[caption id="" align="aligncenter" width="624" caption="Ilustrasi: karyawan lembaga sekuritas tengah memantau pergerakan IHSG (dok. Kompas.com)"][/caption]

“1998 adalah tahun yang pelik. Saat itu negara akan bangkrut. Kalau perusahaan yang bangkrut, akan merumahkan karyawannya, kemudian menghentikan usahanya. Lhaini negara sebesar Indonesia! Tidak mungkin mau dibiarkan bangkrut”.

Kalimat di atas diucapkan oleh seorang ekonom di sebuah ruangan Pusat Studi Ekonomi dan Kebijakan Publik UGM beberapa tahun yang lalu, saat saya sedang melakukan penelitian tentang pengaruh kondisi ekonomi makro terhadap kinerja perbankan di Indonesia. Diskusi mulai menghangat saat membicarakan tentang ketahanan perekonomian Indonesia, terlebih saat memasuki masa-masa krisis moneter 1998 dan menghadapi gelagat krisis pada 2008.

Kejadian krisis 1998 merupakan kenangan buruk perjalanan perekonomian kita. Saat itu krisis sebenarnya bermula dari Baht (Thailand) yang terdepresiasi lebih dulu, kemudian Rupiah terkenacontagion effect (dampak rambatan) dan ikut mengalami pelemahan. Dalam tempo yang relatif cepat, Rupiah benar-benar 'tumbang' dari Rp 2.396 pada Januari 1997 hingga mencapai puncaknya pada Juni 1998 pada posisi Rp 14.900 bahkan sempat menyentuh Rp 17.000-an per dolar AS.

Jatuhnya Rupiah kemudian merambat ke berbagai lini yang ada dalam sistem keuangan lainnya, dan yang terparah adalah perbankan. Pada November 1997 pemerintah akhirnya menutup 16 bank. Kebijakan yang awalnya bertujuan menyehatkan perbankan ini justru membuat kepanikan dan mengakibatkan penarikan dana besar-besaran (bank runs) oleh nasabah (dikutip dari Simorangkir, 2011: 56-58, dalam Buletin Ekonomi Moneter dan Perbankan, Bank Indonesia, Juli 2011).

‘Sakitnya’ sistem keuangan kemudian menular ke berbagai sektor perekonomian, bahkan melompat dan menyerang berbagai sektor non-ekonomi. Ingatan kita tentu masih kuat saat mengenang rentetan kejadian selama 1998; mahasiswa ramai-ramai turun ke jalan, kerusuhan terjadi di berbagai lapisan, masyarakat menjarah pertokoan, investor pun tunggang langgang meninggalkan Indonesia. Dengan kata lain pada 1998 krisis ekonomi telah menjangkiti segala dimensi.

[caption id="attachment_332379" align="aligncenter" width="640" caption="Kerusuhan Mei 1998 (dok. Arbain Rambey/Kompas.com)"]

Kejadian serupa seolah terbayang kembali, dan dikhawatirkan akan terulang saat krisissubprime mortgage menyerang sistem keuangan Amerika Serikat 2008 silam. Ketika itu Bank of England (BOE) terus melakukan injeksi likuiditas akibatbank runs, pasar saham global berjatuhan (terendah sejak September 2001), Lehman Brothers bangkrut, Ukraina, Pakistan, Eslandia, Hongaria dan Belarusia menerima bantuan finansial dari IMF, hingga AS secara resmi dinyatakan berada dalam kondisi resesi oleh National Bureau of Economic Research (NBER), serta The Fed yang terus menurunkan suku bunga hingga mencapai level 0,25 persen, yang merupakan level terendah dalam sejarah (Outlook Perekonomian Indonesia 2009, Bank Indonesia 2009; 45-46).

Untungnya pada 2008 pemerintah dan segenap otoritas pengambil kebijakan di Indonesia relatif lebih siap. Jaring pengaman disebar dan program perlindungan diterapkan. Sehingga ketidakstabilan sistem keuangan yang berubah menjadi resesi di beberapa negara relatif bisa diatasi oleh Indonesia.

Gejolak yang terjadi pada awal 2008 kemudian direspon dengan sebuah langkah besar pemerintah; membentuk komite stabilitas sistem keuangan melaluiPERPU RI No.4 Tahun 2008.

Dari sederet pengalaman dan kejadian di atas, timbul pertanyaan mendasar,mengapa sistem keuangan harus stabil?

Kondisi ekonomi makro ibarat lingkungan tempat hidupnya berbagai jenis sektor dan sistem. Ekonomi makro yang stabil dan kokoh akan membuat sektor dan sistem yang ‘hidup’ di bawahnya berjalan sehat. Di antara berbagai sektor dan sistem tersebut, sistem keuangan menjadi salah satu bagian yang relatif sensitif terhadap kondisi ekonomi makro, dan sebaliknya perkembangan yang terjadi pada sistem keuangan juga terkadang memberi dampak terhadap lingkungan ekonomi makro. Untuk itulah, kondisi sistem keuangan harus tetap stabil dan diawasi demi menjaga lingkungan ekonomi makro (bahkan kehidupan bangsa) yang kondusif.

Seiring dengan perkembangan globalisasi dan kemajuan teknologi, sistem keuangan menjadi tak bersekat lagi dengan sistem keuangan di berbagai negara di dunia. Sistem yang kerap fluktuatif ini telah terintegrasi dan seolah memiliki rangkaian yang tak terputus. Untuk itu,kesiapsiagaan melalui berbagai koordinasi yang intens antara Bank Indonesia (BI) sebagai otoritas moneter dan jajaran pengambil kebijakan lainnya di pemerintahan sangat dibutuhkan. BI dan pemerintah dituntut untuk jeli dan selalu waspada terhadap perkembangan sistem keuangan, tak kenal lelah, tanpa henti.

Pasar uang, pasar saham, perbankan, dan berbagai derivasi yang ada pada sistem keuangan berjalannon-stopdi setiap lingkaran bumi. Di sisi lain, keterkaitan sistem keuangan dengan jaringan global juga seringkali menjadi salah satu pintu masuk bagi krisis ekonomi, terlebih situasi siklus keuangan yang kadang tidak sama dengan kondisi siklus bisnis.

Jika sistem keuangan mungkin diibaratkan sebagai salah satu pintu masuk ketidakstabilan/krisis, maka penjagaan sebaiknya sudah dimulai bukan hanya di pintu masuk ini saja, tetapi juga dilakukan 'di halaman di depan pintu’.

Dalam hal ini, BI sudah secara intens melakukan identifikasi risiko (bahkan potensi risiko) yang terjadi pada sistem keuangan. Saya sepakat dengan langkah BI yang melakukan forward looking (melihat ke depan)untuk mengetahui potensi risiko yang akan timbul serta akan mempengaruhi kondisi sistem keuangan di masa mendatang. Berikutnya BI juga melakukan analisis seberapa berbahayanya risiko yang dihadapi, atau bahkan jika saja risiko tersebut meluas dan bersifat sistemik sehingga melumpuhkan perekonomian (dikutip dari 'Definisi Stabilitas Keuangan', Bank Indonesia).

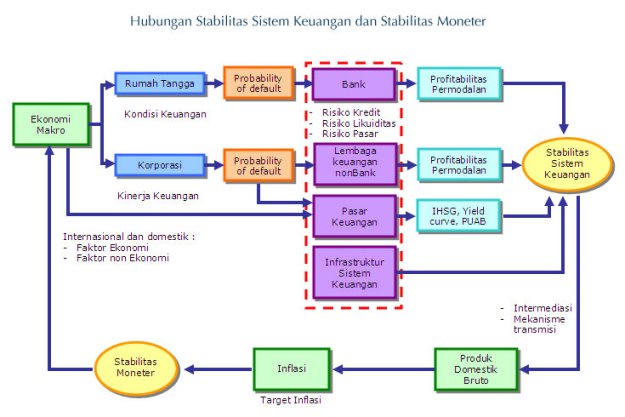

Bank Indonesia sebagai otoritas moneter di Indonesia, telah memetakan bahwa ketidakstabilan sistem keuangan akan memicu gejolak ekonomi yang lebih besar; berdampak pada PDB (produk domestik buto) mempengaruhi inflasi, kemudian membuat guncangan stabilitas moneter, hingga mengganggu keadaan ekonomi makro. Karena ekonomi makro adalah lingkungan yang memayungi berbagai sektor dan sistem, maka gejolak yang terjadi juga akan berpengaruh terhadap sektor-sektor di bawahnya, baik sektor riil maupun sistem keuangan, dan tak menutup kemungkinan akan menular ke dimensi lainnya.

[caption id="" align="aligncenter" width="625" caption="Sumber: www.bi.go.id"]

Kemudian, jika merujuk pada diagram di atas, kita bisa melihat bahwa ketidakstabilansistem keuangan dapat dipicu oleh berbagai macam penyebab dan gejolak.Hal ini umumnya merupakan kombinasi antara kegagalan pasar, baik karena faktor struktural maupun perilaku. Kegagalan pasar itu sendiri dapat bersumber dari eksternal (internasional) dan internal (domestik). Risiko yang sering menyertai kegiatan dalam sistem keuangan antara lain risiko kredit, risiko likuiditas, risiko pasar dan risiko operasional.

Untuk mengurangi risiko-risiko tersebut, beberapa langkah cermat sebaiknya segera dilakukan oleh BI, mulai dari mewajibkan para pelaku sektor keuangan untuk transparan dalam melaporkan kondisi dan kinerjanya, mengamati varian produk-produk keuangan yang beredar, hingga proaktif mengajak masyarakat untuk ikut berpartisipasi dalam mengawasi perkembangan sistem keuangan.

Transparansi kondisi dan kinerja para pelaku sistem keuangan sangat diperlukan bukan hanya oleh BI dan pemerintah, melainkan oleh para pelaku keuangan yang lain bahkan masyarakat secara luas. Tentunya kita masih ingat pada 1998 sistem keuangan menjadi sangat tertekan karena ternyata selama sebelum krisis pinjaman luar negeri perusahaan (khususnya perbankan) sebagian besar dalam bentuk kredit yang menghasilkan rupiah (non ekspor), sehingga terjadi mismatch currency yang memberatkan neraca bank. Andai saja hal itu dapat dikontrol, mungkin tekanan yang dihadapi bisa lebih ringan.

Untuk itu, BI (atau nantinya OJK) dan segenap pengambil kebijakan lainnya harus tegas dan tanpa pandang bulu menerapkan kewajiban transparansi kinerja perusahaan maupun pelaku lainnya yang beroperasi di sistem keuangan.

Otoritas moneter maupun pemerintah juga sudah saatnya memberikan kejelasan aturan tentang produk-produk keuangan yang beredar di Indonesia. Berbagai produk investasi baik yang dijalankan oleh perbankan maupun lembaga keuangan lainnya, hingga berbagai skema pembiayaan yang ada di Indonesia perlu ditata dan sesuai dengan aturan yang ditetapkan.

Saya masih ingat saat Pak Tony Prasetiantono (ekonom UGM) pernah menyatakanbahwa krisis yang dialami Amerika Serikat pada 2008 relatif bisa dihadapi guncangannya karena para pelaku pada sistem keuangan di Indonesia masih lebih banyak menjalankan praktek konvensional.

Ya! Untung saja masih konvensional, bahkan praktek perbankan dan produk keuangan yang ada di Indonesia pada 2008 bisa dibilang masih tradisional. Tapi terbukti bahwa hal tersebut membuat guncangan yang dihadapi bisa cepat diantisipasi.

Di sisi lain, langkah ketegasan yang diambil oleh pengambil kebijakan ini bukan berarti menekan perkembangan sistem keuangan, melainkan lebih menerapkan prinsip kehati-hatian agar risiko ketidakstabilan keuangan bisa terus ditekan.

Terakhir, BI sebaiknya semakin aktif melakukan edukasi, sosialisasi, serta proaktif mengajak masyarakat untuk turut serta berpartisipasi menjaga kestabilan sistem keuangan melalui berbagai cara dan beragam media. Mungkin para pengambil kebijakan ekonomi, bahkan para pegawai BI tak bisa tidur lelap karena harus memantau setiap perkembangan ekonomi yang terjadi. Tetapi dengan kolaborasi yang harmonis dengan semua lapisan masyarakat, beban yang dihadapi bisa ditopang bersama. Saya juga meyakini, mungkin tak ada orang yang ingin negaranya tertimpa krisis. Artinya BI dan para pengambil kebijakan serta masyarakat punya tujuan yang sama dalam menjaga kestabilan, tinggal menggagas komunikasi yang lebih intens dan produktif.

Keaktifan berkomunikasi yang ditempuh para pengambil kebijakan (terutama BI) dalam berinteraksi dengan masyarakat juga bisa dijadikan sebagai salah satu media dalam menguatkan fundamental perekonomian Indonesia yang memiliki karakteristik tersendiri. Terlebih saat gonjang-ganjing politik dalam negeri yang masih terus terjadi, harga komoditas yang relatif menurun, dan ancaman akibat berhentinya stimulus quantitative easing (QE)dari The fed yang mungkin sudah di depan mata.

Saya bisa katakan bahwa menjaga kestabilan sistem keuangan adalah salah satu garda depan sekaligus kunci penyelamatan bangsa dari ancaman krisis ekonomi. Kestabilan keuangan membuat lingkungan ekonomi makro menjadi kondusif, yang artinya mencegah masuknya krisis ekonomi yang sangat mungkin menjalar ke dimensi lainnya. Indonesia yang memiliki pengalaman saat terkena krisis 1998 dan sewaktu menghadapi gejolak ekonomi 2008 sudah sepantasnya lebih siap dan kuat dalam menjaga kestabilan keuangan dan menghadang berbagai fluktuasi ekonomi yang sewaktu-waktu dapat terjadi.

Baca konten-konten menarik Kompasiana langsung dari smartphone kamu. Follow channel WhatsApp Kompasiana sekarang di sini: https://whatsapp.com/channel/0029VaYjYaL4Spk7WflFYJ2H