Aji adalah seorang dosen purnawaktu. Istrinya bekerja sebagai tenaga pemasaran. Selain gaji tetap, istri Aji sering mendapat bonus jika berhasil mencapai target tertentu.

Suatu hari, Aji menerima surat panggilan dari Kantor Pajak. Setelah bertemu dengan petugas pajak, kepada Aji diperlihatkan sejumlah utang pajak sebagai akibat kurang bayar selama beberapa tahun.

Aji bercerita bahwa dia dan istrinya masing-masing memiliki NPWP. Mereka tidak memiliki usaha dan tidak menjalankan pekerjaan bebas.

Baik Aji maupun istrinya menerima penghasilan hanya dari satu pemberi kerja. Oleh pemberi kerja, penghasilan mereka sudah dipotong PPh Pasal 21.

Selama ini, Aji dan istrinya masing-masing melapor SPT Tahunan NIHIL, artinya tidak lebih atau kurang bayar. SPT Tahunan tersebut mereka laporkan melalui pos.

Aji dan istrinya merasa sudah melakukan kewajiban perpajakan dengan benar. Bukankah mereka masing-masing hanya menerima penghasilan dari satu pemberi kerja dan sudah dipotong PPh Pasal 21 sesuai peraturan yang berlaku? Mengapa bisa terjadi kurang bayar?

Istri Menjalankan Hak dan Kewajiban Perpajakan Bergabung dengan Suami

Dari sudut pandang perpajakan, keluarga dianggap sebagai satu kesatuan ekonomi. Penghasilan istri digabungkan sebagai satu kesatuan yang dikenai pajak dan pemenuhan kewajiban pajaknya dilakukan oleh suami sebagai kepala keluarga. [1]

Dalam hal ini, seluruh pelaksanaan hak dan kewajiban perpajakan menggunakan NPWP suami. Jika istri telah memiliki NPWP sebelum menikah, dia wajib mengajukan permohonan penghapusan NPWP.

Jika istri menerima penghasilan dari satu pemberi kerja yang telah dipotong PPh Pasal 21 dan pekerjaan tersebut tidak ada hubungannya dengan usaha atau pekerjaan bebas suami, maka PPh pasal 21 yang telah dipotong bersifat final.

Kembali kepada kisah Aji. Jika istri Aji mengajukan permohonan penghapusan NPWP, maka istri Aji tidak perlu menyampaikan SPT Tahunan lagi.

Akan halnya penghasilan yang diperoleh istri Aji dan PPh pasal 21 yang telah dipotong oleh pemberi kerja, cukup dilaporkan dalam SPT Tahunan Aji sebagai penghasilan yang dikenakan pajak final.

Untuk lebih jelasnya, mari kita lihat ilustrasi di bawah ini:

Penghasilan istri Aji sebesar Rp600.000.000,- dan PPh pasal 21 sebesar Rp107.800.000,- cukup dilaporkan dalam SPT Tahunan Aji sebagai penghasilan yang dikenakan pajak final.

Istri Menjalankan Hak dan Kewajiban Perpajakan Secara Terpisah dengan Suami

Ternyata, istri Aji wajib mempertahankan NPWP yang telah dimilikinya karena mereka memiliki perjanjian pranikah.

Perjanjian pranikah mengandung konsekuensi istri perlu menjalankan hak dan kewajiban Perpajakan secara terpisah dengan suami.

Hal ini diatur dalam Undang-Undang nomor 10 tahun 1994 tentang Pajak Penghasilan, pasal 8 ayat (2b) yang berbunyi:

Penghasilan suami-isteri dikenakan pajak secara terpisah apabila dikehendaki secara tertulis oleh suami-isteri berdasarkan perjanjian pemisahan harta dan penghasilan. [2]

Sebagai konsekuensi dari perjanjian pranikah, istri Aji wajib menyampaikan Surat Pernyataan Menghendaki Menjalankan Kewajiban Perpajakan secara Terpisah.

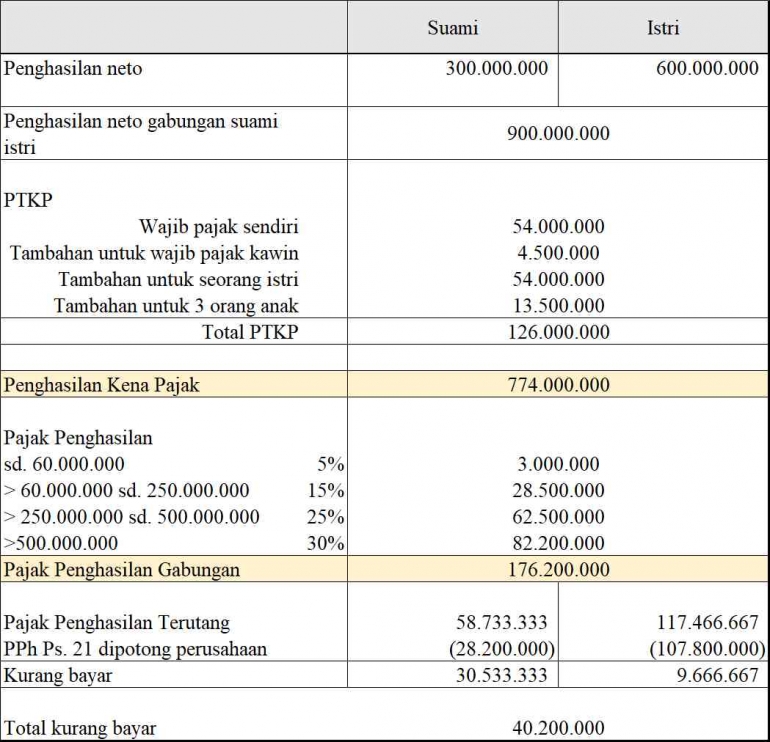

Penghasilan neto istri digabung dengan penghasilan neto Aji, kemudian PPh terutang dihitung sesuai proporsi penghasilan neto. PPh Pasal 21 dari pemberi kerja dapat diperlakukan sebagai kredit pajak.

Untuk lebih jelasnya, mari kita lihat ilustrasi di bawah ini:

Jumlah pajak yang terutang cukup mengagetkan Aji. Ketika penghasilan Aji dan istrinya digabung, terdapat kurang bayar pajak sebesar Rp40.200.000,00.

SPT Tahunan Aji menjadi kurang bayar sebesar Rp30.533.333,00 sementara SPT Tahunan istri Aji kurang bayar sebesar Rp9.666.667,00.

Aji dan istrinya wajib menyetorkan kekurangan bayar tersebut, kemudian masing-masing melaporkan SPT Tahunan Kurang Bayar secara terpisah.

Ilustrasi di atas adalah contoh satu tahun. Karena sudah tertunggak beberapa tahun, jumlah utang dan denda pajak yang harus Aji bayar memang tidak sedikit.

Wasana Kata

Terlepas dari beberapa manfaat yang ada, konsekuensi perpajakan adalah salah satu hal yang perlu diketahui dan dipertimbangkan sebelum membuat perjanjian pranikah.

Dengan mengetahui konsekuensi tersebut, Anda dapat melakukan hak dan kewajiban perpajakan sesuai peraturan yang berlaku sehingga terhindar dari denda seperti yang dialami oleh Aji dan istri.

Demikian sekelumit pembahasan tentang konsekuensi perpajakan perjanjian pranikah. Semoga bermanfaat.

Jakarta, 28 Agustus 2022

Siska Dewi

Baca konten-konten menarik Kompasiana langsung dari smartphone kamu. Follow channel WhatsApp Kompasiana sekarang di sini: https://whatsapp.com/channel/0029VaYjYaL4Spk7WflFYJ2H