[caption id="attachment_361232" align="aligncenter" width="300" caption="Gambar: thesheet.com"][/caption] Rupiah sempat memperlihatkan performa menakjubkan di pertengahan tahun 2011. Mata uang garuda, kala itu, terus menguat -- mendekati level Rp8.200 -- terhadap dolar Amerika Serikat (AS), meskipun pada akhirnya harus kembali mengalami tekanan yang nyatanya terus terjadi hingga saat ini. Malah, saat ini (saat tulisan ini disusun), rupiah tengah berjuang menghadapi level psikologis Rp13.000, yang tak lain adalah level tertinggi sejak tahun 1998.

Kondisi mata uang yang bergejolak seperti ini memang merupakan sebuah konsekuensi dari diterapkannya sistem kurs fleksibel atau mengambang (floating rate) di negeri ini. Indonesia sebelumnya menggunakan sistem kurs tetap (fixed rate) selama puluhan tahun sampai akhirnya harus meninggalkan rezim tersebut di tahun 1986. Jika pada masa kurs tetap rupiah bisa stabil dan baru akan mengalami perubahan setelah rentang bulanan hingga tahunan, kini dengan kurs mengambang kita bisa melihat rupiah tercinta berfluktuasi hanya dalam hitungan menit bahkan detik.

Kurs Tetap Vs. Kurs Mengambang

Sejatinya, semua negara dulunya menggunakan sistem kurs tetap, yang mana nilai mata uang masing-masing negara diukur berdasarkan setiap ons emas yang dimilikinya. Ini dikenal dengan sistem standar emas (gold standard system). Sistem ini perlahan mengalami pergeseran seiring meletusnya Perang Dunia I dan II (terkait ini, akan saya bahas pada artikel terpisah), yang membuat rezim kurs tetap banyak ditinggalkan. Hingga tahun 1970an, rezim ini masih mendominasi dengan 70% negara-negara dunia menerapkannya. Namun, saat ini hanya belasan persen dari negara-negara anggota tetap IMF yang masih menerapkannya.

Di samping keunggulannya dalam menjaga stabilitas harga dan proses perencanaan bagi dunia bisnis, nyatanya sistem kurs tetap sudah sangat sulit diterapkan pada era globalisasi sekarang ini. Sistem ini menyaratkan terlaksananya kebijakan moneter yang disiplin. Disiplin di sini berarti konsisten dan konsekuen dalam pelaksanaannya. Konsisten dengan dinamika moneter negara acuannya, konsekuen untuk tidak menyimpang dari ketentuan-ketentuan yang telah dijalankan sebelumnya.

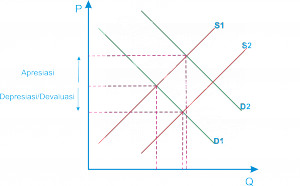

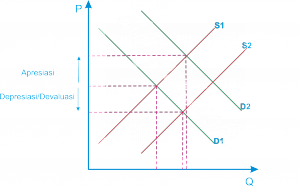

Konkretnya, jika negara kita ingin mempertahankan sistem kurs tetap (asumsikan begitu) dan mematok rupiah dengan dolar AS pada nilai tertentu maka syaratnya: tidak boleh ada ekses atau perbedaan pada inflasi di Indonesia dan di AS. Perbedaan yang timbul pada besaran inflasi akan membuat kurs tetap yang telah disepakati menjadi tidak tepat lagi. Apabila hal ini terjadi, penyesuaian (adjustment) dengan cara devaluasi ataupun apresiasi harus segera dilakukan jika tidak ingin mendapat serangan dari para spekulan mata uang. Untuk bisa memenuhi semua itu, tidak ada jalan lain bagi otoritas moneter di Indonesia selain menyesuaikan kebijakan moneternya dengan kebijakan moneter di AS dan disiplin menerapkannya.

Ilustrasinya begini: katakanlah Pemerintah Indonesia ingin menganut kembali sistem kurs tetap dengan nilai Rp12.000 per dolar AS. Pada prosesnya, ternyata terjadi perbedaan inflasi antara di Indonesia dengan di AS. Katakan, inflasi di Indonesia 6% sementara di AS 2%. Dengan demikian, harga suatu barang di Indonesia yang tadinya Rp100.000 (US$8.3) akan naik menjadi Rp 106.000. Di sisi lain, barang yang harganya sama di AS hanya akan meningkat menjadi Rp101.592. Disparitas harga ini membuat barang-barang di AS terasa lebih murah ketimbang barang-barang lokal sehingga memicu aktivitas impor yang membuat permintaan terhadap dolar AS semakin besar.

Dengan penjabaran di atas, kita bisa menyimpulkan keunggulan-keunggulan rezim kurs tetap, antara lain: pertama, volatilitas tinggi dalam fluktuasi mata uang dapat terhindarkan; kedua, memberikan kepastian dan memudahkan proses perencanaan, baik skala mikro maupun makro; ketiga, dapat menjaga kinerja ekspor suatu negara berkesinambungan; keempat, dalam kondisi normal, inflasi relatif terjaga.

Sementara yang menjadi kelemahan-kelemahannya, yaitu: pertama, sistem ini memerlukan cadangan devisa yang sangat besar untuk menghadapi serangan spekulan; kedua, penyesuaian kebijakan moneter dengan negara acuannya membuat negara yang menganut sistem ini terkesan tidak independen atau otonom; ketiga, bekerja di luar mekanisme pasar sehingga penyesuaian kurs tak mungkin terelakkan; keempat, penyesuaian yang terjadi berpotensi menimbulkan market shocks jika besarannya terlalu signifikan -- dalam hal devaluasi tentu akan terasa sangat menyakitkan; dan kelima, selain emas, alat atau mata uang yang dijadikan acuan untuk menerapkan sistem ini akan menjadi sangat rancu dan rawan tatkala dunia kembali mengalami transformasi sistem moneter.

Hal-hal di atas juga bisa sekaligus menjelaskan tentang sistem kurs mengambang. Bedanya, keunggulan sistem kurs tetap akan menjadi kelemahan sistem kurs mengambang dan kelemahan sistem kurs tetap akan menjadi keunggulan sistem kurs mengambang -- tentu saja dengan penafsiran yang benar.

Jika ditanya, manakah sistem yang lebih baik untuk diadopsi? Jawabannya bergantung pada kondisi perekonomian dan pertimbangan pemerintah masing-masing negara. Pertimbangan tersebut utamanya akan mengerucut pada tiga pilihan kebijakan: kurs tetap, arus modal bebas, dan kebijakan moneter yang otonom. Yang jelas, ketiga kebijakan ini, seperti kata Chatib Basri dalam tulisannya "Unholy Trinity" yang dikutip dari bukunya Paul Krugman "Exchange Rate Instability", tidak dapat dijalankan secara bersamaan.

Simpelnya, boleh saja suatu negara memutuskan untuk mematok kursnya pada nilai tertentu dengan mata uang negara partner dagang terbesarnya, tapi jangan terlalu berharap kebijakan moneternya pun bisa otonom. Boleh saja suatu negara menjalankan kebijakan moneter yang otonom dan arus modal bebas, tapi jangan berharap kursnya pun bisa terus tetap. Begitulah serba-serbinya.

Follow Instagram @kompasianacom juga Tiktok @kompasiana biar nggak ketinggalan event seru komunitas dan tips dapat cuan dari Kompasiana. Baca juga cerita inspiratif langsung dari smartphone kamu dengan bergabung di WhatsApp Channel Kompasiana di SINI