Disebutkan dalam Undang-undang Nomor 28 Tahun 2007 tentang Ketentuan Umum Perpajakan (UU KUP), bahwasanya sanksi perpajakan terdiri dari sanksi administrasi dan sanksi pidana.

Sanksi Hukum akan dikenakan kepada setiap warga jika Tidak Melakukan Pembayaran atau Telat Melaporkan Pajaknya. Sekarang mari kita telaah jenis-jenis sanksi yang akan dikenakan tersebut.

A. Saksi tidak melakukan pembayaran pajak.

Bagi warga yang tidak melakukan pembayaran pajak maka akan dijatuhi saksi administrasi maupun saksi pidana sesuai jenis atau tingkat kesalahannya.

1. Sanksi Administrasi.

Sanksi administrasi perpajakan terdiri dari sanksi denda, sanksi bunga dan sanksi kenaikan. Sanksi-sanksi tersebut dikenakan untuk berbagai jenis pelanggaran aturan yang telah ditentukan.

Sanksi berupa pengenaan bunga ini berlandaskan pada Pasal 9 Ayat 2(a) dan 2(b) UU KUP. Pasal tersebut menyebutkan bahwa wajib pajak (WP) yang membayarkan pajak setelah jatuh tempo maupun yang baru membayar pajak.

Setelah jatuh tempo penyampaian SPT tahunan akan dikenakan denda sebesar 2% per bulan dari jumlah pajak yang terutang yang dihitung dari tanggal jatuh tempo hingga tanggal pembayaran. Dimana bagian dari bulan dihitung penuh satu bulan.

Berbeda dengan sanksi bunga yang berdasarkan jatuh tempo, maka sanksi pajak berupa denda ditujukan kepada pelanggaran yang berhubungan dengan kewajiban pelaporan. Besarannya pun bermacam-macam, dihitung sesuai dengan aturan UU KUP.

Lalu sanksi kenaikan ditujukan kepada wajib pajak yang melakukan pelanggaran tertentu. Misalnya seperti tindakan pemalsuan data dengan mengecilkan jumlah pendapatan pada SPT sebelum akan diterbitkannya SKP. Jenis sanksi ini bisa dalam bentuk kenaikan jumlah pajak yang harus dibayarkan dengan kisaran 50% dari pajak yang kurang dibayar atau yang pendapatannya dikecilkan tersebut.

2. Sanksi Pidana

Sanksi pidana merupakan jenis sanksi terberat dalam dunia perpajakan. Sanksi pidana akan dikenakan bila wajib pajak (WP) melakukan pelanggaran berat yang menimbulkan kerugian pada pendapatan negara serta dilakukan lebih dari satu kali.

Misalnya sanksi pidana bagi orang yang tidak menyetorkan pajak yang telah dipotong atau dipungut. Sesuai Undang-Undang KUP pada pasal 39 ayat i, sanksi yang akan dijatuhkan adalah pidana penjara paling singkat 6 bulan dan paling lama 6 tahun, serta denda minimal 2 kali pajak terutang dan maksimal 4 kali pajak terutang yang tidak dibayar atau kurang dibayar tersebut.

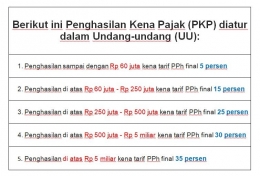

Contoh kasus untuk sanksi pidana adalah misalkan ada pengusaha yang menerbitkan faktur pajak dan memungut PPN kepada pelanggannya.

Namun ternyata ia tidak melaporkan kegiatan usahanya sebagai PKP (penghasilan kena pajak). Dana PPN yang telah terkumpul dari dari transaksi pelanggan tidak disetorkan ke kas negara.

B. Sanksi bila Wajib Pajak Terlambat Melaporkan SPT

Undang-Undang KUP juga menjelaskan sanksi bagi wajib pajak yang tidak melaporkan SPT atau terlambat melaporkan SPT. Jenis sanksi yang dijatuhkan pada wajib pajak yang melanggar ketentuan tersebut adalah berupa denda. Dilansir dari halam Pajak Online, terkait besaran denda seperti disebutkan dibawah ini.

- Rp 500.000 -- untuk Surat Pemberitahuan Masa PPN

- Rp 100.000 -- untuk Surat Pemberitahuan Masa lainnya

- Rp 1.000.000 -- untuk Surat Pemberitahuan Tahunan Pajak Penghasilan Wajib Pajak badan

- Rp 100.000 -- untuk Surat Pemberitahuan Tahunan Pajak Penghasilan Wajib Pajak Orang Pribadi

Sedangkan mengenai batas akhir pelaporan SPT juga dibedakan berdasarkan jenis pajak yang akan dilaporkan. Tujuan DJP adalah agar administrasi perpajakan di Indonesia menjadi rapi dan tertata dengan baik.

Berikut ini ada tiga bentuk batas waktu pelaporan SPT yang sebaiknya diketahui wajib pajak (WP):

- Surat Pemberitahuan Masa (Paling lama 20 hari setelah akhir masa pajak)

- SPT Pajak Penghasilan wajib pajak orang pribadi (Paling lama 3 bulan setelah akhir masa pajak)

- SPT Pajak Penghasilan wajib pajak badan (Paling lama 4 bulan setelah akhir masa pajak).

Pada intinya, bila wajib pajak tidak melaporkan SPT sehingga dapat menimbulkan kerugian pada pendapatan negara, dan tindakan tersebut sudah dilakukan lebih dari satu kali.

Maka wajib pajak dapat dikenakan sanksi berupa denda minimal satu kali jumlah pajak terutang yang tidak dibayar atau kurang bayar. Jumlah maksimal denda yang akan dikenakan adalah dua kali jumlah pajak terutang yang tidak atau kurang dibayar.

Disamping itu, atas tindakan tersebut wajib pajak dapat dipidana kurungan paling singkat tiga bulan atau paling lama satu tahun.

Apa yang bisa kita cermati agar TIDAK terkena sanksi pajak?

Agar dapat terhindar dari sanksi pajak yang dapat memberatkan pada WP, maka hendaklah mengisi SPT dengan jujur dan teliti agar tidak terjadi kesalahan data. Pastikan WP menginput nominal, keterangan, dan lampiran dengan benar.

Kemudian hendaklah para WP dapat menyetor pajak dan melaporkan SPT tepat waktu. Serta mengisi faktur pajak dengan lengkap dan cermat.

Hindari kecerobohan seperti melaporkan SPT di tanggal jatuh tempo yang bertepatan dengan hari sabtu-minggu (week end) maupun tidak melaporkan dana PPN yang telah dipungut oleh pemilik usaha sebagaimana yang telah disebutkan diatas.

Disarankan kepada para WP untuk menghitung, setor, dan melakukan lapor pajak secara cepat dan efisien sesuai formulir yang telah dibagikan maupun dengan aplikasi online yang bisa kita unduh dengan mudah.

Yang terpenting dari ini semua adalah timbulnya kesadaran dari semua warga negara bahwa pajak itu baik adanya.

Ada prinsip take and give. Disaat pemerintah dan negara ini sudah mempermudahkan regulasi untuk kemudahan bekerja dan membuka usaha, maka sebagai bentuk apresiasi kepada negara sendiri adalah dengan membayar pajak.