Rumah berlantai dua itu tiba-tiba menjadi ramai. Ada banyak orang yang berkunjung ke situ. Sebagai tuan rumah, Charlie menyambut para tamunya dengan ramah. Ia menyuguhkan beragam jenis makanan dan minuman. Sesekali ia juga mengajak beberapa orang untuk berkeliling rumah barunya tersebut.

Sejujurnya saya kagum dengan Charlie. Dalam usia tiga puluhan, ia sudah memiliki properti. Ia sepertinya punya wawasan jangka panjang. Bahwa, kalau terus menunda membeli rumah, beberapa tahun ke depan, harga rumah akan telanjur naik dan anggaran yang mesti disediakannya akan membengkak. Makanya, biarpun per Mei 2019, suku bunga acuan yang ditetapkan Bank Indonesia menyentuh angka 6%, ia tetap berani mengambil properti.

Charlie membeli properti ketika pasar properti di tanah air sedang "limbung". Pasalnya, kenaikan harga properti berbanding terbalik dengan kondisi pasar. Jika harga properti terus naik dari tahun ke tahun, tren pasar justru terlihat "lesu".

Ada berbagai alasan yang menyebabkan hal itu. Di antaranya ialah tingkat suku bunga yang terus naik. Pada tahun 2018 saja, Bank Indonesia menaikkan suku bunga sebanyak 6 kali. Hal itu mesti dilakukan untuk "mengimbangi" langkah Bank Sentral Amerika Serikat (The Fed) yang cenderung hawkish. Dengan demikian, nilai tukar rupiah terhadap dollar dapat stabil, dan laju inflasi bisa terkendali.

Sayangnya, kebijakan tadi akhirnya berimbas pada pasar properti. Penjualan properti jadi "seret". Orang-orang urung beli properti karena bunga kredit yang mesti dibayar terlalu tinggi. Makanya, jangan heran, saham-saham properti, seperti SMRA, BSDE, dan CTRA, terus berguguran biarpun kinerja emitennya tidak jelek-jelek amat.

Para pengembang tentu berharap suatu saat suku bunga bisa turun serendah mungkin. Kalau hal itu terjadi, tentu pasar properti akan kembali bergairah. Ada begitu banyak orang yang akan mengajukan Kredit Pemilikan Rumah (KPR). "Rumah impian" bukan lagi sekadar impian.

Hanya saja, hal itu juga berpotensi "menelurkan" risiko. Ingat "tsunami finansial" yang menghantam perekonomian Amerika Serikat pada tahun 2008? Semua itu di antaranya berawal dari mudahnya orang memperoleh KPR. Hal itu bisa terjadi setelah lembaga investasi mengandalkan skema peminjaman berbasis Collateral Debt Obligation (CDO).

CDO sejatinya adalah "bundelan KPR" yang ditransaksikan sebagai sebuah instrumen investasi. Kehadiran CDO yang populer pada awal tahun 2000-an mampu memompa gairah properti di Negeri Paman Sam. Pasalnya, dengan kemunculan CDO, risiko yang ditanggung lembaga investasi, seperti kredit macet, bisa ditekan. Hal itu dapat terjadi karena lembaga investasi "melemparkan" semua risiko kepada pihak lain.

Praktik ini kemudian menjadi populer. Oleh karena risiko sudah dilimpahkan ke pihak lain, ada banyak lembaga investasi yang "berlomba" menawarkan KPR. Mereka banyak menerima KPR tanpa memeriksa kemampuan finansial nasabahnya secara lebih detil.

Hal itu akhirnya berimbas pada penjualan properti. Oleh karena mayoritas orang bisa mengajukan KPR dengan mudah, harga properti di AS naik gila-gilaan. Tahun 2001-2007 adalah "masa keemasan" bagi pasar properti di sana.

Namun, seiring naiknya tingkat suku bunga AS yang bertahan lama, masa kejayaan tadi akhirnya redup. Pada tahun 2018, pemilik KPR jadi sulit melunasi utang, pasar properti ambruk, dan lembaga investasi yang menjual CDO akhirnya kolaps. Lehman Brothers, yang notabenenya bank investasi terbesar keempat di AS, menjadi korban atas "tsunami finansial" tersebut.

Menjaga Stabilitas Sistem Keuangan

Untuk mencegah terjadinya "tsunami" tadi, Bank Indonesia (BI) berupaya menjaga stabilitas sistem keuangan dengan menerapkan kebijakan mikroprudensial dan makroprudensial.

Mikroprudensial adalah kebijakan yang difokuskan mengawasi tingkat "kesehatan" institusi keuangan (bank dan nonbank). Kebijakan ini lebih memerhatikan aspek fundamental dari institusi keuangan yang bersangkutan.

Sebagai lembaga yang memiliki otoritas, BI terus memantau kondisi kesehatan bank-bank yang berada di bawah nauangan. Seperti seorang ibu, ia mesti memastikan bahwa anak-anaknya (bank) tumbuh dengan sehat.

Namun, ada kalanya satu-dua anak tadi terserang penyakit menular, seperti cacar. Kalau hal itu terjadi, BI bisa melakukan kebijakan tertentu supaya penyakit tadi tidak menyebar ke anak-anak lain.

Ia tentu tidak ingin rumah tangga kacau lantaran semua anak "kompak" terkena penyakit yang sama. Ia mesti menyembuhkan anak-anak tadi dengan memberinya obat dengan dosis yang tepat.

Dari perumpamaan tadi, kita jadi tahu bahwa BI akan melakukan berbagai upaya untuk meredam risiko keuangan yang bersifat sistemik. Ingat bailout yang dilakukan BI untuk menyelamatkan Bank Century yang sedang "sekarat" pada tahun 2009 lalu? Langkah itu merupakan salah satu kebijakan BI untuk mempertahankan kondusivitas iklim ekonomi di tanah air.

Meskipun ada banyak yang mengkritik kebijakan tadi karena menganggap bahwa Century hanya bank kecil dan kalaupun mesti "tumbang", dampaknya tak berpengaruh terhadap bank-bank lain, namun, BI hanya menjalankan tugasnya untuk menjaga stabilitas keuangan dalam situasi krisis.

Apalagi pada waktu itu, kondisi ekonomi Indonesia sedang "limbung" pascatsunami finansial yang "merontokkan" perekonomian Amerika Serikat. Ibarat penyakit berbahaya, BI berpandangan bahwa kalau Bank Century dibiarkan "tumbang", bisa jadi, akan terjadi kekacauan sistemik.

Perbankan dikhawatirkan akan terkena gelombang rush. Nasabah akan beramai-ramai "mencabut" uang di bank, dan kalau hal itu terjadi, akan ada banyak bank yang kolaps. Makanya, untuk menjaga kepercayaan masyarakat terhadap perbankan tanah air, dilakukanlah bailout tadi.

Kalau kebijakan mikrofinansial hanya mencakup institusi keuangan, kebijakan makrofinansial meliputi aspek keuangan yang lebih luas lagi, seperti pasar keuangan, korporasi, rumah tangga, dan infrastruktur keuangan. Kebijakan ini lebih menyoroti iklim ekonomi global.

Makanya, topik yang dibahas untuk merumuskan kebijakan makroprudensial tidak jauh-jauh dari perang dagang antara AS-Tiongkok, fluktuasi harga minyak yang berimbas pada neraca perdagangan, dan akses keuangan untuk UMKM.

Jika boleh diibaratkan dengan analisis saham, urusan makroprudensial ibarat analisis teknikal, yang lebih mencermati "tren" yang terjadi di bursa. Ia cenderung mengamati situasi pasar, sebab sebagus apapun fundamental suatu saham, kalau kondisi pasar sedang bearish, keuntungkan investasi tentu sulit sekali didapat.

Makanya, dalam hal tertentu, aspek makroprudensial bisa jadi "pelengkap" bagi mikropudensial. Ia bisa memberi indikator bagi BI sebelum "merumuskan" kebijakan agar kebijakan tersebut selaras dengan situasi eksternal.

Biarpun sifatnya dipengaruhi ekonomi global, bukan berarti kebijakan makroprudensial tidak punya landasan hukum. Payung hukum yang menaunginya adalah UU No 21 tahun 2011 tentang OJK khususnya penjelasan Pasal 7, yang menyatakan bahwa BI memiliki wewenang di bidang makroprudensial.

Menerapkan Kebijakan Mikroprudensial dan Makroprudensial

Meskipun lingkupnya berbeda, kedua kebijakan tadi punya tujuan yang sama, yakni berupaya meminimalkan risiko keuangan sistemik. Satu contoh kebijakan mikroprodensial yang dikeluarkan BI untuk meminimalkan risiko tadi adalah diluncurkannya instrumen Countercyclical Capital Buffer (CCB) pada tahun 2015.

Instrumen tadi mewajibkan setiap bank mencadangkan lebih banyak modal ketika ekonomi sedang baik, yang biasanya disertai dengan pertumbuhan kredit yang berlebihan. Tujuan jelas. Kalau punya modal yang besar, andaikan tiba-tiba terjadi krisis ekonomi, bank-bank dapat bertahan.

Penerapan instrumen tersebut tentu bukan hal yang mudah. Perbankan jelas memerlukan waktu untuk mengadaptasinya. Makanya, begitu sinyal awal perlambatan ekonomi "berbunyi", bank diberi waktu paling lambat 12 bulan untuk menambah permodalan. Dengan demikian, risiko kebangkrutan, seperti yang dialami Lehman Brothers bisa dikurangi.

Kebijakan BI lain yang sifatnya makroprudensial adalah dilarangnya bitcoin sebagai alat pembayaran yang sah di Indonesia. Saat BI mengeluarkan kebijakan tadi pada penghujung tahun 2017, pasar bitcoin memang sedang "bergairah".

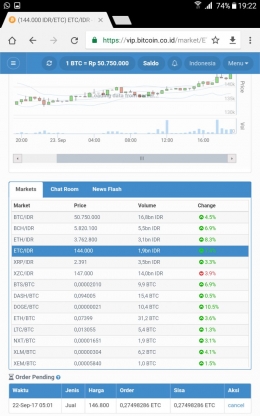

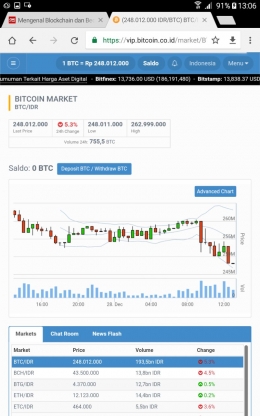

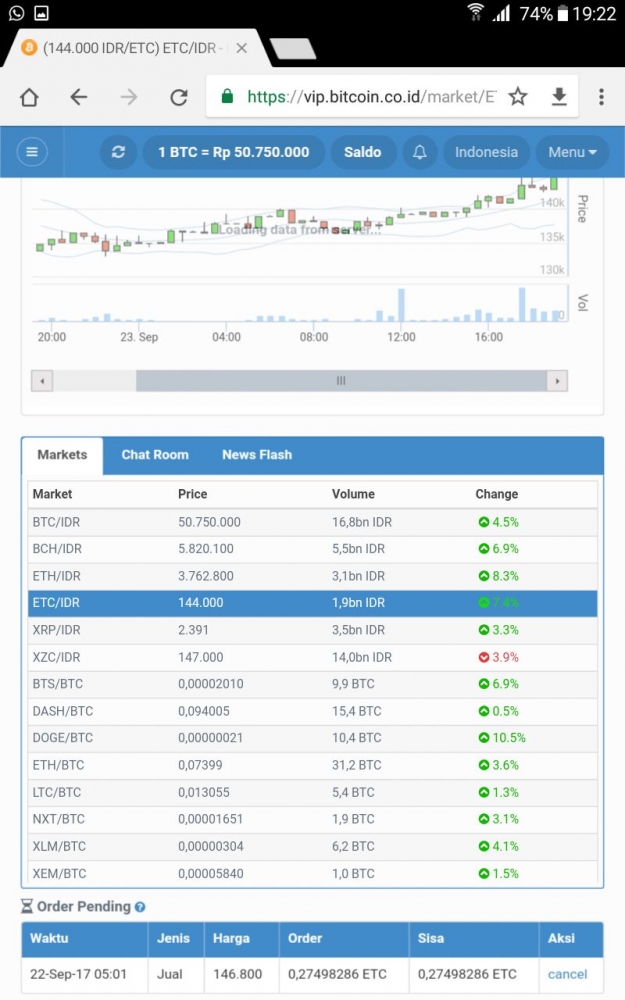

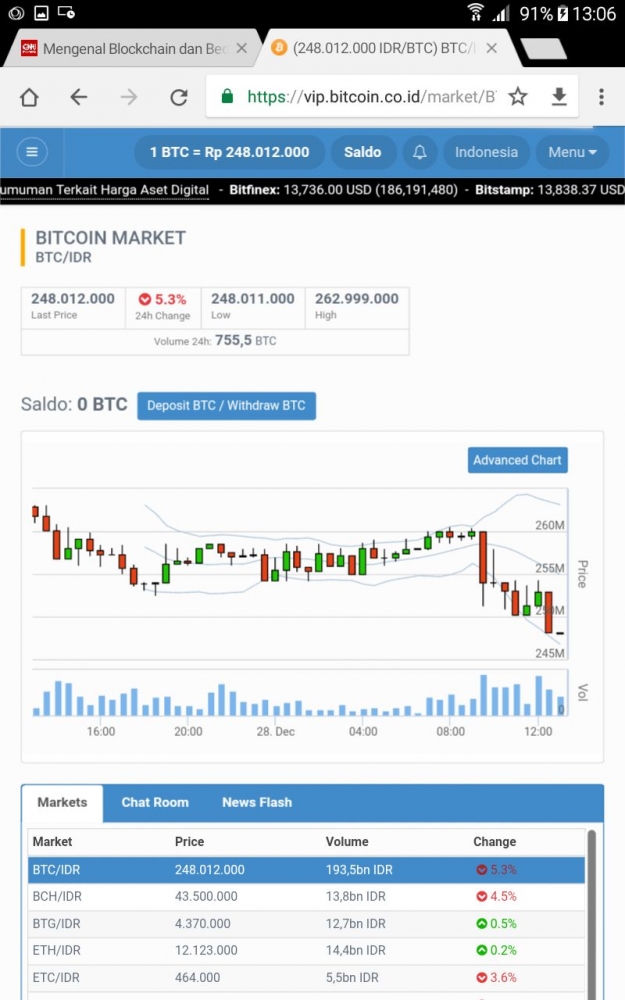

Pada Bulan September, saat saya masuk ke pasar bitcoin, harganya masih 50 jutaan rupiah per keping. Dua bulan kemudian harganya langsung "terbang" jadi 250 jutaan! Bisa dibayangkan hanya dalam 2 bulan saja kenaikannya mencapai 500%!

BI kemudian memandang bahwa perdagangan bitcoin tadi bersifat spekulatif. Tanpa didasari fundamental yang jelas, pasar bitcoin telah jadi "arena judi". Sebab, orang-orang membeli bitcoin karena ikut-ikutan saja, dan hal itu dikhawatirkan menciptakan "bubble" seperti pasar properti di Amerika Serikat sebelum krisis ekonomi 2008.

Untuk menghindari masyarakat dari kerugian dan menjaga stabilitas sistem keuangan, BI kemudian mengeluarkan peraturan yang melarang penggunaan bitcoin sebagai alat tukar. Bitcoin yang tadinya bisa dipakai membeli barang akhirnya kehilangan fungsinya. Setelah peraturan tadi disampaikan, pasar bitcoin pun "runtuh" pada tahun 2018. Ratusan juta rupiah "menguap" akibat peristiwa tadi.

Dari kasus bitcoin, sebetulnya sudah mulai tampak bahwa "tsunami ekonomi" yang terjadi pada masa depan mungkin akan banyak berasal dari produk-produk yang diperdagangkan secara daring (online), seperti cryptocurrency.

Meskipun melarang sebagai alat tukar, bukan berarti BI turut "memberangus" perdagangan cryptocurrency. Perdagangan tadi masih boleh dilakukan. Makanya, sampai tulisan ini dibuat, bitcoin dan kawan-kawannya bebas diperjualbelikan di pasar masing-masing.

Bagaimanapun, krisis keuangan adalah sebuah keniscayaan. Ia akan selalu terjadi di mana pun dan kapan pun. Kita sulit menolak kedatangan krisis tadi. Namun, bukan berarti kita tidak bisa mengantisipasinya.

Sebagai lembaga yang berwenang, BI mempunyai tugas untuk mengidentifikasi sumber risiko sistemik. Ia seperti buoy yang berfungsi mendeteksi datangnya tsunami di lepas pantai. Dengan demikian, upaya penyelamatan bisa dilakukan sedini mungkin agar dampak tsunami bisa dikurangi.

Terlebih, BI juga memiliki Protokol Manajemen Krisis. Berlandaskan UU No 9 Tahun 2016, protokol tadi menjadi acuan ketika krisis datang menerjang.

Jadi, dengan adanya protokol tersebut, sedahsyat apapun krisis yang menghantam, stabilitas keuangan bisa dijaga dengan baik.

Salam.

Baca konten-konten menarik Kompasiana langsung dari smartphone kamu. Follow channel WhatsApp Kompasiana sekarang di sini: https://whatsapp.com/channel/0029VaYjYaL4Spk7WflFYJ2H