Berdasarkan data yang dirilis oleh organisasi OECD bahkan organisasi internasional lainnya dianggap perlu adanya evaluasi terhadap pengecualian PPN yang berdampak terhadap tax expenditure (TE) atau belanja perpajakan sebuah negara.

Dengan adanya pengecualian, tentunya akan berdampak pada penerimaan negara karena adanya syarat khusus yang ditetapkan pada subjek maupun objek pajak. Perlakuannya akan berbeda dibandingkan persyaratan pada umumnya (benchmark tax system). Evaluasi terhadap penetapan PPN juga memperhatikan pengecualian PPN dan Tax Expenditure.

Sekilas Tentang Tax Expenditure

Konsep tax expenditure diperkenalkan AS tahun 1960-an. Konsep belanja pajak ini dibagi 2 yaitu sifatnya structural dari WP badan/orang dan bantuan sebagai pengganti bantuan langsung. Tujuan dari TE ini adalah menghemat biaya suatu program.

Gampangnya, jika bantuan diberikan langsung kepada masyarakat maka membutuhkan biaya lebih dari sudut pandang distribusi maupun penyimpangan. Tax expenditure menjadi bentuk penyederhanaan bantuan dari pemerintah dengan melakukan potong kompas terhadap pengajuan, pendataan ulang, verifikasi data dan administrasi.

Bandingkan saja dengan BLT yang rumit dan berbelit-belit prosedurnya. Inilah kemudahan dan simplifikasi adanya tax expenditure. Maka syarat tax expenditure adalah adanya manfaat dari sector industry, mendukung kebijakan public, adanya standar yang membedakan (tax benchmark) dengan yang umum, sistemnya harus dapat mengimbangi dampak tax expenditure.

Analisis

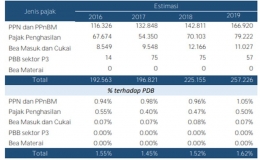

Dari data yang dirilis oleh Badan Kebijakan Fiskal (BKF) akhir tahun 2020 yang secara global menggambarkan klasifikasi berdasarkan pada sektoral, jenis pajak dan pemberlakuan kebijakan dari tahun 2016- 2019. Meski ada 3 jenis pengukuran yaitu revenue forgone method, final revenue loss method, dan outlay equivalent method, Analisa estimasi ini menggunakan metode revenue forgone atau revenue loss.

Sebagaimana metode ini mengukur jumlah penurunan dan peningkatan penerimaan negara dari pajak akibatnya adanya konsekuensi penghapusan belanja pajak. Revenue loss ini menganalisa perubahan perilaku dan penerimaan pajak lainnya. Aspek perubahan perilaku wajib pajak memberikan pengaruh penting dalam tax expenditure.

Berdasarkan jenis pajak, tax expenditure dibagi dalam 5 jenis yaitu PPN dan PPnBM, PPh, Bea Masuk dan Cukai, PBB sector P3 (pertambangan, perhutanan, perkebunan) dan Bea Materai. Selama tahun 2016 -- 2019, PPN dan PPnBM memberikan kontribusi 64,9% atau setara dengan 166,9 triliun rupiah. Artinya, PPN memberikan kontribusi besar dalam APBN. Kedepannya, diharapkan PPN dapat memberikan kontribusi lebih dalam pemulihan dampak ekonomi karena corona.

Sementara kontribusi terbesar dari PPN berasal dari pengusaha kecil omzet 4,8 miliar rupiah dengan fasilitas PPN tidak terhutang serta pengecualian PPN terhadap PPN atas barang dan jasa kebutuhan dasar masyarakat.