Hasilnya seringkali pengembangan bisnis yang tidak merata dalam portofolio. Organisasi yang matang semakin tertinggal di belakang pesaing dan berjuang untuk menemukan sumber daya untuk mempertahankan atau merebut kembali posisi kepemimpinan mereka, bahkan ketika mereka mewakili sebagian besar total pendapatan perusahaan. Bahkan jika manajemen secara tepat merawat semua bagian bisnis, analis dan investor dengan waktu terbatas untuk mengevaluasi perusahaan mungkin kesulitan memahami apa yang mendorong pertumbuhan di berbagai bagian bisnis yang terdiversifikasi.

Di salah satu penyedia layanan teknologi yang juga memiliki dan mengembangkan perangkat lunaknya sendiri, manajemen senior berjuang dengan keputusan alokasi sumber daya dan terkadang melewatkan beberapa tren terbesar di industri---terutama dalam memindahkan perangkat lunak penyedia ke infrastruktur cloud. Hanya setelah melepaskan bisnis layanannya, perusahaan dapat memposisikan dirinya sebagai pemain di pasar perangkat lunak sebagai layanan.

Alasan Ketiga; Manajemen modal

Struktur grup juga dapat mempersulit eksekutif untuk menentukan bagaimana menyeimbangkan investasi dalam peluang berisiko tinggi dan imbalan tinggi (atau, seperti yang dikenal di sebagian besar perusahaan, "inisiatif paling menarik") versus risiko rendah, rendah (seperti memberikan hadiah). Selain itu, beberapa eksekutif enggan meningkatkan modal untuk unit bisnis terpisah---dalam kasus akuisisi, misalnya---ketika mereka merasa harga saham mereka tidak cukup mencerminkan nilai penuh organisasi.

Divestasi unit bisnis non-inti dapat membantu mengatasi masalah ini. Misalnya, jika perusahaan teknologi mengeluarkan unit bisnis infrastruktur warisan sebagai perusahaan murni yang berdiri sendiri, mungkin lebih mudah bagi bisnis infrastruktur untuk mengumpulkan modal untuk akuisisi dan mengejar konsolidasi pasar---tanpa harus bersaing untuk mendapatkan pendanaan dengan semua bisnis lain dalam perusahaan teknologi.

Eksekutif sering berkomentar bahwa penilaian "jumlah dari semua bagian", versus menerapkan kelipatan rekan untuk setiap bisnis dalam portofolio, tidak cukup mencerminkan nilai penuh dari bisnis mereka. Hal itu karena unit bisnis individu cenderung berkinerja kurang baik daripada perusahaan murni. Dalam kasus perusahaan teknologi, pemisahan bisnis infrastruktur warisan akan menghilangkan kebisingan ini dan, secara teoritis, akan memastikan bahwa setiap bisnis dalam portofolio perusahaan teknologi dinilai dengan kelipatan yang adil.

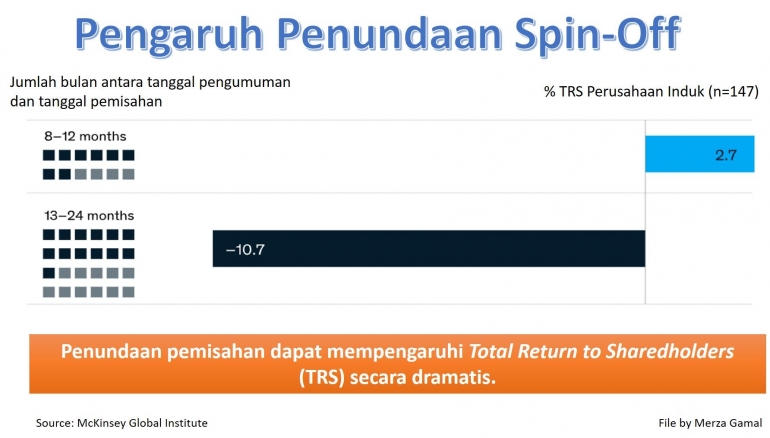

Di pasar modal yang sangat rasional, nilai dari spin-off akan datang terutama dari efisiensi model operasi yang dimungkinkan dan perhatian manajemen yang dibebaskannya. Pasar modal tidak sepenuhnya rasional, banyak bisnis berjuang dengan keputusan alokasi. Selain itu, setidaknya ada diskon berganda yang dirasakan pada perusahaan dengan lini bisnis yang beragam, mungkin karena investor lebih suka membuat keputusan diversifikasi mereka sendiri daripada mengandalkan manajemen. Akibatnya, perusahaan yang mengejar spin-off sering kali memasukkan ketiga sumber penciptaan nilai saat mengumumkan rencana mereka.

Memang benar bahwa beberapa perusahaan teknologi, sejauh ini, masih mengikuti pendekatan yang lebih besar lebih baik. Tetapi bagi kebanyakan orang lain, hari-hari konglomerat yang terdiversifikasi sedang surut.

Penelitian dan pengalaman McKinsey menyarankan dua hal: pertama, konglomerat berkinerja terbaik melakukannya dengan baik bukan karena mereka terdiversifikasi tetapi karena mereka benar-benar pemilik bisnis terbaik dalam portofolio mereka. Dan kedua, untuk konglomerat yang mengakui kekurangan mereka dan yang mencari perbaikan di tiga bidang yang disebutkan sebelumnya (operasi, fokus manajemen, dan modal), bubar tidak perlu terlalu sulit dilakukan---asalkan eksekutif secara sistematis mempertimbangkan strategi pertumbuhan, operasi, talenta, dan perubahan budaya yang dibutuhkan oleh perusahaan induk dan unit bisnis divestasi untuk skenario win-win.

Penulis: MERZA GAMAL

- Pengkaji Sosial Ekonomi Islami

- Author of Change Management & Cultural Transformation

- Former AVP Corporate Culture at Biggest Bank Syariah

Baca konten-konten menarik Kompasiana langsung dari smartphone kamu. Follow channel WhatsApp Kompasiana sekarang di sini: https://whatsapp.com/channel/0029VaYjYaL4Spk7WflFYJ2H