Pendahuluan

Pajak merupakan elemen vital dalam pembangunan negara karena berfungsi sebagai sumber utama pendapatan pemerintah untuk mendanai program publik seperti infrastruktur, kesehatan, dan pendidikan. Namun, efektivitas sistem perpajakan sering kali terganggu oleh ketidakpatuhan wajib pajak, baik karena ketidaksengajaan seperti kesalahan pencatatan, maupun tindakan yang disengaja seperti penghindaran atau pengelakan pajak.

Dalam hal ini, pemeriksaan dan penagihan pajak menjadi dua aspek penting dalam administrasi perpajakan. Pemeriksaan memastikan bahwa pajak yang dilaporkan oleh wajib pajak sesuai dengan kewajiban sebenarnya, sementara penagihan berfungsi memastikan bahwa pajak yang terutang benar-benar dibayar. Agar proses ini dapat berjalan efektif, prinsip keadilan, efisiensi, dan transparansi harus dijadikan pijakan.

Pemikiran Aristotle, seorang filsuf Yunani Kuno, memberikan perspektif mendalam mengenai keadilan yang relevan dalam konteks perpajakan. Dalam bukunya Nicomachean Ethics, Aristotle membahas prinsip justice (keadilan) sebagai nilai utama dalam hubungan sosial. Konsep keadilan distributif dan korektif yang diperkenalkan oleh Aristotle menawarkan landasan filosofis untuk mengembangkan model pemeriksaan dan penagihan pajak yang lebih humanis dan berkeadilan.

Artikel ini bertujuan mengeksplorasi bagaimana pemikiran Aristotle dapat diterapkan dalam desain dan pelaksanaan pemeriksaan serta penagihan pajak. Artikel ini juga akan menggambarkan bagaimana model berbasis trans substansi dapat menciptakan sistem perpajakan yang lebih efektif, berkeadilan, dan kredibel.

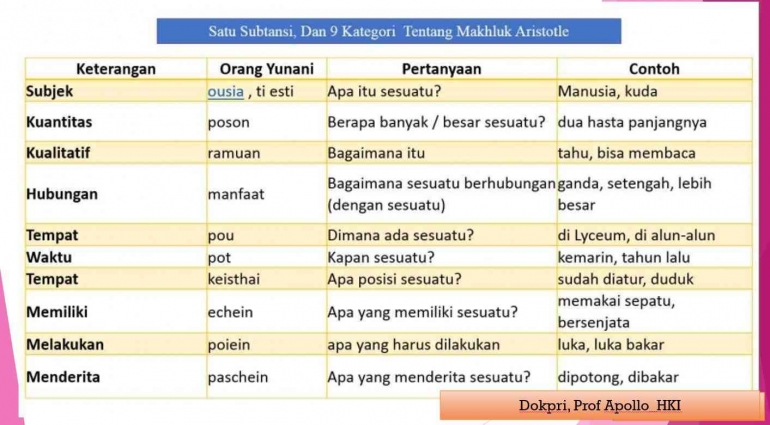

Konsep Substansi (Ousia)

Aristoteles mendefinisikan substansi sebagai inti keberadaan sesuatu yang tidak dapat direduksi lebih jauh. Menurutnya, substansi adalah dasar dari segala sesuatu dan menjadi subjek dari atribut atau sifat-sifat lainnya. Dalam Metafisika, ia membagi substansi ke dalam dua kategori utama:

- Substansi Primer: Sesuatu yang berdiri sendiri dan nyata, misalnya manusia, hewan, atau benda tertentu.

- Substansi Sekunder: Esensi atau kategori yang menjelaskan substansi primer, misalnya "manusia" dalam arti genus atau spesies

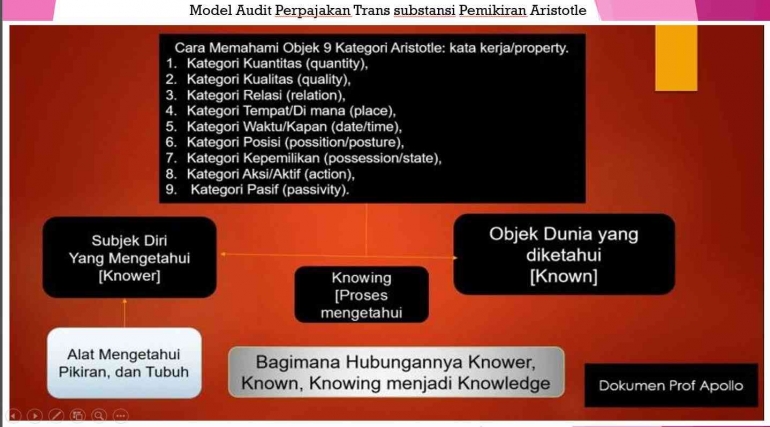

Pendekatan Trans Substansi Pemikiran Aristoteles memberikan dasar filosofis yang kuat untuk mengembangkan teori pemeriksaan penagihan pajak dengan cara memahami inti keberadaan (substansi) suatu sistem perpajakan dan tujuan akhirnya (telos). Konsep ini dapat diterapkan untuk memastikan bahwa pemeriksaan pajak tidak hanya bersifat teknis, tetapi juga menyentuh aspek mendasar (substansial) dari kepatuhan pajak.

Aristotle dan Konsep Keadilan dalam Konteks Pajak

Aristotle mendefinisikan keadilan sebagai keseimbangan dalam hubungan sosial yang memastikan bahwa setiap individu mendapatkan apa yang menjadi hak mereka sesuai dengan kontribusi atau kebutuhan masing-masing. Dalam konteks ini, Aristotle membagi keadilan menjadi dua jenis utama:

Keadilan Distributif (Distributive Justice) Keadilan ini berfokus pada distribusi sumber daya atau beban secara proporsional. Dalam konteks perpajakan, keadilan distributif berkaitan dengan pengenaan pajak berdasarkan kemampuan membayar wajib pajak (ability to pay). Konsep ini mendukung prinsip progresivitas pajak, di mana individu atau entitas dengan penghasilan lebih besar dikenakan tarif pajak yang lebih tinggi.

Keadilan Korektif (Corrective Justice) Keadilan ini berkaitan dengan koreksi atas ketidakseimbangan atau kerugian yang disebabkan oleh tindakan tertentu. Dalam perpajakan, keadilan korektif diterapkan dalam pemeriksaan untuk mendeteksi dan memperbaiki kesalahan atau ketidakpatuhan, serta dalam penagihan untuk memulihkan pajak yang belum dibayar beserta sanksi yang adil.

Namun, salah satu kontribusi unik dari pemikiran Aristotle adalah konsep substansi atau esensi dari sesuatu. Dalam pandangan Aristotle, suatu tindakan atau kebijakan harus dipahami melalui tujuan dan makna dasarnya, bukan sekadar bentuk atau tampilannya. Pendekatan inilah yang disebut dengan trans substansi, yaitu melihat "isi" daripada "kulit."

Relevansi Keadilan dalam Perpajakan

Dalam sistem perpajakan, konsep trans substansi dapat digunakan untuk menganalisis esensi dan tujuan sebenarnya dari kewajiban pajak, serta bagaimana prinsip-prinsip keadilan dapat diterapkan untuk mencapainya.

- Pajak sebagai Instrumen Redistribusi Pajak memiliki fungsi utama sebagai alat redistribusi kekayaan dari mereka yang mampu membayar lebih ke mereka yang membutuhkan. Dalam hal ini, keadilan distributif memegang peranan penting. Pendekatan trans substansi mengarahkan pemeriksaan pada analisis apakah beban pajak yang dibagi benar-benar mencerminkan prinsip keadilan, bukan sekadar patuh pada formalitas aturan.

- Penegakan Kepatuhan melalui Pemeriksaan Dalam pemeriksaan pajak, prinsip trans substansi menekankan pada penilaian esensi ekonomi di balik transaksi atau laporan pajak. Apakah laporan tersebut mencerminkan keadaan sebenarnya, ataukah ada upaya untuk menyembunyikan penghasilan atau menghindari pajak melalui celah hukum.

Keadilan Distributif dalam Trans Substansi

Keadilan distributif, menurut Aristotle, adalah prinsip di mana kewajiban dibagi berdasarkan proporsi tertentu. Dalam perpajakan, proporsi ini didasarkan pada kemampuan membayar wajib pajak (ability to pay). Pendekatan trans substansi menekankan pada pemeriksaan mendalam terhadap penghasilan atau transaksi wajib pajak untuk memastikan bahwa pembagian beban pajak sesuai dengan prinsip ini.

Analisis Substansi dalam Penghasilan Sebuah laporan pajak yang formal mungkin terlihat patuh, tetapi apakah benar mencerminkan penghasilan aktual wajib pajak? Trans substansi menuntut pemeriksaan lebih mendalam, misalnya:

- Apakah penghasilan yang dilaporkan mencakup semua sumber penghasilan?

- Apakah ada pengalihan aset atau pendapatan yang bertujuan menghindari pajak?

- Apakah biaya atau pengurangan pajak yang diklaim benar-benar memiliki dasar substansial?

Redistribusi Kekayaan yang Proporsional Pendekatan ini juga relevan dalam desain sistem pajak progresif, di mana tarif pajak meningkat sesuai dengan tingkat penghasilan. Pemeriksaan berbasis trans substansi membantu memastikan bahwa wajib pajak dengan penghasilan lebih tinggi tidak menyalahgunakan skema pengurangan pajak atau menghindari kewajiban mereka.

Kasus Transaksi Khusus Dalam banyak kasus, wajib pajak mungkin menggunakan struktur transaksi yang kompleks untuk mengurangi kewajiban pajak mereka. Contoh:

- Penggunaan perusahaan cangkang (shell companies) untuk menyembunyikan penghasilan.

- Rekayasa keuangan untuk menyamarkan dividen sebagai pinjaman. Dalam pendekatan trans substansi, pemeriksa pajak fokus pada tujuan ekonomi sebenarnya di balik transaksi tersebut. Jika transaksi dilakukan semata-mata untuk menghindari pajak, maka substansi transaksi tersebut harus dikoreksi sesuai dengan prinsip keadilan distributif.

Keadilan Korektif dalam Trans Substansi

Prinsip keadilan korektif, menurut Aristotle, berkaitan dengan pemulihan keseimbangan ketika terjadi ketidakadilan. Dalam konteks perpajakan, prinsip ini diterapkan untuk memastikan bahwa ketidakpatuhan wajib pajak, baik disengaja maupun tidak disengaja, dapat diperbaiki melalui pemeriksaan dan penagihan.

1. Pengakuan atas Kesalahan Substansial Pemeriksaan pajak sering kali menemukan bahwa laporan wajib pajak tidak sepenuhnya benar, baik karena kesalahan administratif maupun penghindaran pajak. Dalam pendekatan trans substansi, pemeriksa tidak hanya mencari kesalahan teknis tetapi juga berupaya memahami niat di balik laporan tersebut. Misalnya :

- Jika kesalahan adalah akibat ketidaktahuan, maka edukasi dan koreksi sederhana mungkin cukup.

- Jika kesalahan disengaja, maka diperlukan sanksi korektif yang proporsional.

2. Koreksi Transaksi Fiktif Dalam banyak kasus, transaksi yang dilaporkan oleh wajib pajak dapat bersifat fiktif atau sengaja dimanipulasi untuk mengurangi kewajiban pajak. Prinsip trans substansi menuntut pemeriksa untuk mengidentifikasi :

- Apakah transaksi memiliki nilai ekonomi nyata?

- Apakah tujuan transaksi semata-mata untuk menghindari pajak tanpa manfaat komersial lainnya? Transaksi yang tidak memiliki substansi ekonomi dapat dianggap batal demi hukum, dan kewajiban pajak dikoreksi sesuai keadaan sebenarnya.

3. Proporsionalitas dalam Sanksi Dalam keadilan korektif, sanksi tidak dimaksudkan sebagai hukuman semata tetapi sebagai alat untuk memulihkan ketidakseimbangan. Pendekatan ini relevan dalam pengenaan denda, bunga, atau penagihan paksa. Prinsip trans substansi memastikan bahwa :

- Sanksi seimbang dengan tingkat pelanggaran.

- Tidak ada diskriminasi dalam penerapan sanksi.

- Wajib pajak diberikan kesempatan untuk memperbaiki kesalahan mereka sebelum tindakan lebih keras diambil.

Model Penagihan Pajak dalam Perspektif Aristotle

1. Prinsip Keadilan dalam Penagihan Pajak

Penagihan pajak adalah langkah untuk memastikan bahwa kewajiban pajak yang telah ditetapkan dapat dipenuhi oleh wajib pajak. Dalam pandangan Aristotle, penagihan pajak harus mencerminkan keadilan distributif :

- Kemampuan Membayar Penagihan harus mempertimbangkan kondisi ekonomi wajib pajak. Misalnya, dalam situasi pandemi, wajib pajak yang terdampak secara ekonomi dapat diberikan kebijakan penangguhan atau keringanan pembayaran.

- Kesempatan untuk Saling Berkomunikasi Sebelum mengambil langkah penagihan paksa, wajib pajak harus diberikan pemberitahuan dan kesempatan untuk menyelesaikan kewajibannya secara sukarela.

2. Sanksi dalam Penagihan

Sesuai prinsip keadilan korektif, sanksi dalam penagihan pajak bertujuan untuk memulihkan kerugian negara akibat ketidakpatuhan. Namun, sanksi harus memiliki elemen pendidikan, yaitu mendorong kepatuhan di masa depan, bukan sekadar menghukum.

Contoh sanksi :

- Bunga atas keterlambatan pembayaran, yang dihitung secara wajar untuk mengimbangi kerugian negara.

- Penyitaan aset sebagai langkah terakhir jika semua upaya penagihan tidak berhasil.

3. Transparansi dalam Proses Penagihan

Transparansi adalah elemen penting untuk menjaga kepercayaan publik. Dalam proses penagihan, wajib pajak harus diberikan informasi yang jelas tentang :

- Alasan dan dasar hukum penagihan.

- Jumlah pajak yang harus dibayar beserta rinciannya.

- Prosedur keberatan atau banding jika wajib pajak merasa penagihan tidak adil.

- Studi Kasus: Penerapan Model Berbasis Trans Substansi

Kasus Pemeriksaan

Wajib Pajak A, sebuah perusahaan, melaporkan laba bersih sebesar Rp 1 miliar untuk tahun pajak 2023. Namun, hasil analisis menunjukkan bahwa perusahaan tersebut memiliki transaksi pengalihan aset senilai Rp 500 juta yang tidak dilaporkan.

- Pendekatan Substansi Pemeriksa pajak menggali informasi tambahan dan menemukan bahwa pengalihan aset tersebut adalah bagian dari transaksi usaha yang seharusnya dikenakan pajak.

- Hasil Pemeriksaan Kewajiban pajak perusahaan dikoreksi, dan perusahaan diminta membayar tambahan pajak beserta sanksi bunga atas keterlambatan.

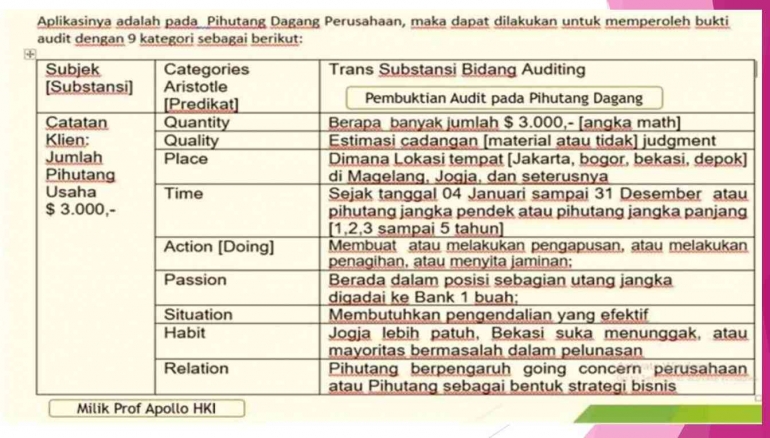

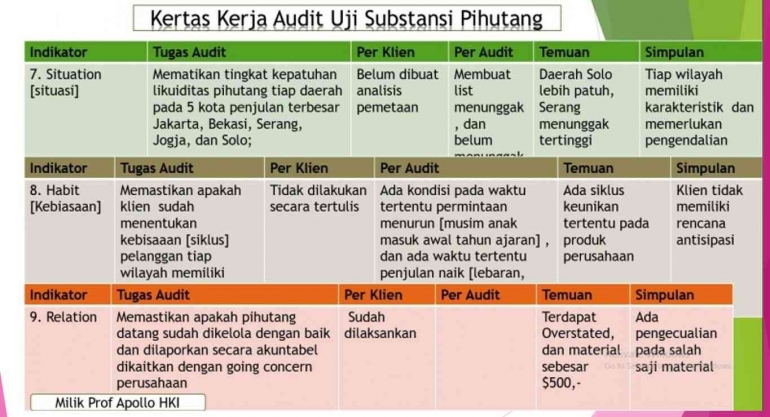

Metode memindahkan rerangka pemikiran Aristotle dalam bidang auditing, dan pembuktian validitas reliabilitas laporan keuangan klien. Pada contoh ini adalah Piutang Dagang;

Kasus Penagihan

Wajib Pajak B memiliki tunggakan pajak Rp 200 juta. Berdasarkan evaluasi, diketahui bahwa wajib pajak sedang menghadapi kesulitan likuiditas akibat penurunan bisnis selama pandemi.

- Pendekatan Distributif Fiskus menawarkan skema cicilan selama 12 bulan dengan bunga ringan untuk meringankan beban wajib pajak.

- Hasil Penagihan Dengan skema ini, wajib pajak dapat melunasi kewajibannya tanpa beban yang berlebihan.

Metode memindahkan rerangka pemikiran Aristotle dalam bidang auditing, untuk mengevaluasi wajib pajak yang sedang dalam kesulitan dapat menyusun kertas kerja audit pada contoh ini adalah Piutang Dagang ;

Kelebihan Model Pemeriksaan dan Penagihan Berbasis Aristotle

- Meningkatkan Kepatuhan Sukarela Pendekatan yang transparan dan berkeadilan mendorong wajib pajak untuk memenuhi kewajiban secara sukarela.

- Efisiensi Administrasi Fokus pada analisis risiko dan teknologi informasi membantu meningkatkan efektivitas pemeriksaan dan penagihan.

- Membangun Kepercayaan Publik Pendekatan yang humanis dan berorientasi pada keadilan memperkuat hubungan antara fiskus dan masyarakat.

Tantangan dalam Implementasi

- Kompleksitas Transaksi Identifikasi substansi ekonomi di balik transaksi yang kompleks membutuhkan keahlian dan pengalaman.

- Keterbatasan Teknologi Tidak semua otoritas pajak memiliki akses ke teknologi canggih untuk mendukung analisis risiko.

- Kepatuhan Wajib Pajak Tidak semua wajib pajak bersikap kooperatif, sehingga memerlukan pendekatan yang lebih persuasif atau bahkan litigasi.

Kesimpulan

Model pemeriksaan dan penagihan pajak berbasis trans substansi pemikiran Aristotle menawarkan pendekatan yang mengedepankan keadilan, efisiensi, dan transparansi. Dengan menerapkan prinsip keadilan distributif dan korektif, model ini tidak hanya memastikan bahwa kewajiban perpajakan terpenuhi, tetapi juga membangun kepercayaan masyarakat terhadap sistem perpajakan.

Namun, keberhasilan penerapan model ini memerlukan komitmen dari otoritas pajak untuk terus meningkatkan kualitas SDM, teknologi, dan pendekatan yang humanis. Dengan demikian, perpajakan dapat menjadi instrumen yang efektif untuk mendukung pembangunan dan menciptakan masyarakat yang lebih adil.

Referensi :

Aristotle. Nicomachean Ethics. Translated by Terence Irwin, Hackett Publishing, 1985.

Direktorat Jenderal Pajak. "Panduan Pemeriksaan Pajak." Jakarta, 2021.

Mardiasmo. Perpajakan. Edisi Revisi, Yogyakarta: Andi, 2020.

OECD. "Tax Administration 2021: Comparative Information on OECD and Other Advanced and Emerging Economies."

UU Nomor 28 Tahun 2007 tentang Ketentuan Umum dan Tata Cara Perpajakan (KUP)

Follow Instagram @kompasianacom juga Tiktok @kompasiana biar nggak ketinggalan event seru komunitas dan tips dapat cuan dari Kompasiana. Baca juga cerita inspiratif langsung dari smartphone kamu dengan bergabung di WhatsApp Channel Kompasiana di SINI