Dividend discount model adalah teknik kuantitatif untuk memperkirakan nilai saham di masa depan dengan asumsi nilai saham saat ini sama dengan dividen masa depan. Sobat Investkuy dapat menggunakan metode ini untuk mengevaluasi nilai saham perusahaan.

Apa yang dimaksud dengan model dividen diskon?

Metode kuantitatif yang dikenal sebagai Model Pengurangan Dividen (DDM) digunakan untuk memprediksi harga saham perusahaan.

Metode ini menggunakan teori bahwa jumlah total dividen yang akan dibayar di masa mendatang ketika diskonto kembali ke nilai saat ini sama dengan nilai harga saham saat ini. Dalam kasus ini, model pengurangan dividen adalah cara untuk menghitung nilai wajar saham, terlepas dari kondisi pasar yang berlaku pada saat itu. Selain itu, metode ini memperhitungkan pembayaran dividen dan pengembalian pasar yang diharapkan. Dividend discount model menunjukkan bahwa saham undervalued jika nilainya lebih besar dari harga perdagangan saham saat ini. Oleh karena itu, saham tersebut memenuhi syarat untuk dibeli, baik sebaliknya maupun sebaliknya.

Cara menghitung DDM: Tiga metode berbeda dapat digunakan untuk menghitung model dividend discount:

Model Pertumbuhan Gordon (GGM) adalah salah satu versi dividend discount model yang paling banyak digunakan.

Ekonom Amerika Myron J. Gordon adalah orang yang menemukan model ini. Metode GGM memungkinkan investor untuk menghitung nilai intrinsik saham dengan mempertimbangkan tingkat pertumbuhan potensi dividen saham secara konstan.

Metode GGM bergantung pada asumsi dasar bahwa aliran dividen akan terus meningkat pada tingkat yang konstan sepanjang waktu.

Metode ini mengasumsikan bahwa perusahaan memiliki model bisnis yang konsisten dan stabil serta tingkat pertumbuhan dividen yang konsisten, yang membantu investor menentukan stabilitas nilai perusahaan.

Rumus matematis untuk menghitung model dividend discount adalah

V0 = Nilai wajar saham saat ini

D1 = Pembayaran dividen dalam satu periode dari sekarang

r = Perkiraan biaya modal ekuitas (biasanya dihitung menggunakan CAPM)

g = Tingkat pertumbuhan konstan dividen perusahaan untuk waktu yang tidak terbatas

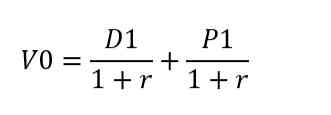

diskon dividen satu periode: Pada dasarnya, lebih jarang digunakan daripada model Pertumbuhan Gordon, model diskon dividen satu periode digunakan ketika seorang investor ingin menentukan harga intrinsik saham yang akan dijualnya dalam jangka waktu tertentu, biasanya satu tahun.

Dengan DDM satu periode, seorang investor biasanya siap untuk memegang saham hanya selama satu tahun.

Karena periode kepemilikan yang singkat, hanya pembayaran dividen dan harga jual surat berharga yang akan menghasilkan uang. Oleh karena itu, untuk menentukan harga wajarnya, jumlah pembayaran dividen masa depan dan harga jual yang diproyeksikan harus dihitung sekaligus didiskontokan kembali ke nilai sekarang. Persamaan matematis berikut termasuk dalam model diskon dividen satu periode:

V0 = Nilai wajar saham saat ini

D1 = Pembayaran dividen dalam satu periode dari sekarang

P1 = Harga saham dalam satu periode dari sekarang

r = Perkiraan biaya modal ekuitas

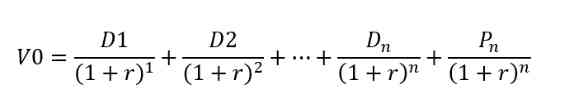

Model diskon dividen multi periode: Model ini merupakan kelanjutan dari model diskon dividen satu periode, di mana investor mengharapkan untuk memegang saham selama beberapa waktu tertentu. Masalah utama dengan model ini adalah bahwa investor harus memperkirakan pembayaran dividen untuk beberapa waktu tertentu.

Investor dalam DDM multi-periode diharapkan untuk menahan saham yang mereka beli selama beberapa periode waktu.

Akibatnya, arus kas masa depan yang diharapkan akan terdiri dari jumlah pembayaran dividen dan harga jual saham yang diperkirakan pada akhir periode holding. Nilai intrinsik saham dapat dihitung dengan memperkirakan jumlah pembayaran dividen yang diharapkan dan harga jual, kemudian nilai ini didiskontokan.

Model diskon dividen multi-periode memiliki rumus matematika berikut:

Model ini mengambil profil arus kas masa depan dan metode matematika untuk menilai saham, meminimalkan unsur subjektivitasnya.

Perusahaan terkesan sudah matang: penggunaan teknik ini menunjukkan bahwa perusahaan telah matang dan tidak mengalami banyak perubahan dalam pertumbuhan atau pendapatan.

Konsisten: Perusahaan cenderung melakukan pembayaran dividen secara berkala agar sesuai dengan tujuan utama perusahaan.

Kelemahan model dividend discount adalah sebagai berikut: hanya dapat digunakan pada perusahaan yang sudah matang: model ini hanya dapat menilai perusahaan yang sudah matang, tidak dapat digunakan pada startup atau bisnis yang sedang berkembang.

Mungkin metode ini kedengaran sulit ya sobat investkuy :) tapi tidak usah kawatir karena dengan mencoba terus belajar dan berlatih maka metode yang terlihat sulit , maka seiring waktu akan terlihat lebih mudah

Follow Instagram @kompasianacom juga Tiktok @kompasiana biar nggak ketinggalan event seru komunitas dan tips dapat cuan dari Kompasiana. Baca juga cerita inspiratif langsung dari smartphone kamu dengan bergabung di WhatsApp Channel Kompasiana di SINI