PENDAHULUAN

Era globalisasi yang semakin berkembang diikuti dengan kemajuan pesat dari teknologi juga memiliki dampak pada peningkatan perekonomian dunia. Saat ini sebuah transaksi ekonomi lintas negara dapat dilakukan dengan cara yang mudah dan cepat. Dampak dari percepatan transaksi ekonomi tersebut mengakibatkan setiap negara harus melakukan adaptasi untuk mengikuti perkembangan model bisnis lintas negara baik melalui peningkatan sistem informasi, teknologi, pembaharuan dari aturan-aturan, serta kerjasama dengan organisasi internasional untuk menyelesaikan permasalahan yang berkenaan dengan hak-hak suatu negara dalam melakukan pemajakan pada arena internasional. Hal ini juga berkenaan dengan tujuan negara untuk mengoptimalkan penerimaan pajak yang digunakan sebagai sumber dana untuk membiayai pembangunan dan keberlangsungan negaranya.

Setiap negara di dunia memiliki kedudukan yang sama, dan memiliki hak kedaulatan untuk menentukan dan menerapkan aturan-aturan berdasarkan hukum yang dimilikinya, termasuk dalam hal pemungutan pajak baik dari warga negaranya sendiri maupun warga negara lain yang memperoleh dan menerima penghasilan yang bersumber dari negara tersebut. Sehingga dengan adanya kedaulatan tersebut, setiap negara tidak diperbolehkan untuk saling mencampuri urusan domestik negara lainnya.

Indonesia merupakan bagian dari dunia internasional yang memiliki kedaulatan, dimana dalam pelaksanaan roda pemerintahannya juga berhubungan dengan dunia internasional. Oleh sebab itu, Indonesia juga memiliki hak dan kewenangan untuk mengatur ketentuan mengenai perpajakan di wilayahnya sendiri, baik yang berkenaan dengan individu, benda atau objek yang berada di wilayah kekuasaannya.

Yurisdiksi Pemajakan

Yurisdiksi dapat diartikan sebagai suatu wilayah atau daerah yang didalamnya terdapat undang-undang atau peraturan-peraturan yang berlandaskan hukum dan digunakan untuk mengatur dan menerapkan aturan hukumnya serta memiliki konsekuensi terhadap orang, benda, dan lingkungan di wilayahnya. Oleh karena itu, yurisdiksi berkaitan erat dengan konsep kedaulatan sebuah negara.

Kedaulatan negara dalam hukum internasional merupakan kekuasaan tertinggi dimana pada dasarnya semua negara memiliki kedudukan yang sama dengan negara-negara lainnya di dunia (equality of state), sehingga terdapat konsekuensi dari konsep kedaulatan dan equality of state tersebut berupa ketentuan bagi setiap negara untuk tidak saling mencampuri urusan domestik negara lain.

Yurisdiksi pemajakan (tax jurisdiction/taxing power) diartikan sebagai kedaulatan suatu wilayah terkait perpajakan yang merupakan konsekuensi dari kedaulatan wilayah suatu negara (Knechtle, 1979:34).

Menurut Owen (1980) dan Ongwamuhana (1991), yurisdiksi pemajakan adalah kewenangan suatu negara dalam merumuskan dan memberlakukan ketentuan perpajakan. Yurisdiksi pemajakan Indonesia dikukuhkan secara konstitusional melalui Undang-Undang Dasar tahun 1945 (UUD 45) pasal 23 ayat (2) yang menyatakan bahwa “segala pajak untuk keperluan negara berdasarkan undang-undang”. Dengan demikian undang-undang perpajakan mulai berlaku dengan berdasarkan konstitusi UUD’45.

Martha (1979:18) sebagaimana yang disebutkan oleh Rosdiana dan Irianto (2012:124), terdapat empat teori justifikasi legal hak pemajakan dari suatu negara, antara lain :

- Realistis atau empiris menyatakan bahwa yurisdiksi dan kewenangan fisik (physical power) dianggap memiliki kesetaraan untuk melaksanakan yurisdiksi terhadap orang dan harta yang berada di wilayah kekuasaannya. Namun yurisdiksi pemajakan secara empiris tidak semata karena kekuasaan fisik tetapi berlandaskan ketentuan perundang-undangan dan tidak terbatas pada wilayah kekuasaan, dan dapat diperluas hingga kepada orang yang berada di luar kewenangan administrasi pengenaan pajak secara fisik.

- Teori etis atau retributif menyatakan pemajakan adalah kontra prestasi atau imbalan (return) atas manfaat dan kemudahaan yang diperoleh dari negara. Teori ini lebih menegaskan kepada manfaat ekonomis (economic allegiance) yang telah dinikmati seseorang dengan asumsi bahwa keberadaan negara merupakan masalah esensial politis sebagai justifikasi pemajakannya.

- Teori kontraktual menekankan bahwa dasar dari pemajakan merupakan pembayaran terhadap barang maupun jasa yang diterima dari negara pemungut pajak dengan asumsi bahwa antara pemegang yurisdiksi pemajakan dengan subjek pajak terdapat suatu kontrak (perjanjian tidak tertulis).

- Soverenitas atau teori kedaulatan menegaskan bahwa pemajakan adalah suatu bentuk pelaksanaan yurisdiksi, dan yurisdiksi tersebut merupakan kelengkapan (atribut) dari kedaulatan. Hak pemajakan (rights to tax) suatu negara bersumber dari soverenitas negara tersebut, sebagai kebutuhan historis (keberadaan suatu negara), dan keutamaan suatu negara adalah mengamankan dan melestarikan keberadaannya sebagai suatu wujud dari hak dan kewajibannya. Oleh karena itu negara berhak untuk meminta kontribusi pajak dari siapa saja yang berada dalam wilayah kewenangan hukumnya.

Surrey (1997) dan Talinghast (1984) serta the American Law Institute (1987) sebagaimana disebutkan oleh Gunadi (2007:55), yurisdiksi pemajakan dibedakan menjadi yurisdiksi domisili yang berdasarkan kepada keterkaitan subjektif atau dapat disebut dengan asas domisili (domiciliary jurisdiction), dan yurisdiksi sumber yang mengacu kepada sumber dari penghasilan atau disebut sebagai asas sumber (source jurisdiction).

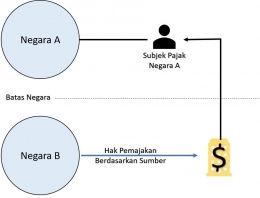

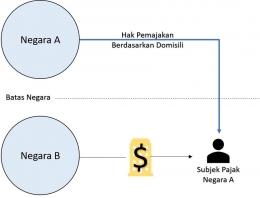

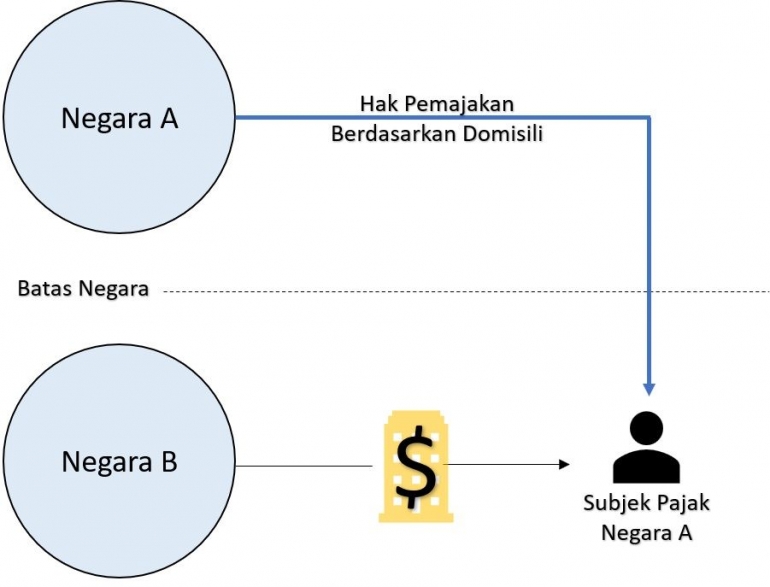

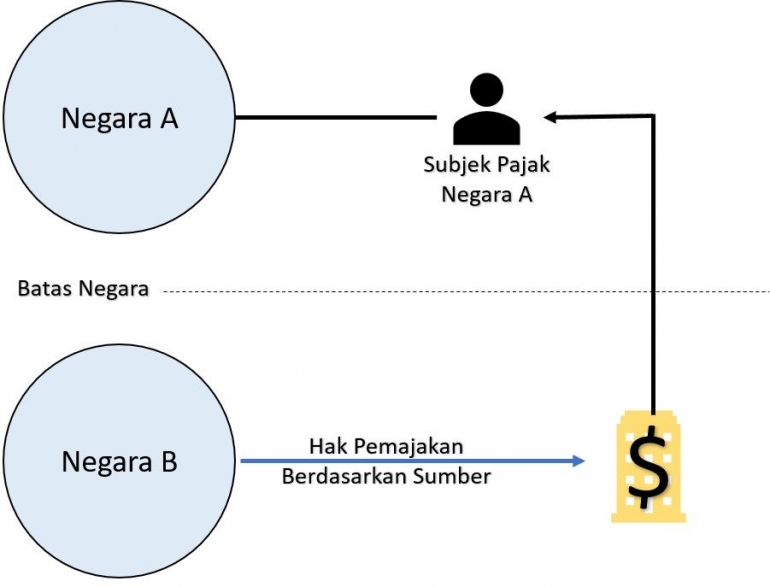

Secara teori yurisdiksi domisili diartikan sebagai hak pemajakan berdasarkan kepada subjek (siapa) yang memperoleh penghasilan atau dengan kata lain yurisdiksi domisili berorientasi kepada subjek pajak. Berbeda dengan yurisdiksi sumber yang secara teori diartikan sebagai hak pemajakan yang berdasarkan pada keberadaan objek penghasilan yang diperoleh wajib pajak.

Menurut pasal 2 UU PPh, yurisdiksi pemajakan yang dibangun oleh Indonesia didasarkan oleh dua neksus atau pertalian/keterkaitan fiskal (fiscal allegiance), yaitu :

- Subjektif (personal) yang memperhatikan status dari wajib pajak berdasarkan tempat tinggal/domisili, keberadaan atau niat untuk orang pribadi, dan tempat pendirian atau kedudukan yang berkaitan dengan badan.

- Objektif dimana pertalian ini berdasarkan kepada sumber penghasilan.

Yurisdiksi pemajakan atas penghasilan orang atau badan seperti yang disebutkan oleh Gunadi (2007:54), keterkaitan (neksus) dapat didasarkan melalui beberapa penilaian, antara lain :

- Personal allegiance atau subjek

- Economic allegiance yang berupa usaha disertai penerimaan penghasilan yang bersumber dari negara pemungut pajak

- Property yang berkaitan dengan kepemilikan kekayaan yang terletak di negara pemungut pajak.

Yurisdiksi Domisili

Penentuan domisili fiskal sangat mempengaruhi hak pemajakan setiap negara, hal ini berkaitan dengan keinginan suatu negara untuk meningkatkan penerimaan negara, sehingga mengakibatkan banyak negara melakukan klaim hak pemajakan atas penghasilan dari WPDN maupun WPLN secara optimal (Kumalasari & Alfandia, 2020). Aturan dasar mengenai yurisdiksi domisili yang dikemukakan oleh beberapa pakar perpajakan sebagaimana dikutip oleh Pohan (2019) antara lain :

- Westberg (2002:93) menyatakan bahwa yurisdiksi pemajakan berdasarkan tempat tinggal atau domisili antara lain didasarkan pada prinsip manfaat, yang dapat diartikan bahwa hak pemajakan harus dilakukan di wilayah hukum mana pembayar pajak menerima manfaat dari kesejahteraan sosial, infrastruktur, pendidikan, budaya, dan kegiatan pemerintah lainnya yang dibayar dari pajak yang diterima/diperoleh pemerintah.

- Brian J Arnold dan Michael J. McIntyre (1995:19) mengemukakan bahwa suatu negara dapat mengenakan pajak berdasarkan penghasilan dikarenakan keterkaitan antara negara dan orang yang memperoleh penghasilan. Sebuah klaim yurisdiksi melalui penghasilan dengan berdasarkan keterkaitan hubungan antara negara yang melakukan klaim (penghasilan) dan orang yang menjadi orang yang dikenakan pajak disebut yurisdiksi residen atau yurisdiksi domisili.

- Menurut Mansury (1998:11) Penentuan subjek pajak dalam negeri yang didasarkan atas tempat tinggal atau keberadaan orang pribadi yang bersangkutan disuatu negara disebut juga sebagai didasarkan atas “Residence Criterion” atau “Fiscal Domisile Criterion”.

Pengertian Subjek Pajak Dalam Negeri (SPDN) diatur melalui pasal 2 ayat (3) UU PPh yang berbunyi “Orang pribadi yang bertempat tinggal di Indonesia atau orang pribadi yang berada di Indonesia lebih dari 183 hari dalam jangka waktu 12 bulan, atau orang pribadi yang dalam satu tahun pajak berada di Indonesia dan berniat untuk bertempat tinggal di Indonesia”, sehingga ketentuan tersebut memberikan kriteria bagi orang pribadi agar dapat disebut sebagai Wajib Pajak Dalam Negeri harus memenuhi kriteria tempat tinggal atau domisili, keberadaan, atau niat untuk bertempat tinggal di Indonesia.

Untuk Wajib Pajak badan, ketentuan domisili diatur melalui pasal 2 ayat (3) huruf b UU PPh, dimana kriteria untuk memenuhi sebagai wajib pajak dalam negeri harus memenuhi syarat bahwa badan tersebut didirikan dan bertempat kedudukan di Indonesia. Dengan demikian, Indonesia berhak untuk mengenakan pajak baik terhadap orang pribadi maupun badan berdasarkan domisili atau status kewarganegaraan wajib pajak yang bersangkutan atas penghasilan yang diterimanya dari dalam negeri maupun luar negeri (world wide income).

Untuk mengetahui perbedaan dari Subjek Pajak Dalam Negeri (Orang Pribadi dan Badan) dengan Subjek Pajak Luar Negeri (Orang Pribadi dan BUT) dapat dilihat berdasarkan beberapa kriteria, antara lain :

- Penghasilan, WPDN menerima penghasilan dari dalam negeri maupun worldwide income, sementara WPLN untuk orang pribadi penghasilan kena pajak merupakan penghasilan yang bersumber dari Indonesia, dan untuk BUT berdasarkan attributable income, force of attraction income, dan effectively connected income

- Tarif Pajak, WPDN dikenakan pajak berdasarkan penghasilan neto dengan tarif progresif pasal 17 UU PPh untuk orang pribadi dan 22% dari penghasilan neto untuk badan (Undang-Undang Cipta Kerja), bagi SPLN tarif pajak berdasarkan penghasilan bruto sesuai dengan pasal 26 UU PPh untuk orang pribadi dan tarif umum progresif pasal 17 UU PPh untuk BUT dengan syarat penghasilan neto setelah pajak ditransfer ke luar negeri dikenakan Branch Profit Tax sesuai dengan pasal 26 UU PPh atau mengikuti ketentuan tarif Tax Treaty.

- Kewajiban Menyampaikan SPT, Untuk WPDN baik orang pribadi maupun badan, dan WPLN BUT memiliki kewajiban untuk menyampaikan SPT, sementara WPLN orang pribadi tidak wajib dikarenakan kewajiban perpajakannya telah dipotong dan dipungut oleh pemberi kerja (withholding tax).

Ketentuan lain yang mengatur tentang pengenaan pajak WPLN yang menerima penghasilan tanpa melalui BUT serta menjadi objek pemotongan PPh Pasal 26 dan dikenakan tarif sebesar 20%, antara lain :

- Dividen, bunga, sewa, royalty, imbalan sehubungan dengan pekerjaan, jasa dan kegiatan, hadiah dan penghargaan, uang pensiun, premi swap, dan keuntungan pembebasan utang.

- Penghasilan atas penjualan atau pengalihan harta di Indonesia dan premi asuransi yang dibayarkan kepada perusahaan asuransi luar negeri. Termasuk juga penghasilan dari penjualan atau pengalihan saham sebagaimana dimaksud dalam pasal 18 ayat (3c) UU PPh.

- Penghasilan kena pajak sesudah dikurangi pajak (Branch Profit Tax) dari bentuk usaha tetap di Indonesia dikenakan pajak 20% kecuali penghasilan tersebut ditanamkan kembali di Indonesia.

Menurut Pasal 3 Undang-Undang No. 36 Tahun 2008 tentang Pajak Penghasilan mengatur tentang pengecualian subjek pajak, diantaranya : kantor perwakilan asing; pejabat-pejabat perwakilan diplomatik dan konsulat dari negara asing; organisasi-organisasi internasional beserta pejabat-pejabat perwakilan organisasi internasional dengan syarat bukan merupakan warganegara Indonesia, Indonesia menjadi anggota organisasi tersebut, dan tidak menjalankan usaha atau kegiatan lain untuk memperoleh penghasilan di Indonesia.

Hal lain yang berkenaan dengan yurisdiksi domisili adalah pembuktian kewarganegaran orang pribadi maupun badan yang dapat dibuktikan berdasarkan adanya Surat Keterangan Domisili (Certificate of Domicile/COD) yang menerangkan bahwa Wajib Pajak yang dimaksud merupakan subjek pajak dalam negeri Indonesia dalam tahun pajak atau bagian tahun pajak sebagaimana dimaksud dalam UU PPh. SKD bertujuan agar Wajib Pajak mendapatkan perlindungan pajak sesuai dengan persetujuan Perjanjian Penghindaran Pajak Berganda (P3), yaitu antara negara domisili dengan negara lainnya. Surat keterangan domisili diterbitkan dan disahkan oleh pejabat berwenang di lingkungan Direktorat Jenderal Pajak. Bagi subjek pajak luar negeri juga dapat memperoleh SKD guna mendapatkan manfaat fasilitas P3B dengan syarat penerima penghasilan merupakan subjek pajak luar negeri; subjek pajak luar negeri baik orang pribadi atau badan berasal dari yurisdiksi mitra P3B; tidak terjadi penyalahgunaan P3B; dan penerima penghasilan merupakan beneficial owner dalam hal dipersyaratkan dalam P3B.

Sehingga dengan demikian pada dasarnya subjek pajak yang sebenarnya adalah orang pribadi dan badan, demikian juga halnya dengan warisan yang belum terbagi pada hakikatnya akan merujuk kepada orang pribadi dan badan. Oleh karena itu kepastian domisili menjadi hal yang penting terkait hak pemajakan berdasarkan asas domisili.

Yurisdiksi Sumber

Oleh karena itu dalam yurisdiksi sumber, hak pemajakan lebih berfokus kepada negara tempat sumber penghasilan berada, tanpa memperhatikan keberadaan, domisili maupun kewarganegaraan dari Wajib Pajak yang menerima penghasilan di negara tersebut. Sehingga, baik orang pribadi maupun badan yang menerima dan memperoleh penghasilan yang berasal dari usaha (active income) maupun penghasilan yang berasal dari modal (passive income) sepanjang penghasilan tersebut bersumber dari Indonesia, maka Indonesia berhak untuk memungut pajak dari penghasilan yang diterima oleh orang pribadi dan/atau badan di Indonesia, hal ini diatur dalam pasal 2 ayat (4) UU PPh.

Aturan dasar mengenai yurisdiksi sumber dikemukan oleh beberapa ahli yang juga dikutip oleh Pohan (2019), sebagai berikut ini :

- Prof. Mansury mengemukakan bahwa source rules (1998:95) adalah ketentuan Undang-Undang atau “Tax Treaty” yang menentukan negara mana yang menjadi negara sumber dari suatu jenis penghasilan tertentu. Ketentuan bahwa negara domisili hanya memberikan kredit atas pajak yang dipungut negara lain dengan berdasarkan kesepakatan Masyarakat Perpajakan Internasional, sehingga apabila berdasarkan source rules, negara lain yang memungut pajak merupakan negara sumber.

- Ongwamuhana (1991) sebagaimana dikutip oleh Prof. Gunadi (2007:54) mengemukakan bahwa yurisdiksi sumber mendasarkan kepada suatu asumsi bahwa negara sumber memberikan kontribusi kepada perusahaan milik bukan WPDN untuk memperoleh penghasilan dari negara tersebut. Implikasi dari yurisdiksi sumber adalah bahwa Indonesia dapat memungut pajak secara sah dari orang pribadi maupun badan bukan WPDN yang menerima atau memperoleh penghasilan dari kegiatan atau sumber yang terletak di Indonesia.

- Dasar hukum source rules juga tercermin dalam UU PPh melalui beberapa pasal yang menegaskan tentang yurisdiksi sumber, antara lain :

(a) Pasal 2 ayat (4) UU PPh yang menegaskan tentang pengertian subjek pajak luar negeri (SPLN) berdasarkan time test 183 hari dalam 12 bulan bagi orang pribadi yang berada di indonesia maupun orang pribadi yangtidak bertempat tinggal di Indonesia, serta badan yang tidak didirikan dan tidak bertempat kedudukan di Indonesia, yang menjalankan usaha atau melakukan kegiatan usaha melalui bentuk usaha tetap di Indonesia, dan badan yang dapat menerima atau memperoleh penghasilan dari Indonesia tidak menjalankan usaha atau melakukan kegiatan usaha melalui bentuk usaha tetap di Indonesia.

(b) Pasal 4 ayat (1) UU PPh yang menjelaskan tentang objek pajak berupa penghasilan, yang merupakan tambahan kemampuan ekonomis yang diterima atau diperoleh Wajib Pajak, baik yang berasal dari Indonesia maupun dari luar Indonesia, dapat digunakan sebagai konsumsi atau menambah kekayaan Wajib Pajak yang bersangkutan dengan nama dan dalam bentuk apapun.

(c) Pasal 24 ayat (3) dan (4) UU PPh yang mengatur tentang cara penghitungan batas jumlah pajak yang boleh dikreditkan berdasarkan sumber penghasilan yang telah ditentukan.

(d) Pasal 26 ayat (1) UU PPh yang menjelaskan bahwa terdapat dua sistem pengenaan pajak atas penghasilan yang diterima atau diperoleh WPLN dari Indonesia, yang pertama dengan pemenuhan sendiri kewajiban perpajakan WPLN dalam bentuk BUT di Indonesia, dan yang kedua melalui pemotongan oleh pihak yang wajib membayar bagi WPLN lainnya.

Keterbatasan Jangkauan Yurisdiksi

Knechtle (1979) menyatakan bahwa pada dasarnya setiap negara bebas dari pembatasan legal negara asing guna merumuskan sistem perpajakan yang diinginkan, hal ini juga berlaku bagi Indonesia yang sebagai negara berdaulat memiliki kewenangan untuk mengatur sampai seberapa jauh menjangkau kewajiban perpajakan seseorang. Hal ini sesuai dengan kedaulatan fiskal yang dimiliki suatu negara dalam merumuskan pemajakan terhadap subjek dan objek tidak berada di dalam wilayah kedaulatannya.

Namun konsep tersebut dianggap kurang tepat oleh Martha (1989) yang menyatakan bahwa soverenitas tidak terbatas, sementara yurisdiksi tidak dapat dipersamakan dengan soverenitas. Pernyataan ini juga didukung oleh Vaan Raad (1986) yang menyatakan bahwa terdapat batas legal (legal restriction) terkait pemajakan terhadap residen lain atau orang pribadi warga negara asing, serta objek di berbagai negara. Pembatasan tersebut berasal dari hukum internasional (supranasional) atau ketentuan umum yang diatur didalam Undang-Undang domestik suatu negara.

Terdapat beberapa hambatan legal maupun faktual dalam penegakan yurisdiksi fiskal, dimana secara faktual dijelaskan bahwa efektifitas pelaksanaan yurisdiksi pemajakan dapat berlaku apabila subjek dan objek berada di bawah wilayah kekuasaan Indonesia. Hal ini dikarenakan subjek dan objek yang berada di luar jangkauan administrasi pajak secara paktis pelaksanaan administrasi pajak akan menemukan kesulitan dan sangat kecil kemungkinan untuk melaksanakan pemajakan terhadap subjek yang baik secara personal dan ekonomis tidak memiliki kaitan dengan Indonesia.

Dalam hal tidak terdapat pengaturan dalam perjanjian bilateral maupun multilateral mengenai pembatasan jangkauan aplikasi hukum administrasi termasuk hukum pajak suatu negara, maka hal ini akan menimbulkan benturan pengaturan antar otoritas pemajakan dari masing-masing negara dalam pelaksanaan pemajakan ke luar wilayahnya. Selain kesulitan dalam hal penagihan pajak domestik ke luar negeri, konfirmasi untuk membuktikan suatu fakta perpajakan kepada negara lain juga bukan merupakan hal yang mudah.

Secara legal, batasan dalam ketentuan domestik (misalnya tindak pidana) dalam rangka melindungi kedaulatan suatu negara, pada umumnya tidak diperkenankan untuk melaksanakan kegiatan pencarian fakta (termasuk pajak), tanpa sepengetahuan negara. Terlebih lagi menyangkut rahasia usaha dan profesi sehingga tidak mudah untuk diabaikan oleh suatu negara.

Kesimpulan

Yurisdiksi pemajakan diartikan sebagai kedaulatan suatu wilayah terkait perpajakan yang merupakan konsekuensi dari kedaulatan wilayah suatu negara (Knechtle, 1979:34). Indonesia sebagai negara yang berdaulat juga memiliki hak dan kewenangan yang sama dengan negara lainnya untuk merumuskan dan memberlakukan ketentuan perpajakan, dan yurisdiksi pemajakan Indonesia tertuang secara konstitusional dalam Undang-Undang Dasar Tahun 1945 Pasal 23 ayat (2).

Terdapat dua yurisdiksi dalam perpajakan, yaitu yurisdiksi domisili dan yurisdiksi sumber. Yurisdiksi domisili dalam pelaksanaan hak pemajakannya berorientasi kepada siapa (subjek pajak) yang menerima dan memperoleh penghasilan, sementara hak pemajakan berdasarkan yurisdiksi sumber berorientasi atau berdasarkan pada keberadaan suatu objek penghasilan tanpa memperhatikan keberadaan atau domisili Wajib Pajak. konsep tersebut juga terdapat di dalam Pasal 2 UU PPh yang menyebutkan bahwa yurisdiksi pemajakan berdasarkan dua neksus atau keterkaitan fiskal (fiscal allegiance) yaitu subjektif (personal) dan objektif.

Menurut Martha (1989) mengungkapkan bahwa soverenitas (kedaulatan) tidak memiliki batas (tidak terbatas), berbeda dengan yurisdiksi, atau dengan kata lain dalam yurisdiksi pemajakan terdapat batas legal (legal restriction) dari suatu negara untuk memungut pajak dari seseorang yang bukan warga negaranya, pembatasan tersebut berasal dari hukum internasional (supranasional) dan ketentuan umum yang diatur dalam Undang-Undang domestik suatu negara. Efektifitas pemajakan akan berlaku apabila subjek dan objek pemajakan berada dalam wilayah kekuasaan suatu negara, selain itu, dalam hal pencarian fakta dalam hal terjadi tindak pidana pajak disuatu negara, maka kegiatan tersebut tidak dapat dilaksanakan tanpa sepengetahuan negara tempat tujuan dilaksanakannya pencarian fakta tindak pidana tersebut, sehingga ketentuan domestik terkait legal memiliki keterbatasan apabila dilaksanakan di luar wilayah kekuasaannya.

REFERENSI

Gunadi. (2007). Pajak Internasional. Lembaga Penerbit Fakultas Ekonomi Universitas Indonesia.

Kumalasari, K. P., & Alfandia, N. S. (2020). Pajak Internasional (Cetakan Pe). Deepublish, Yogyakarta.

Pohan, C. A. (2019). Pedoman Lengkap Pajak Internasional : Konsep, Strategi, dan Penerapan (Ed. Revisi). PT. Gramedia Pustaka Utama, Jakarta.

Wisanggeni, I. (2019). Pajak Internasional : Tinjauan Praktis. Mitra Wacana Media, Jakarta.

Undang-Undang :

Republik Indonesia. Undang-Undang Nomor 28 Tahun 2007 tentang Perubahan Ketiga atas Undang-Undang Nomor 6 Tahun 1983 tentang Ketentuan Umum dan Tata Cara Perpajakan

Republik Indonesia. Undang-Undang Nomor 36 Tahun 2008 tentang Perubahan Keempat atas Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan

Follow Instagram @kompasianacom juga Tiktok @kompasiana biar nggak ketinggalan event seru komunitas dan tips dapat cuan dari Kompasiana. Baca juga cerita inspiratif langsung dari smartphone kamu dengan bergabung di WhatsApp Channel Kompasiana di SINI