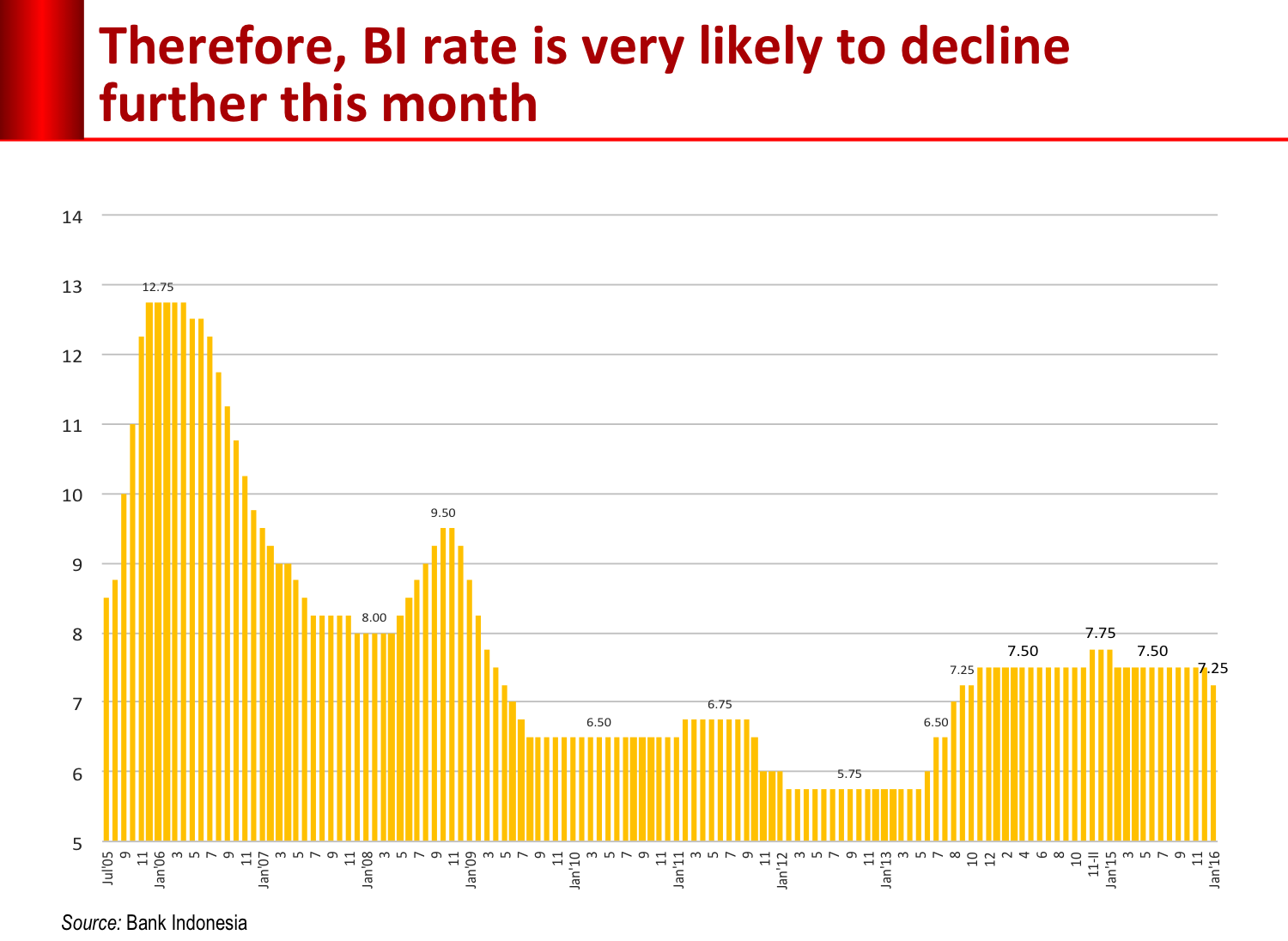

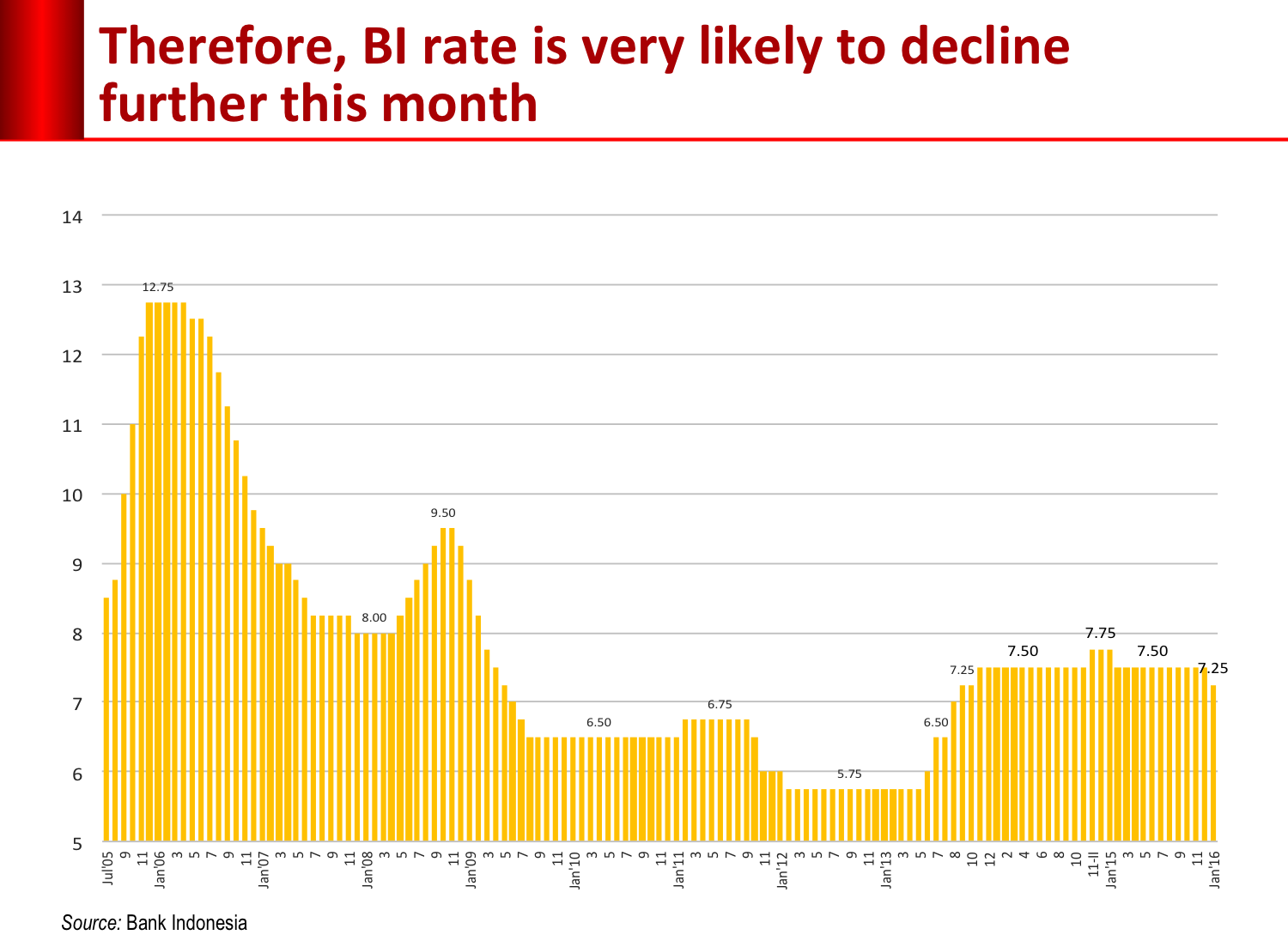

Bank Indonesia akan menggelar rapat dewan gubernur (RDG) bulanan pada 17-18 Februari 2016. Rapat bulanan itu hampir bisa dipastikan bakal menurunkan BI rate. Yang ditunggu adalah seberapa besar penurunannya. Kalau BI bersikukuh dengan konservatismenya, penurunan paling banter hanya 25 basis poin seperti bulan lalu.

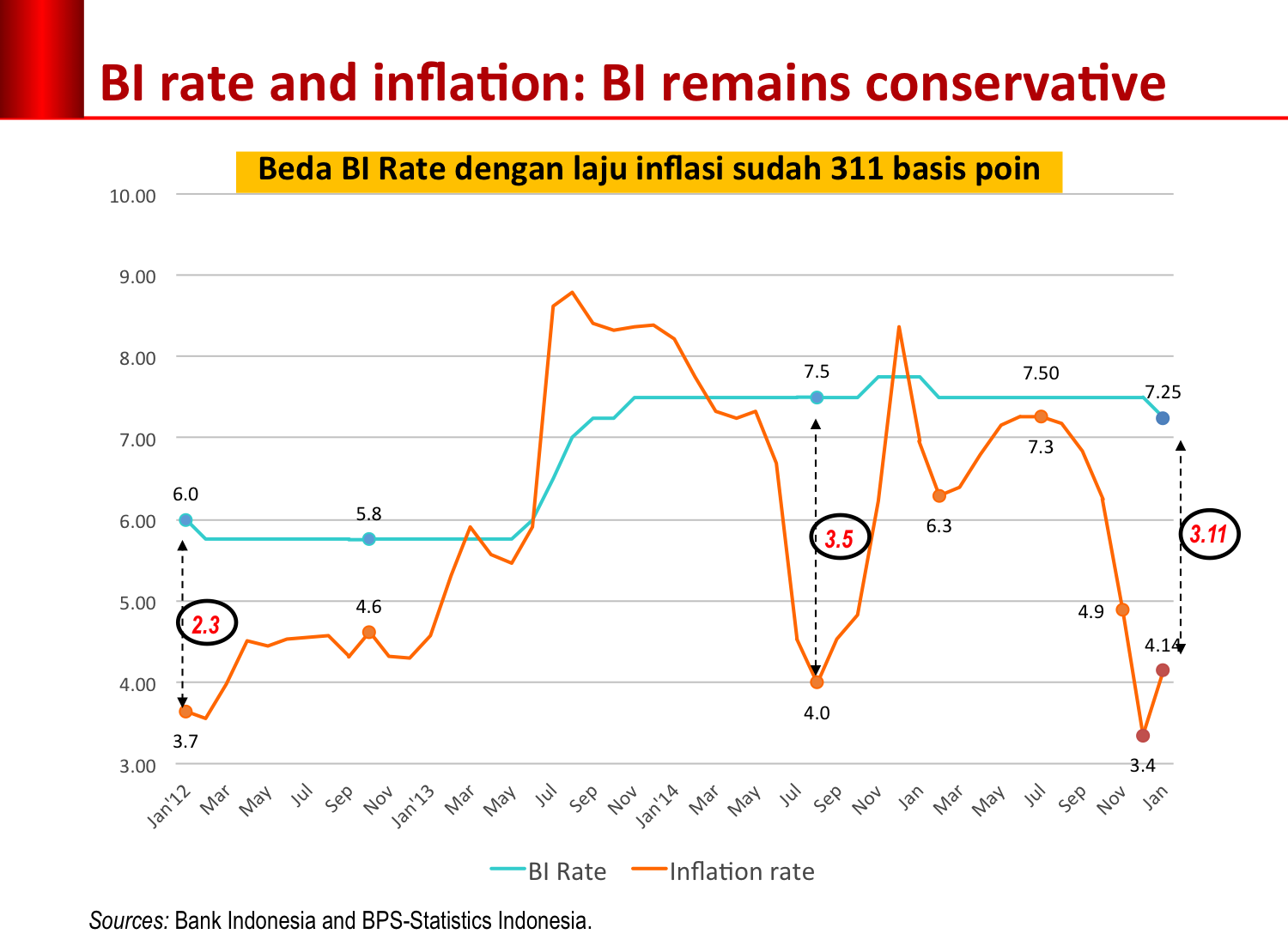

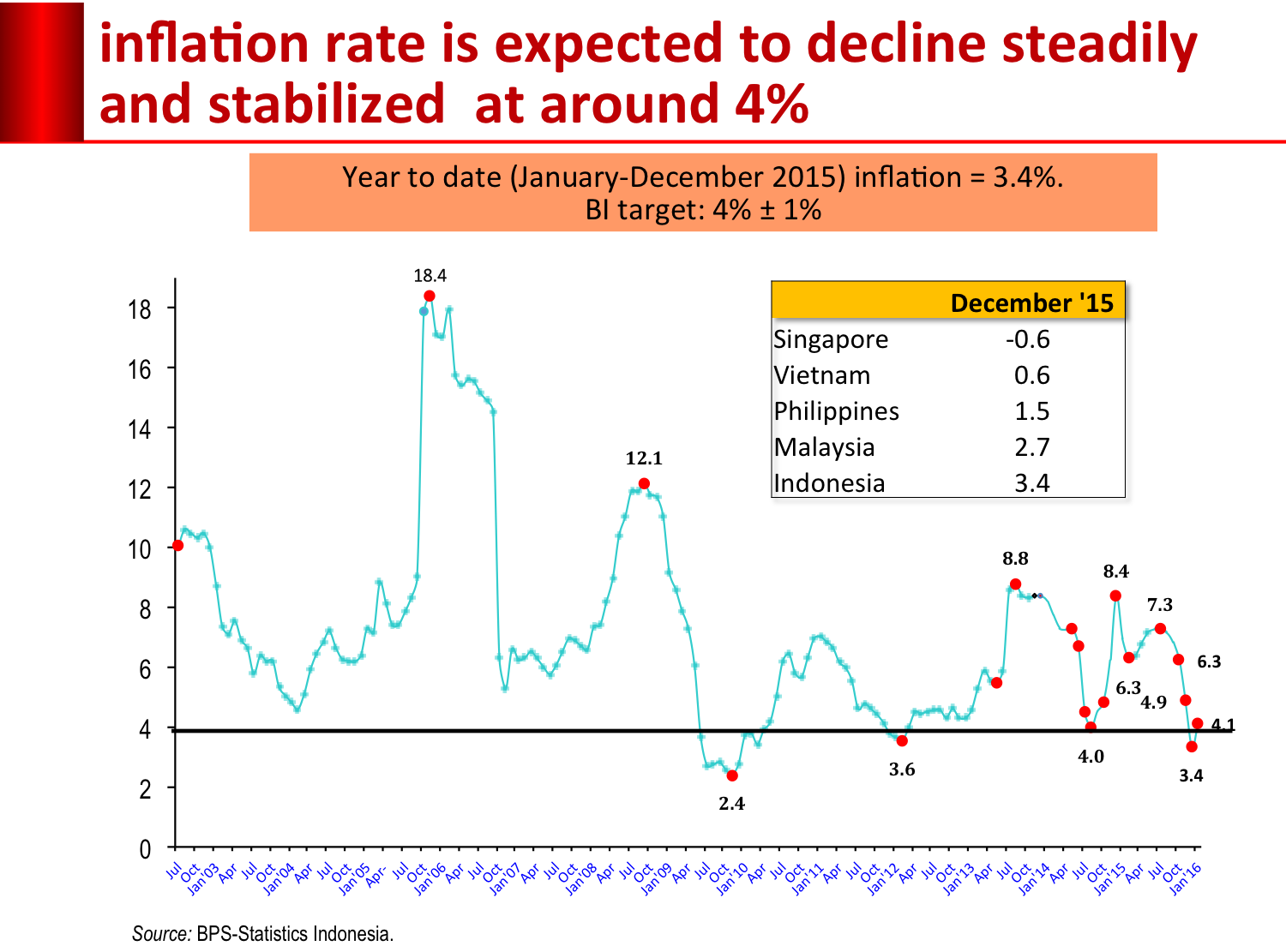

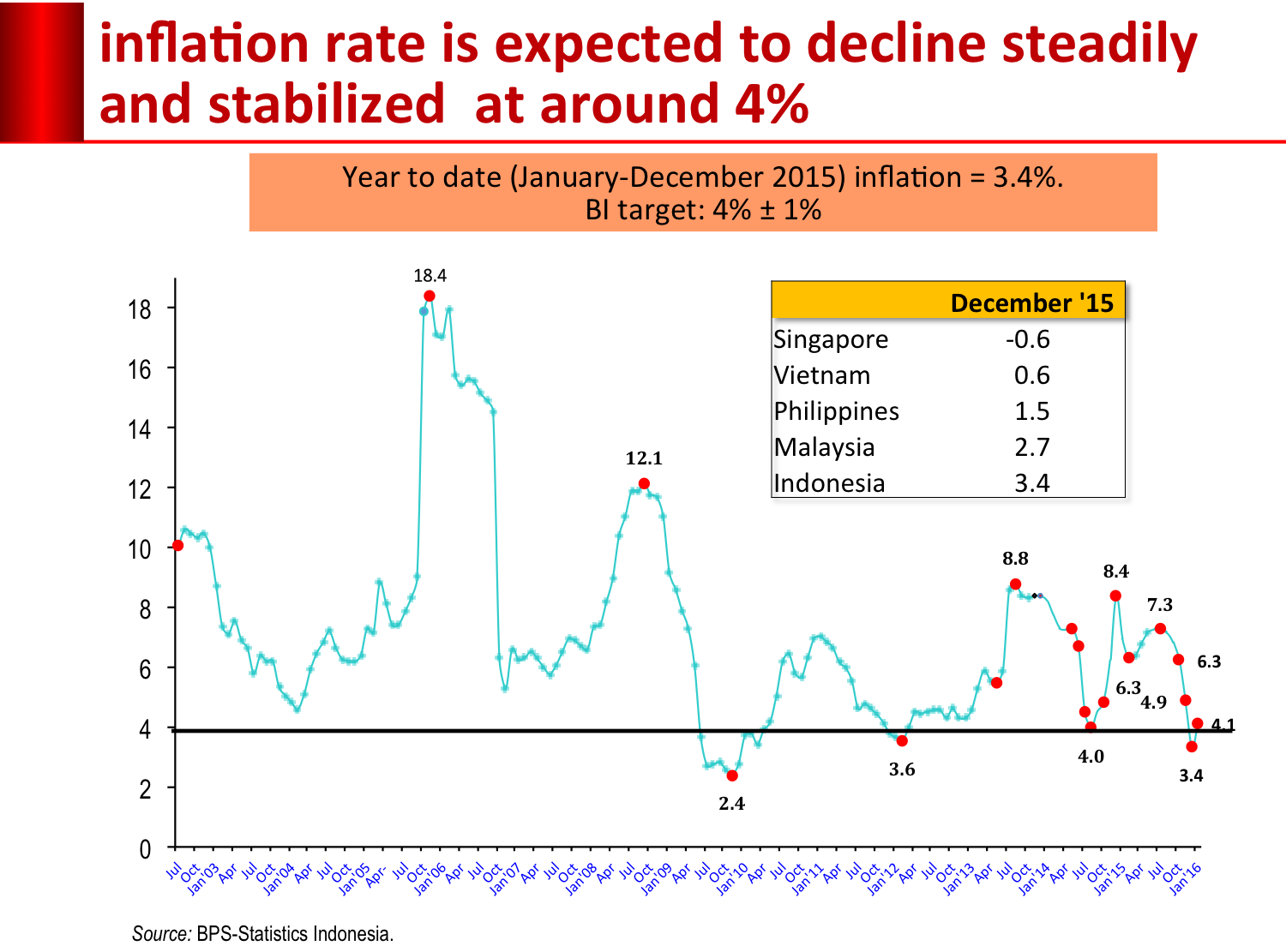

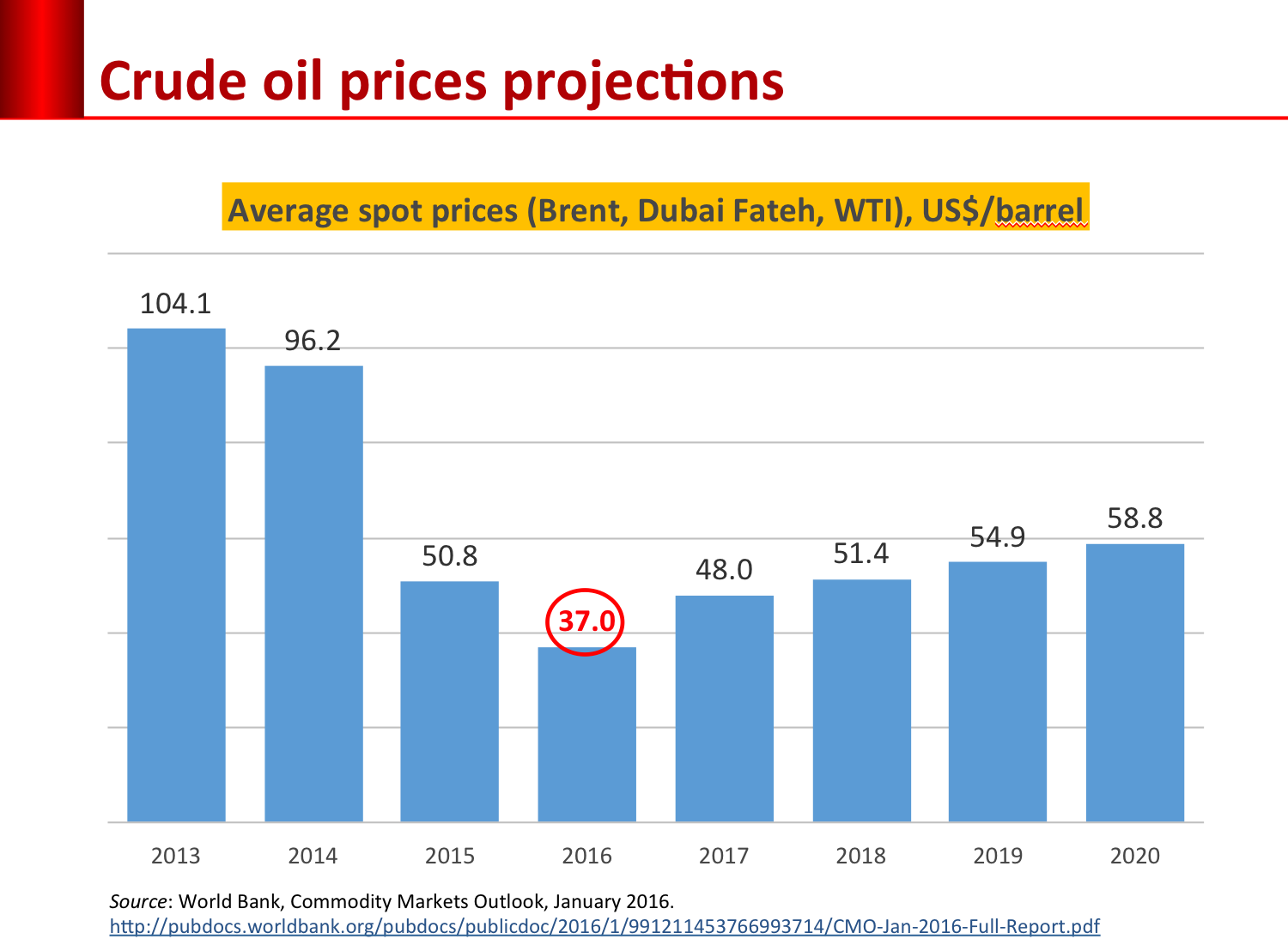

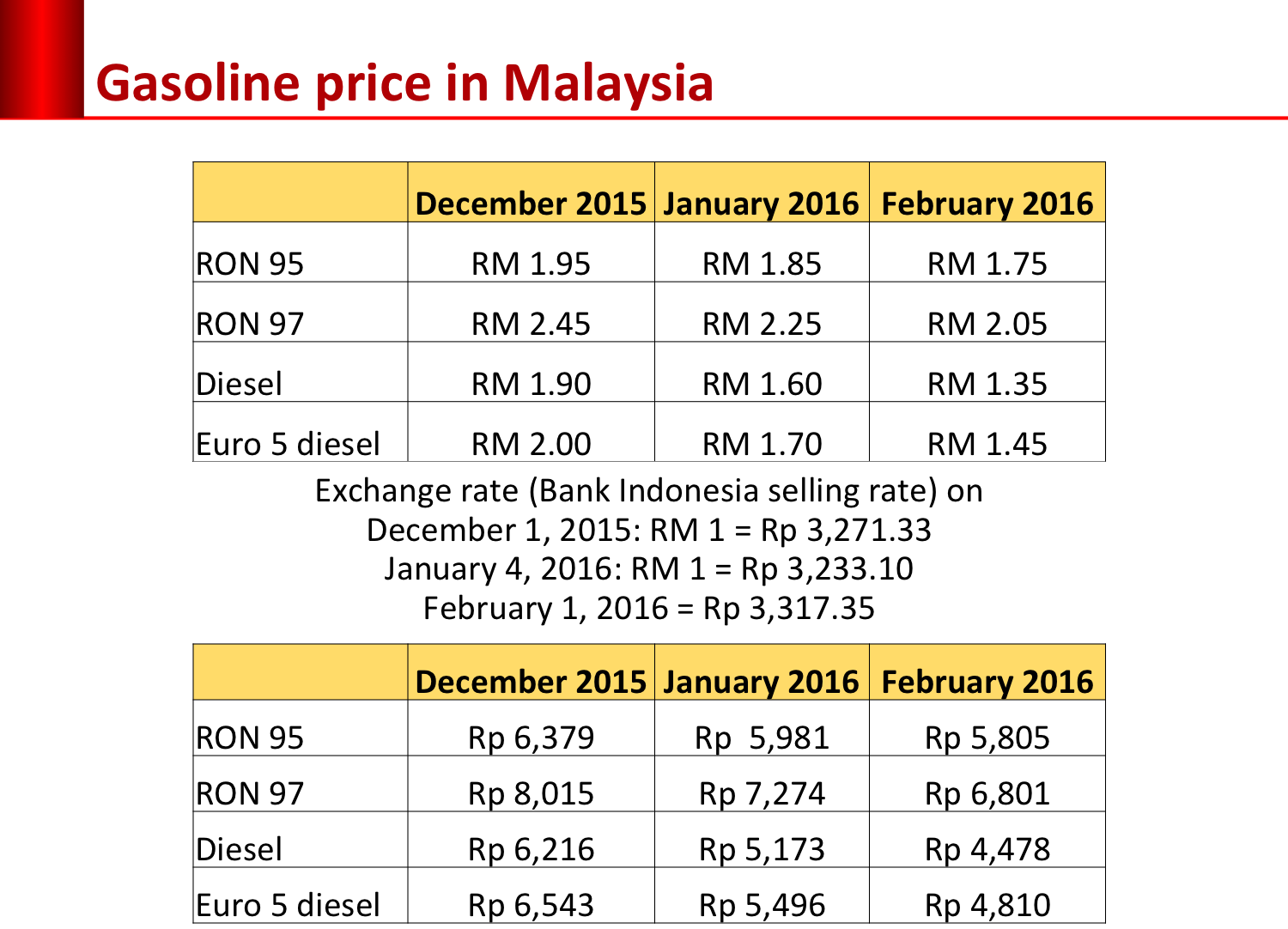

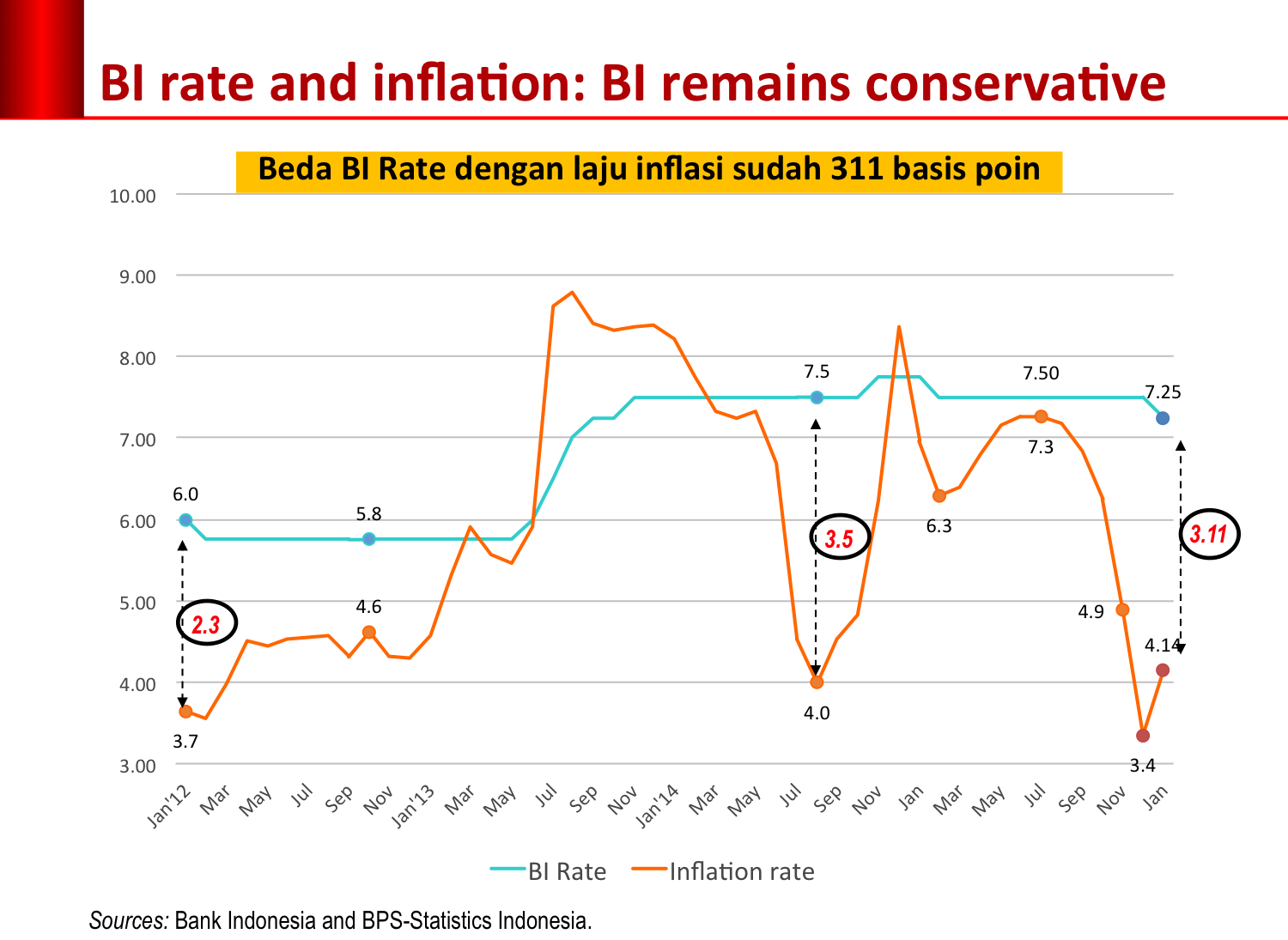

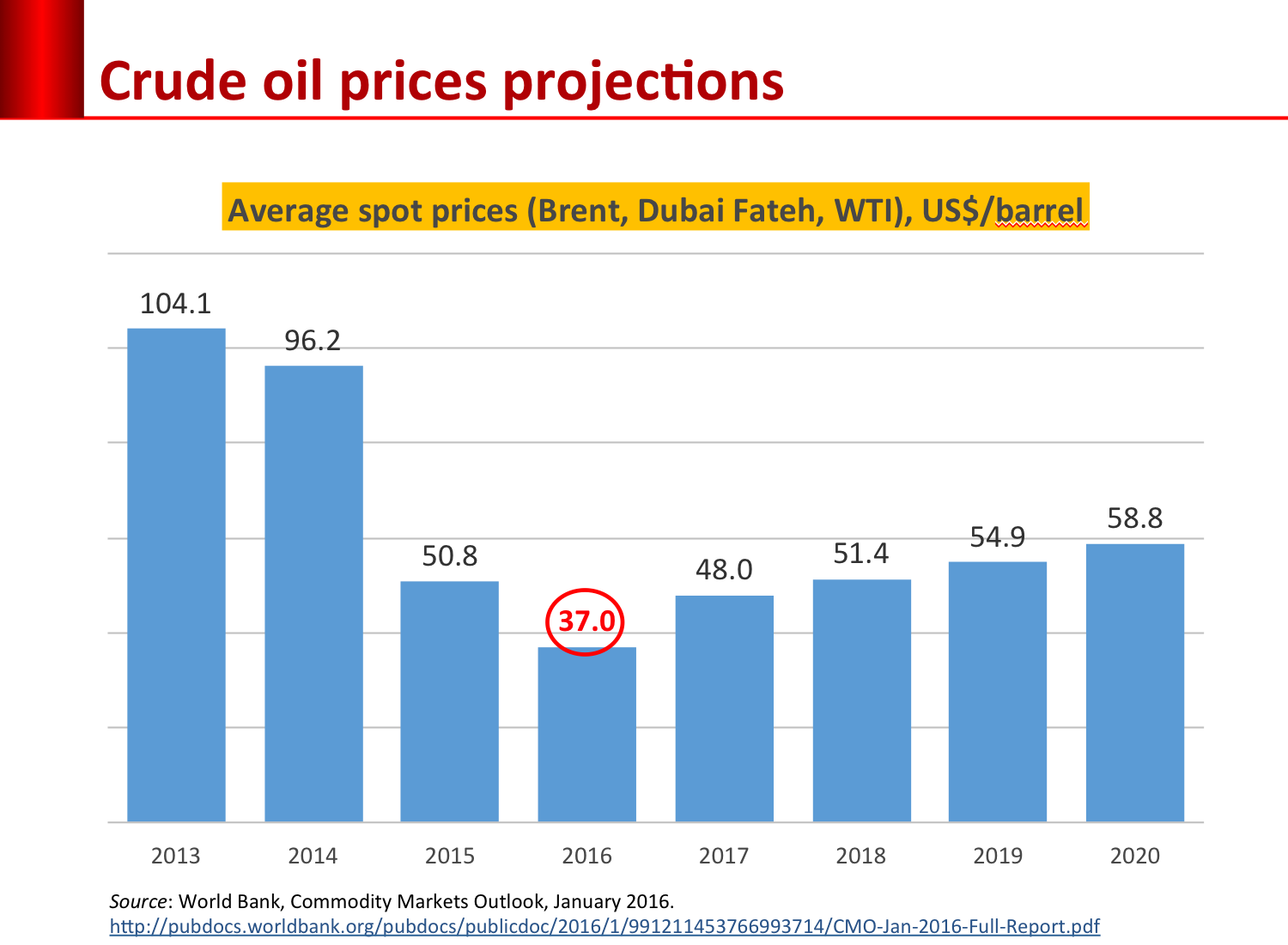

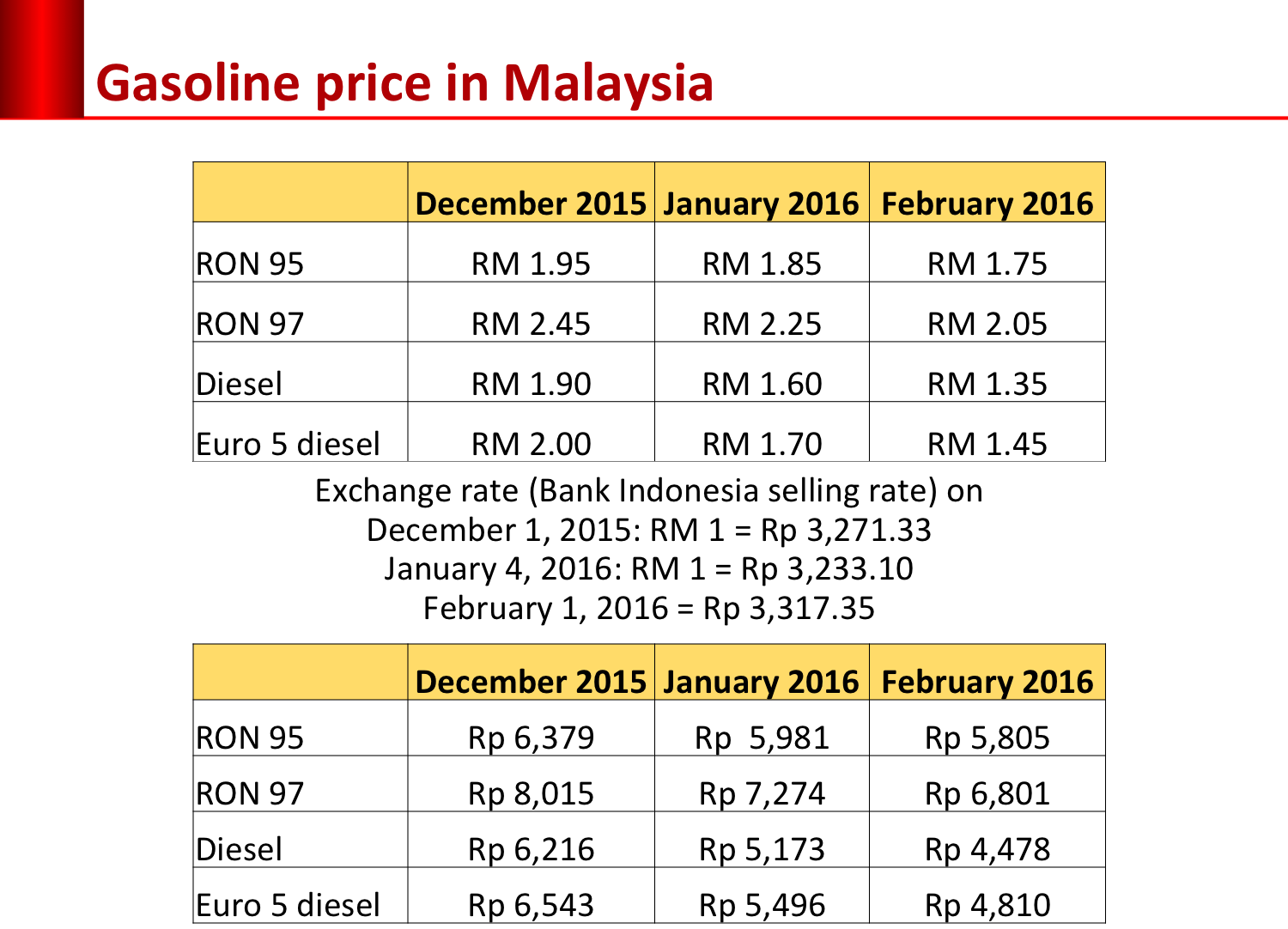

Ruang untuk menurunkan BI rate lebih progresif terbuka lebar. Faktor pertama, laju inflasi menunjukkan kecenderungan menurun. Tingkat inflasi Februari (year-on-year) diperkirakan turun. Pengaruh imported inflation sangat tidak berarti, bahkan sebaliknya berpotensi menyumbang bagi penurunan inflasi. Sangat ironis kalau kita tidak bisa memanfaatkan tren inflasi dunia yang sangat rendah akibat kemerosotan harga seluruh jenis komoditas. Negara tetangga Singapura sudah mengalami deflasi, demikian juga di Thailand. Inflasi di Vietnam hanya 0,6 persen. Kalau inflasi di Indonesia relatif sangat tinggi dan tertinggi di ASEAN-6, niscaya ada yang salah dengan kita. Segeralah dibenahi. Dengan ekspektasi inflasi yang menurun, peluang BI rate turun lebih dari 25 basis poin semakin besar.

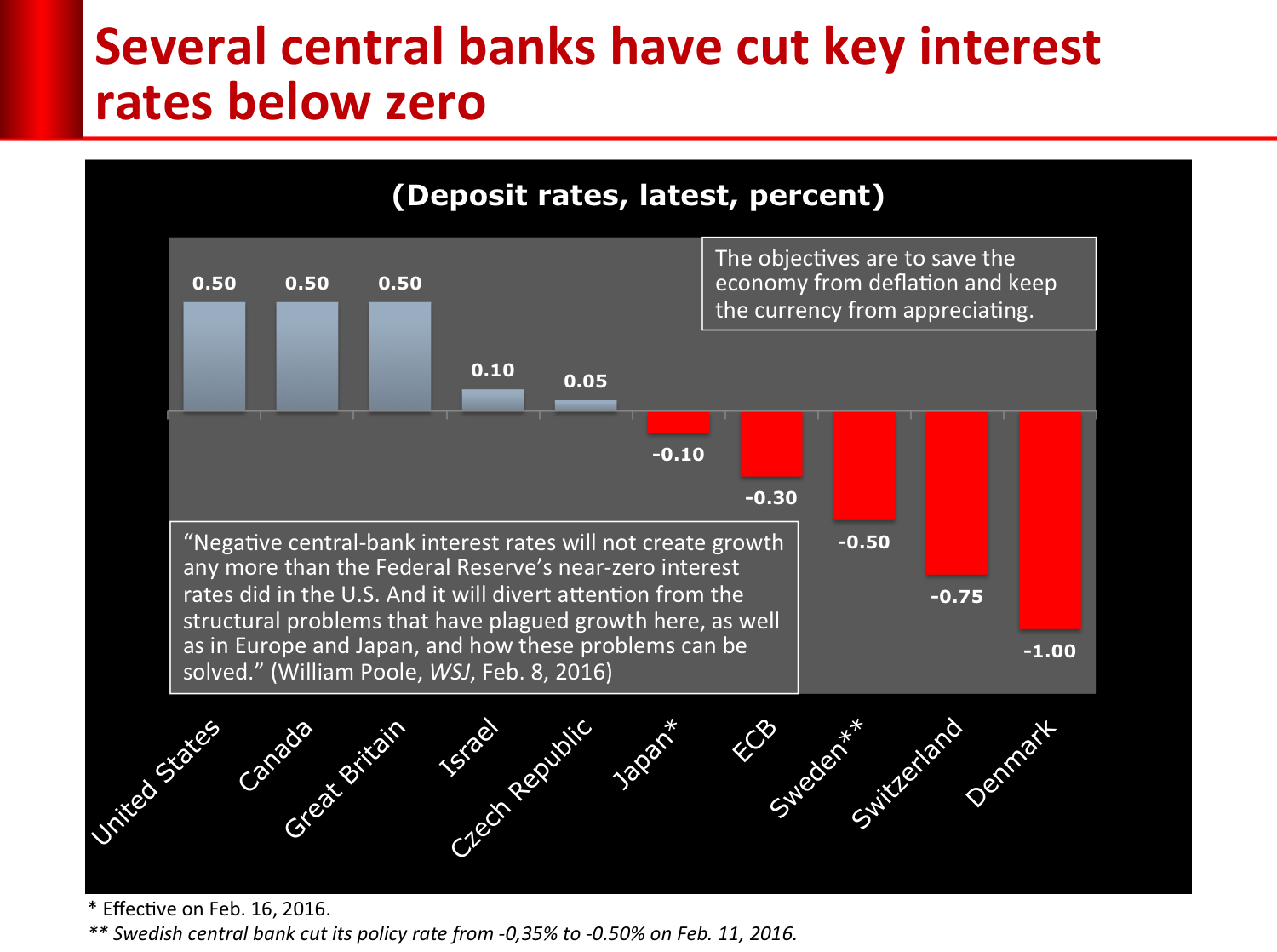

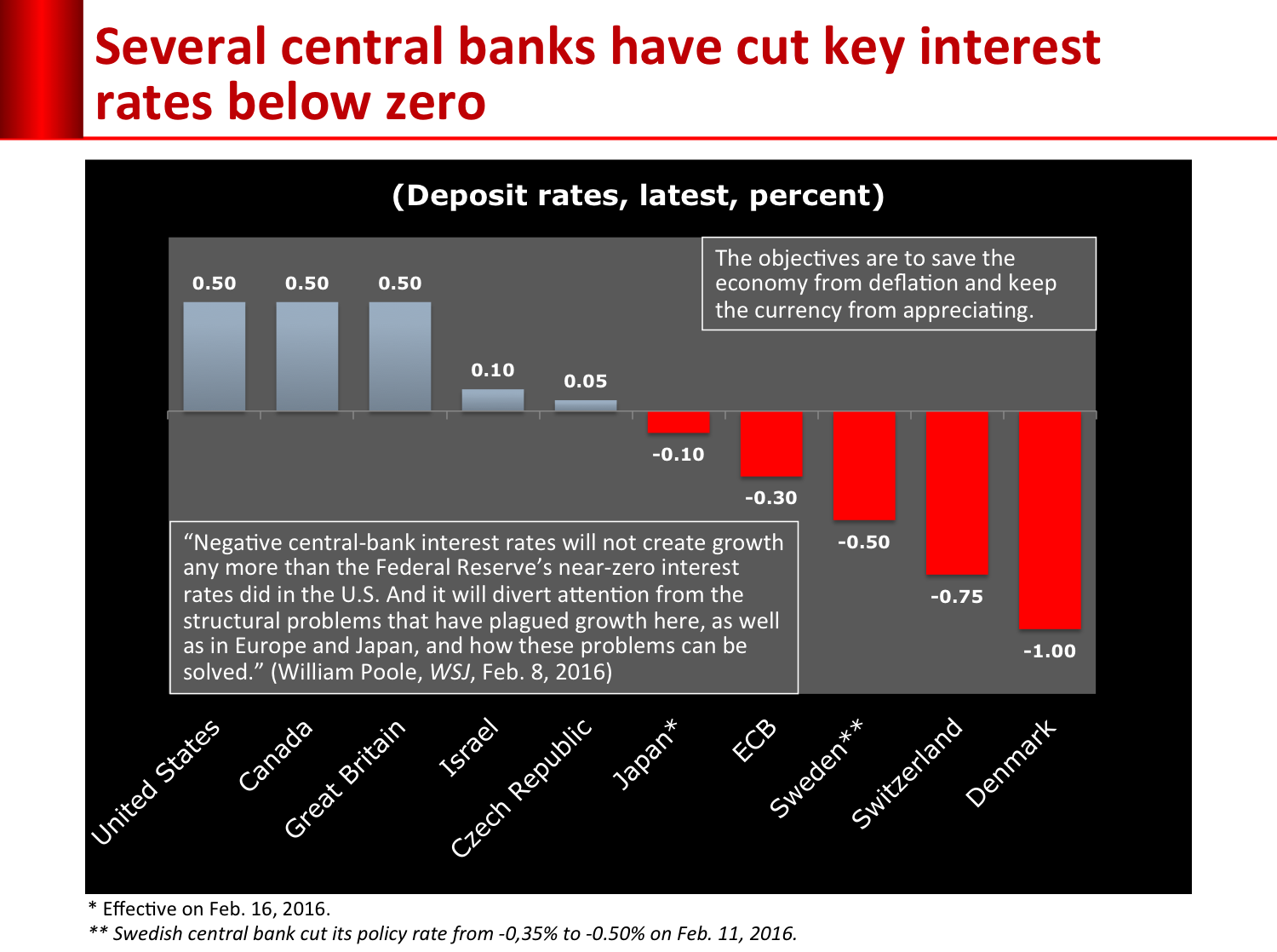

Faktor kedua, ketakutan terhadap kenaikan suku bunga oleh bank sentral AS (The Fed) hampir pupus sama sekali, setidaknya sampai April atau bahkan Juni. Sudah muncul wacana di AS tentang kemungkinan The Fed menerapkan suku bunga negatif. Setidaknya The Fed sudah mengingatkan lembaga keuangan AS untuk melakukan stress test kalau mereka menghadapi kemungkinan suku bunga negatif. Lihat Janet Yellen: Negative rates possible in U.S.

Dua raksasa ekonomi dunia sudah menerapkan suku bunga negatif. Bank Sentral Eropa (European Central Bank) memberlakukannya sejak tahun lalu, Jepang mengumumkan akhir Januari lalu akan mulai memberlakukannya mulai besok (16 Februari). Tiga negara Eropa juga sudah menerapkan kebijakan suku bunga negatif. Bahkan minggu lalu bank sentral Swedia memangkas kembali suku bunga acuan dari minus 0,35 persen menjadi 0,5 persen.

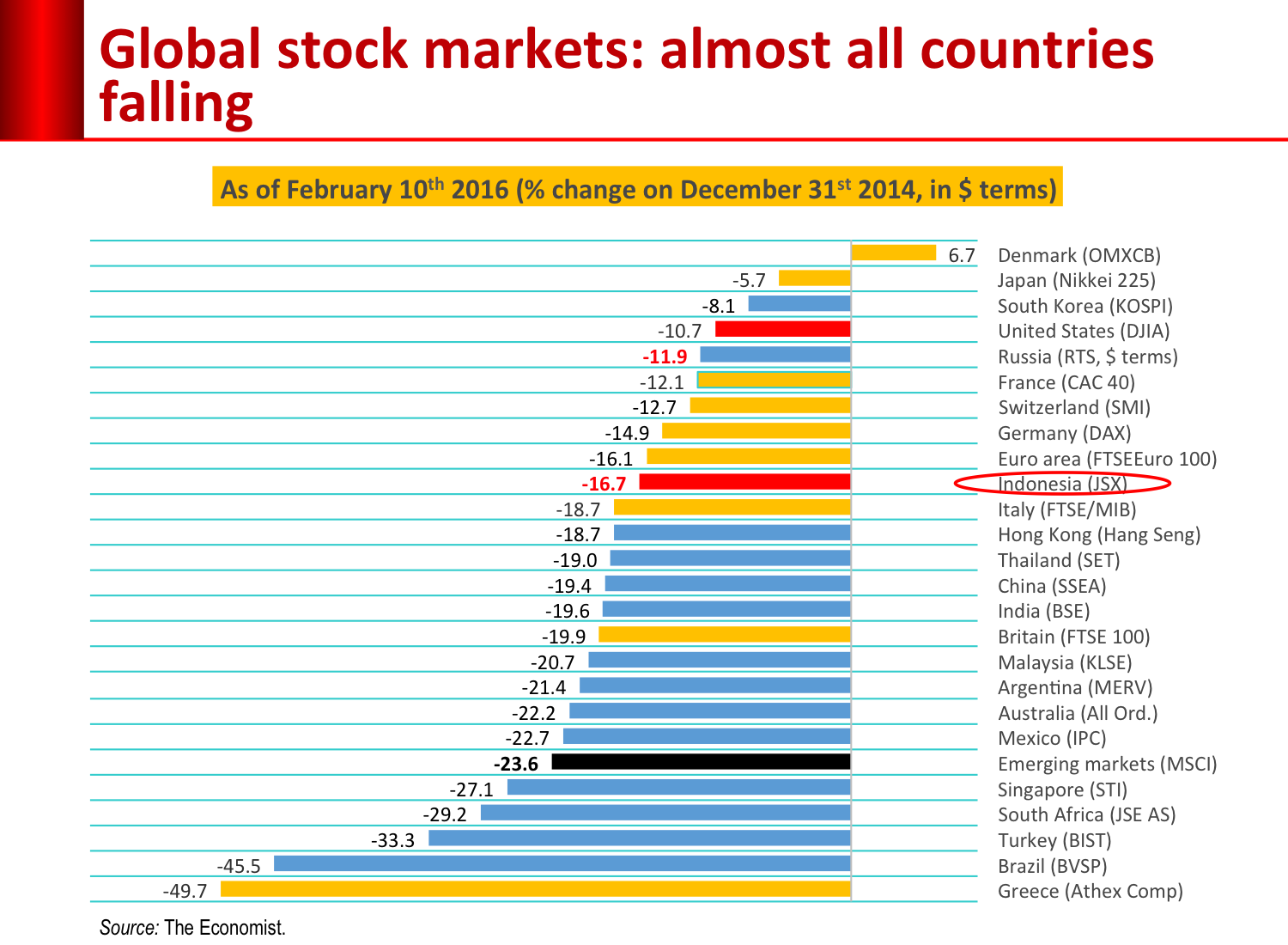

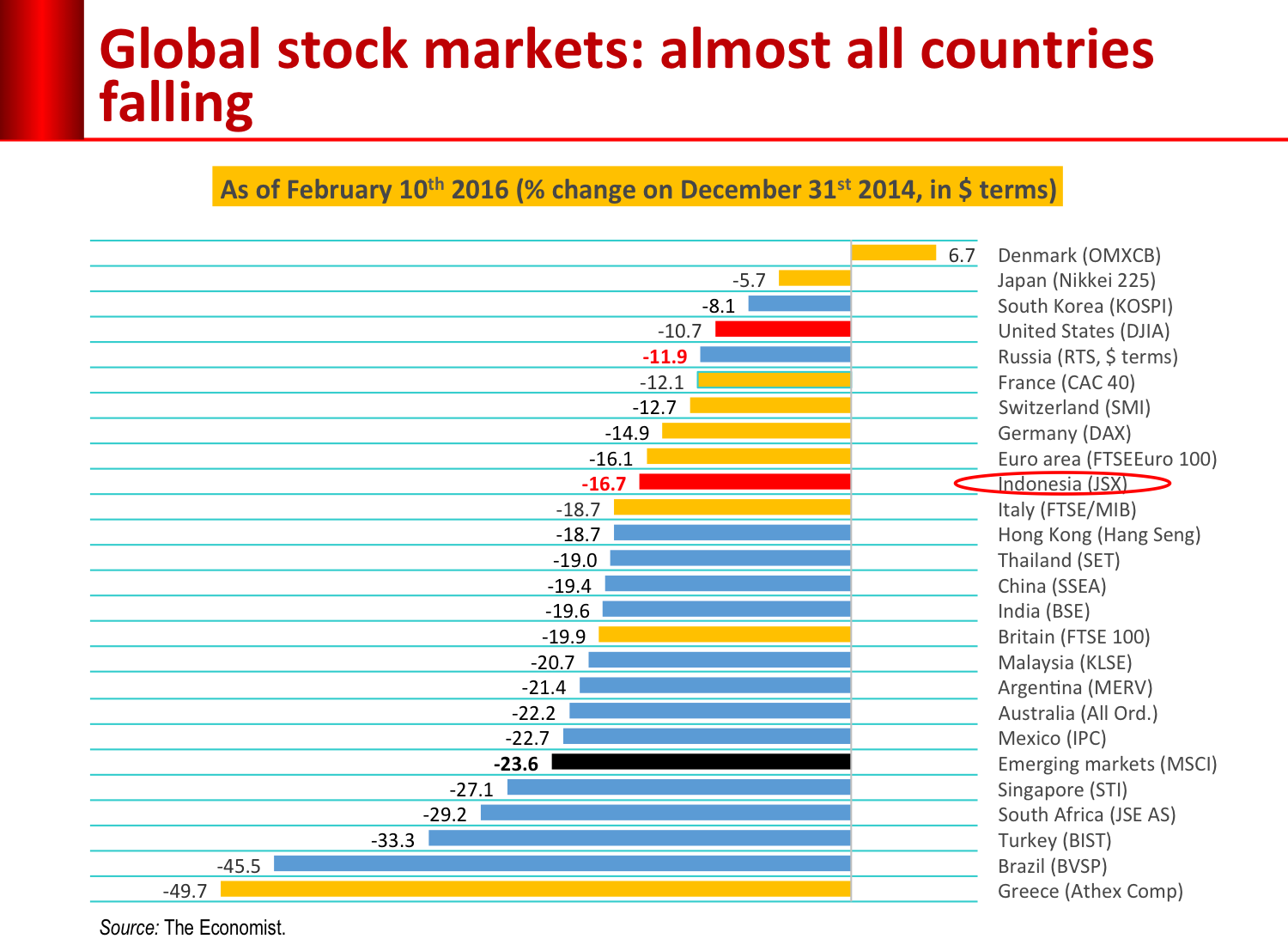

Bank Indonesia tentu berbagi keyakinan dengan serangkaian kebijakan pemerintah yang mendorong modal masuk, terutama penanaman modal asing langsung. Selain itu pasar saham Indonesia belakangan ini cukup menarik minat asing. Beberapa hari terakhir, pembelian bersih asing mencapai triliunan rupiah. Kinerja pasar saham Indonesia jauh di atas rerata emerging markets.

Bukankah sekarang perbedaan BI rate dan laju inflasi relatif tinggi sampai mencapai 311 basis poin dan berpotensi lebih tinggi lagi sejalan dengan ekspektasi inflasi yang menurun?