Digitalisasi Bank Syariah bukan sebuah pilihan lagi, tetapi sudah menjadi keharusan untuk meningkatkan daya saing, kepuasan pelanggan, kemudahan layanan dan kemudahkan nasabah dalam mengakses serta menggunakan fitur-fitur yang disediakan oleh Bank Syariah. Sebagai contoh, melalui aplikasi mobile banking, nasabah sudah dapat melakukan transaksi perbankan tanpa harus datang lagi ke Bank, nasabah saat ini sudah dapat membuat rekening sendiri bahkan dapat membuat lebih dari satu rekening sesuai kebutuhan nasabah, kemudian nasabah dapat melakukan transfer dana, penarikan tunai melalui ATM tanpa kartu debet ATM, pembayaran dengan fitur QRIS, pembayaran tagihan pembiayaan, pembayaran tagihan belanja e-commerce, pembayaran tagihan SPP sekolah, pembelian pulsa, pembelian token listrik dan kebutuhan transaksi keuangan lainnya yang bersifat sosial seperti zakat, infak dan shadaqah hanya melalui satu aplikasi mobile banking yang disediakan oleh Bank Syariah. Teknologi Informasi yang mutakhir ini merupakan salah satu program dari road map pengembangan perbankan syariah OJK (Otoritas Jasa Keuangan) tahun 2020-2025 yaitu menjadikan Teknologi Informasi yang mutakhir sebagai salah satu New Indentity In Islamic Banking (Road Map Perbankan Syariah OJK, 2021).

Bank Syariah memiliki produk yang dibuat berdasarkan akad, salah satunya adalah produk dengan akad Mudharabah, menurut DSN-MUI dalam fatwa No.07/DSN-MUI/IV/2000 Mudharabah merupakan pembiayaan yang disalurkan oleh LKS untuk usaha yang produktif dimana LKS selaku shahibul maal membiayai 100% kebutuhan sutau proyek (usaha), sedangkan pengusaha (nasabah) bertindak sebagai mudharib atau pengelola usaha. LKS sebagai penyedia dana menanggung semua kerugian akibat dari mudharabah kecuali jika mudharib (nasabah) melakukan kesalahan yang disengaja, lalai atau menyalahi perjanjian. Jangka waktu usaha, tatacara pengembalian dana, dan pembagian keuntungan ditentukan berdasarkan kesepakatan keduabelah pihak ( LKS dengan Pengusaha ). Berdasarkan pengelolaan dana, Mudharabah dibagi menjadi dua, yaitu : Mudharabah Mutlaqah yaitu mudharabah di mana pemilik dana memberikan kebebasan kepada pengelola dana dalam pengelolaan investasinya, dan Mudharabah Muqayadah yaitu mudharabah di mana pemilik dana memberikan batasan kepada pengelola dana, antara lain mengenai tempat, cara dan atau obyek investasi. Selain itu dikenal juga Mudharabah Musytarakah yaitu bentuk mudharabah di mana pengelola dana menyertakan modal atau dananya dalam bentuk kerjasama investasi.

Pencatatan akuntansi yang mengatur produk LKS dengan akad mudharabah adalah PSAK (Pernyataan Standar Akuntansi Keuangan) Syariah 405, PSAK Syariah 405 merupakan PSAK penyesuaian dari PSAK Syariah 105, perubahan penomoran dari PSAK Syariah 105 menjadi PSAK Syariah 405 disahkan pada 12 Desember 2022 oleh Dewan Standar Akuntansi Syariah IAI dan berlaku efektif pada 1 Januari 2024 (PSAK Syariah 405, 2024). PSAK Syariah 105 merupakan standar akuntansi yang dikeluarkan oleh Dewan Standar Akuntansi Keuangan IAI pada 27 Juni 2007. PSAK Syariah 105 menggantikan pengaturan mengenai akuntansi mudharabah dalam PSAK 59 yaitu Akuntansi Perbankan Syariah yang dikeluarkan pada 1 Mei 2022. PSAK 405 bertujuan untuk mengatur pengakuan, pengukuran, penyajian, dan pengungkapan transaksi mudharabah.

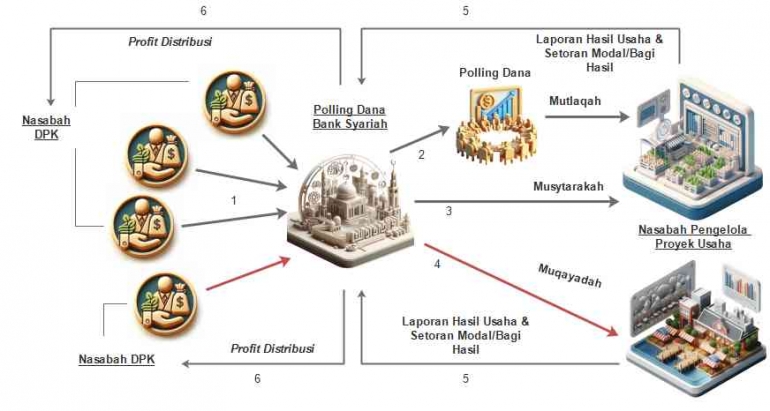

Skema transaksi Mudharabah diatas menjelaskan alur dana yang bersumber dari nasabah dana pihak ketiga yaitu dari dana giro mudharabah, tabungan mudharabah dan deposito mudharabah baik dari perorangan ataupun non perorangan/instansi/badan usaha. Akad ini bisa menggunakan akad mudharabah mutlaqah ataupun menggunakan akad mudharabah muqayadah. Dana ini akan di polling oleh Bank Syariah kemudian disalurkan ke nasabah pengelola usaha dengan akad mudharabah, jika akad sebelumnya adalah akad mudharabah mutlaqah maka bank bebas menyalurkan dananya sesuai segmentasi atau prioritas penyaluran dana bank, jika dananya bersumber dari dana muqayadah maka bank syariah akan menyalurkan dana sesuai dengan keinginan nasabah dana pihak ketiga. Jika dalam penyaluran dana mudharabah bank boleh mengalokasi dana untuk menambah modal dengan persetujuan nasabah pihak ketiga maka akad tersebut merupakan akad mudharabah musytarakah. Nasabah pengelola secara periodik akan melaporkan hasil usaha ke bank syariah dan melakukan pengembalian dana modal dan melakukan penyetoran hasil usaha sesuai dengan nisbah bagi hasil yang telah disepakati oleh bank syariah dengan pengelola usaha. Kemudian hasil usaha ini menjadi salah satu sumber pendapatan bank yang akan dibagikan ke nasabah pihak ketiga dalam proses profit distribusi. Nasabah pihak ketiga akan mendapatkan bagi hasil sesuai dengan nisbah bagi hasil yang telah disepakati antara bank dengan nasabah pihak ketiga.

Peranan digitalisasi yang dapat diimplementasikan dalam mendukung kesesuaian prinsip syariah akad mudharabah kaitannya dalam penerapan PSAK 405 Mudharabah adalah, memastikan prinsip-prinsip dalam PSAK 405 diterapkan dalam bank syariah dengan bantuan teknologi digital. Dibawah ini adalah beberapa hal yang menjadi prinsip dalam PSAK 405 dan bagaimana teknologi digital dapat mendukung dalam implementasinya di bank syariah :

Entitas dapat bertindak sebagai pemilik dana atau pengelola dana. Mudharabah dibedakan menjadi mudharabah mutlaqah, mudharabah muqayadah dan mudharabah musytarakah. Dalam hal ini, teknologi digital atau sistem aplikasi harus dapat membedakan akad mudharabah antara nasabah dana pihak ketiga dengan bank syariah, dan akad pembiayaan antara bank syariah dengan nasabah pengelola. Selain itu, sistem harus bisa membedakan jenis akad mudharabah, apakah akadnya merupakan akad mudharabah mutlaqah, akad mudharabah muqayadah atau akad mudharabah musytarakah. Khusus untuk akad mudharabah muqayadah, sistem aplikasi harus mampu memisahkan dana muqayadah berdasarkan proyek usaha, sehingga profit distribusi terpisah khusus per proyek akad muqayadah. Fitur digitalisasi dalam kontrak akad dapat juga ditambahkan sebagai fitur digitalisasi dalam kontrak akad di bank syariah, sehingga secara otomatis akan terbentuk saat dilakukan akad dengan nasabah dan disimpan dalam bentuk digital. Kontrak akad dapat dilihat secara digital baik oleh pihak bank maupun oleh nasabah melalui aplikasi mobile yang disediakan oleh Bank Syariah.

Pemilik dana dapat meminta jaminan dari pengelola dana, digitalisasi dalam hal ini adalah dokumen jaminan yang ada dapat disimpan dalam bentuk digital e-filling, sehingga dokumen jaminan dapat dilihat secara online dan dapat dengan mudah mencari dokumen fisik jaminan yang disimpan di bank syariah.

Pengembalian dana pembiayaan mudharabah dapat dilakukan secara bertahap atau secara total pada saat akad mudharabah berakhir, sedangkan hasil usaha dilakukan secara bulanan atau sesuai kesepakatan dengan pemilik dana. Peranan digitalisasi disini sangat penting sekali, karena kritikal dalam akad mudharabah adalah bank syariah harus membukukan keuntungan sesuai dengan hasil usaha pengelola dana. Sistem aplikasi harus memastikan pengelola dana memberikan laporan hasil usaha melalui aplikasi mobile, kemudian berdasarkan data ini, bank syariah melakukan verifikasi dan melakukan tagihan bagi hasil berdasarkan laporan hasil usaha yang di input oleh pengelola dana, sehingga digitalisasi dalam hal ini membuat suatu siklus mudharabah end to end, dari pemilik dana hingga pengelola dana karena ada keterkaitan, khususnya dalam penerimaan bagi hasil berdasarkan laporan hasil usaha pengelola dana. Yang harus dihindari adalah, pencatatan hasil usaha berdasarkan proyeksi usaha, karena hal ini sama dengan bunga dalam pinjaman uang dan termasuk dalam Riba.

Pengakuan dan Pengukuran akad mudharabah, baik akuntansi untuk pemilik dana dan akuntansi untuk pengelola dana seharusnya sudah lama diterapkan oleh bank syariah, karena sudah termasuk dalam core banking system bank syariah yaitu dalam modul pembukuan. Sehingga untuk poin digitalisasi poin ini adalah melalui aplikasi mobile, transaksi yang terjadi dalam akad mudharabah dapat diakses dengan mudah oleh pengelola dana, sehingga informasi dana mudharabah, dan proyeksi bagi hasil serta jadwal pengembalian dana dapat dengan mudah dilihat dan juga dapat berfungsi sebagai reminder untuk pengelola dana. Ini berkaitan juga dengan kapan pengelola dana harus melaporkan hasil usaha sebagai dasar bank syariah melakukan tagihan hasil usaha.

Demikian beberapa prinsip penting yang bisa dilakukan digitalisasi di bank syariah terkait dengan akad mudharabah kaitannya dengan compliance terhadap prinsip syariah khususnya dalam implementasi PSAK 405 Mudharabah.