Bătae et al., (2020) yang meneliti tentang Lingkungan, sosial, tata kelola (ESG), dan kinerja keuangan bank-bank Eropa hasilnya menunjukan bahwa Skor pilar lingkungan, sosial, dan tata kelola, termasuk skor gabungan ESG, sangat berkorelasi satu sama lain. Pengembalian aset berkorelasi sedang dengan skor gabungan ESG dan berkorelasi tinggi dengan ROE, sedangkan leverage memiliki korelasi terbalik yang kuat dengan ROA. Rasio kecukupan modal berkorelasi sedang dengan ROA, ROE, dan leverage, sedangkan biaya audit berkorelasi tinggi hanya dengan kontroversi. Hasil ini menunjukkan bahwa bank yang lebih besar rata-rata memiliki skor yang lebih baik pada aspek lingkungan, sosial, dan tata kelola secara terpisah, tetapi juga terlibat dalam lebih banyak kontroversi. Hal ini menyebabkan kurangnya korelasi antara skor gabungan ESG dan ukuran bank-bank Eropa (dinyatakan dalam Total aset atau jumlah Karyawan). Selain itu, kinerja sosial memiliki korelasi tertinggi dengan gabungan ESG, yang menunjukkan bahwa analisis faktor komponen ESG akan menunjukkan aspek yang lebih relevan tentang bagaimana skor ini disusun.

Hasil yang bertentangan dijelaskan oleh kebutuhan tindakan tambahan untuk mengintegrasikan kebijakan keberlanjutan ke dalam kegiatan operasional bank (Buallay, 2019). Hubungan antara dimensi ESG dan kinerja lebih kompleks daripada hubungan sebab-akibat yang sederhana. Oleh karena itu, setiap elemen strategi ESG perlu diselidiki lebih lanjut karena hubungan yang signifikan dapat diharapkan antara dimensi ESG individu dan kinerja keuangan perusahaan. Kami menganalisis hubungan ini dengan memilah pilar ESG untuk mendukung pengujian kami dari studi sebelumnya (Menicucci & Paolucci, 2022).

Pelaporan keberlanjutan difokuskan untuk menciptakan nilai masa depan (Buallay, 2019), tetapi tindakan CSR tanpa pengungkapan yang tepat akan memiliki sedikit atau tidak ada kontribusi terhadap kinerja keuangan bank. Pengungkapan CSR memainkan peran penting dalam keputusan penempatan utang perusahaan dan intensitas pengungkapan CSR dikaitkan dengan margin kotor dan operasi di atas median industri yang lebih persisten. Dalam sebuah studi yang dilakukan di sektor perbankan Ghana, praktik tanggung jawab sosial perusahaan ditemukan sebagai alat strategis yang dapat berkontribusi terhadap kinerja keuangan menegaskan bahwa pendekatan strategis CSR tidak selalu diterapkan oleh bank. Hubungan dengan karyawan berdampak positif terhadap kinerja keuangan, sedangkan keterlibatan masyarakat dan tanggung jawab produk berhubungan negatif dengan kinerja keuangan.

Pesatnya perkembangan teknologi informasi telah membawa kehidupan masyarakat dunia memasuki era baru yang sering disebut dengan era revolusi industri 4.0 Pemanfaatan berbagai teknologi di bidang keuangan telah membawa perubahan yang signifikan bagi sektor perbankan. Perubahan kebiasaan belanja masyarakat menuju digitalisasi mendorong perbankan untuk mempercepat transisi ke perbankan digital.

Tuntutan digitalisasi bank diperkuat oleh banyak faktor yang mendorong perkembangan bank digital di Indonesia, mengingat Indonesia merupakan perekonomian yang memiliki potensi yang baik untuk menerima arus digitalisasi. Faktor-faktor tersebut dapat dilihat pada tiga (3) area utama yaitu keterampilan digital, perilaku digital, dan peristiwa digital. Peluang digital meliputi potensi demografis, potensi ekonomi dan keuangan digital, potensi penyebaran penggunaan Internet, dan peningkatan potensi di kalangan konsumen. Perilaku digital termasuk memiliki perangkat dan menggunakan aplikasi seluler (mobile apps). Transaksi digital meliputi belanja online (e-commerce), perbankan digital, dan transaksi e-money.

Sementara perubahan digital menghadirkan peluang yang dapat dimanfaatkan oleh industri perbankan, ia juga menghadirkan tantangan yang harus diwaspadai. Beberapa tantangan tersebut antara lain perlindungan data pribadi dan risiko kebocoran data, risiko investasi teknologi terhadap strategi bisnis, risiko penyalahgunaan teknologi kecerdasan buatan, risiko serangan dunia maya, risiko outsourcing, kebutuhan dukungan kesiapan penataan kelembagaan berorientasi digital, inklusi keuangan penyandang disabilitas, literasi keuangan digital masih lemah, infrastruktur TI belum mendukung pemerataan dan kerangka regulasi di Indonesia.

Pada dasarnya terdapat perbedaan antara bank digital dan bank tradisional yang menawarkan layanan digital seperti mobile banking dan online banking. Bank digital umumnya dapat melakukan semua fungsi perbankan mulai dari pembukaan rekening, transfer, penyetoran hingga penutupan rekening dengan menggunakan smartphone/alat elektronik tanpa harus hadir secara fisik di bank. Selain itu, perbedaan lain yang lebih mendasar adalah bank digital biasanya tidak memiliki cabang fisik (selain kantor pusat) atau dapat menggunakan cabang fisik dalam jumlah terbatas (Peraturan Otoritas Keuangan No. 12 Tahun 2021). Sementara itu, bank tradisional yang menawarkan layanan digital umumnya belum mampu menawarkan semua layanannya secara digital. Selain itu, bank tradisional identik dengan jumlah cabang yang sangat banyak.

Setidaknya ada dua dampak positif terpenting yang dapat muncul akibat transformasi digital yang dilakukan perbankan. Pertama, memperluas akses layanan perbankan. Kedua, meningkatkan daya saing perbankan Indonesia. Perbankan digital dapat mempermudah akses masyarakat terhadap layanan perbankan dan meningkatkan efisiensi perbankan sehingga mendorong kegiatan ekonomi yang lebih besar.

Semakin banyak bank digital yang dibuka, apakah itu versi baru dari bank tradisional atau bank digital sepenuhnya. Di Indonesia, jumlah peminat bank digital juga semakin bertambah, karena mereka menilai layanan yang ditawarkan lebih lengkap dan praktis dibandingkan bank tradisional.

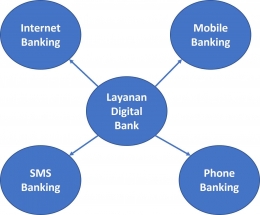

Berdasarkan data dari OCBC merangkum beberapa layanan digital yang ditawarkan bank, yaitu sebagai berikut :