Audit perpajakan merupakan mekanisme penting untuk memastikan bahwa wajib pajak (WP) menjalankan kewajibannya sesuai dengan peraturan. Di Indonesia, kompleksitas sistem perpajakan sering kali menjadi sumber konflik, baik karena kurangnya pemahaman WP, interpretasi yang berbeda terhadap peraturan, maupun kurang transparannya proses pelaporan pajak.

I. Dialektika Hegelian dalam Audit Perpajakan

A. What

Dialektika Hegelian berakar dari filosofi Hegel yang memandang konflik sebagai elemen penting untuk mencapai pemahaman yang lebih tinggi. Dalam audit perpajakan, konsep ini digunakan untuk menjelaskan hubungan antara perbedaan pandangan wajib pajak (WP) dan auditor dalam memahami dan menerapkan peraturan perpajakan.

Apa yang Dimaksud dengan Dialektika Hegelian?

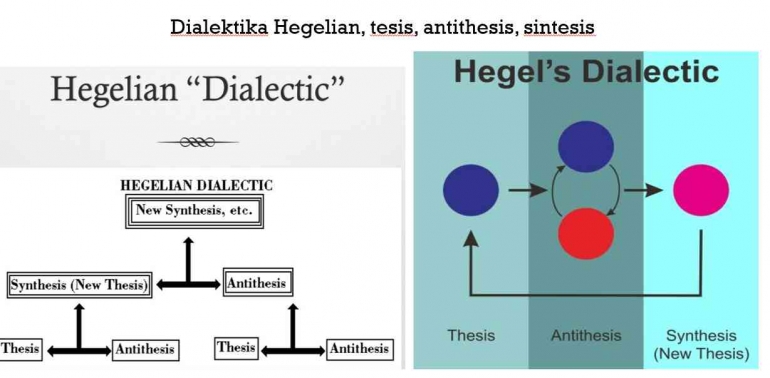

Dialektika Hegelian adalah metode analisis konflik yang berpusat pada tiga tahap:

- Tesis: Sebuah pernyataan awal atau klaim yang mencerminkan keyakinan atau posisi pihak pertama. Dalam audit perpajakan, ini adalah laporan pajak atau pandangan WP tentang kewajibannya.

- Antitesis: Pendapat atau temuan yang berlawanan dengan tesis. Auditor mengidentifikasi kekurangan atau kesalahan dalam laporan pajak WP berdasarkan aturan yang berlaku.

- Sintesis: Hasil akhir berupa solusi yang mengintegrasikan kedua pandangan untuk menciptakan pemahaman baru yang lebih baik, seperti koreksi pelaporan pajak atau perubahan sistem administrasi pajak.

Contoh Aplikasi dalam Audit Perpajakan

Misalnya, sebuah perusahaan melaporkan biaya tertentu sebagai pengurang pajak, dengan keyakinan bahwa biaya tersebut memenuhi syarat. Namun, auditor menemukan bahwa pengurangan tersebut tidak sesuai dengan ketentuan perpajakan. Melalui dialog berbasis data dan regulasi, kedua pihak mencapai kesepakatan, seperti melakukan koreksi laporan atau membayar denda.

B. Why

Dialektika Hegelian memberikan kerangka kerja yang sistematis untuk menyelesaikan konflik yang sering muncul dalam audit perpajakan. Kompleksitas sistem perpajakan modern, terutama di negara dengan peraturan pajak yang terus berkembang seperti Indonesia, menciptakan potensi ketidaksesuaian yang signifikan antara wajib pajak (WP) dan otoritas pajak.

1. Memfasilitasi Penyelesaian Konflik Secara Logis

Dalam audit perpajakan, auditor sering menghadapi situasi di mana data yang dilaporkan WP tidak sesuai dengan temuan auditor. Konflik ini dapat disebabkan oleh:

- Interpretasi peraturan yang berbeda.

- Kurangnya pemahaman WP terhadap kewajiban perpajakan.

- Kekurangan dalam sistem administrasi WP.

Pendekatan Hegelian membantu menguraikan konflik ini dengan menyusun proses penyelesaian berdasarkan tahapan Tesis Antitesis Sintesis:

- Tesis: Mewakili klaim awal WP tentang kewajibannya.

- Antitesis: Menggambarkan temuan auditor yang bertentangan.

- Sintesis: Menyediakan solusi berbasis logika dan data yang diterima kedua belah pihak.

Dengan kerangka ini, dialog antara WP dan auditor menjadi lebih terarah, berbasis fakta, dan berorientasi pada solusi.

2. Mendorong Pemahaman yang Lebih Dalam terhadap Sistem Perpajakan

Audit tidak hanya bertujuan untuk mendeteksi kesalahan tetapi juga memperbaiki pemahaman WP terhadap kewajiban pajaknya. Model dialektika Hegelian mendorong pembelajaran kolektif, di mana:

- Auditor dapat memahami alasan di balik kesalahan WP.

- WP dapat menerima penjelasan logis atas temuan auditor.

Hasilnya, kedua pihak mendapatkan pemahaman yang lebih baik tentang bagaimana menerapkan peraturan perpajakan secara efektif.

3. Relevansi dalam Sistem Perpajakan Indonesia

Dalam konteks Indonesia, pendekatan Hegelian sangat relevan mengingat:

- Kompleksitas peraturan perpajakan yang sering berubah.

- Perbedaan pemahaman antara WP kecil (seperti UKM) dan perusahaan besar.

- Perlunya keadilan dalam menyelesaikan sengketa pajak.

Pendekatan ini memastikan bahwa resolusi konflik bersifat obyektif, adil, dan transparan, sehingga mendukung upaya pemerintah untuk meningkatkan kepatuhan pajak.

C. How

Penerapan Dialektika Hegelian dalam audit perpajakan melibatkan tiga tahap utama: tesis, antitesis, dan sintesis. Tahapan ini digunakan untuk memfasilitasi penyelesaian konflik yang berbasis logika dan fakta.

1. Tahap Tesis

Pada tahap ini, auditor mengidentifikasi dokumen awal yang disampaikan oleh Wajib Pajak (WP). Tesis menggambarkan posisi awal WP, seperti:

- Laporan pajak yang disampaikan.

- Alasan WP menggunakan metode tertentu dalam penghitungan pajaknya.

Langkah-Langkah yang Dilakukan Auditor:

- Memeriksa kelengkapan laporan pajak WP, termasuk dokumen pendukung seperti faktur pajak, bukti potong, dan laporan keuangan.

- Memahami posisi WP terkait aturan perpajakan yang berlaku.

Contoh Praktis:

Sebuah perusahaan melaporkan biaya perjalanan dinas sebesar Rp 500 juta sebagai pengurang pajak. WP mengklaim bahwa biaya tersebut memenuhi kriteria sebagai deductible expense sesuai Pasal 6 UU PPh.

2. Tahap Antitesis

Antitesis adalah tahap di mana auditor mengidentifikasi ketidaksesuaian antara laporan WP dan peraturan perpajakan. Pada tahap ini, auditor menyajikan temuan yang didasarkan pada analisis fakta dan regulasi.

Langkah-Langkah yang Dilakukan Auditor:

- Melakukan analisis komparatif antara laporan pajak WP dan peraturan perpajakan.

- Menggunakan data eksternal (misalnya, informasi dari pihak ketiga atau sistem DJP) untuk memverifikasi kebenaran laporan WP.

- Mengidentifikasi area konflik, seperti:

- Klaim pengurangan biaya yang tidak memenuhi syarat.

- Omzet yang dilaporkan lebih rendah dari kenyataan.

Contoh Praktis:

Setelah analisis, auditor menemukan bahwa 70% biaya perjalanan dinas sebenarnya digunakan untuk kegiatan non-bisnis. Auditor menyampaikan temuannya dan memberikan dasar hukumnya, yaitu Pasal 9 UU PPh yang melarang pengurangan biaya non-bisnis.

3. Tahap Sintesis

Sintesis adalah tahap resolusi, di mana auditor dan WP mencari solusi terbaik yang dapat diterima kedua belah pihak. Hasilnya bisa berupa koreksi laporan pajak, denda, atau penyelesaian lain.

Langkah-Langkah yang Dilakukan Auditor:

- Melakukan diskusi langsung dengan WP untuk menjelaskan temuan.

- Menawarkan opsi resolusi, seperti pembetulan laporan pajak atau pembayaran kekurangan pajak beserta dendanya.

- Memberikan kesempatan kepada WP untuk menyampaikan argumen tambahan atau bukti yang mendukung klaimnya.

Contoh Praktis:

Setelah diskusi, WP setuju untuk merevisi laporan pajaknya, menghapus 70% biaya perjalanan dinas dari pengurang pajak, dan membayar kekurangan pajak beserta denda administratif.

4. Alat Pendukung dalam Penerapan Dialektika Hegelian

- Teknologi: Sistem DJP Online dan SIKP (Sistem Informasi Kepatuhan Pajak) untuk memverifikasi data WP.

- Peraturan: Referensi peraturan terbaru untuk menjamin kepatuhan terhadap hukum.

- Data Analitik: Alat analisis yang membantu auditor memeriksa pola ketidakpatuhan.

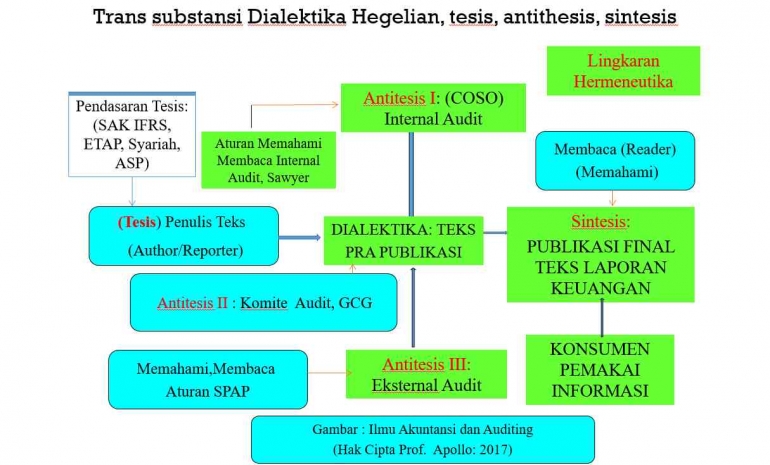

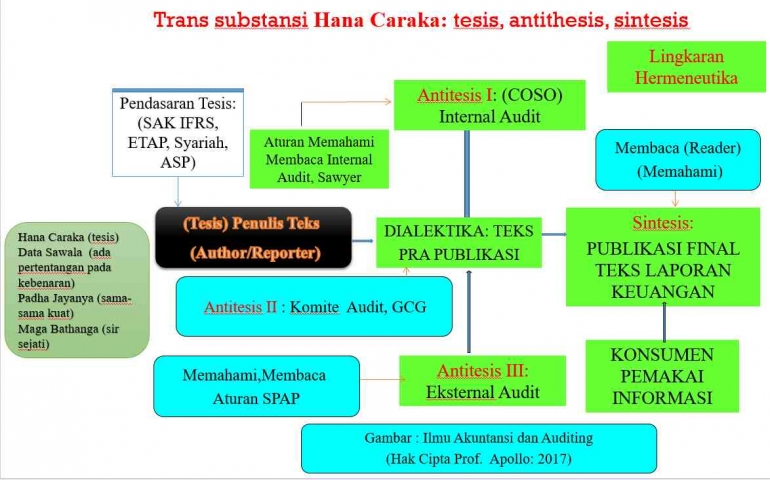

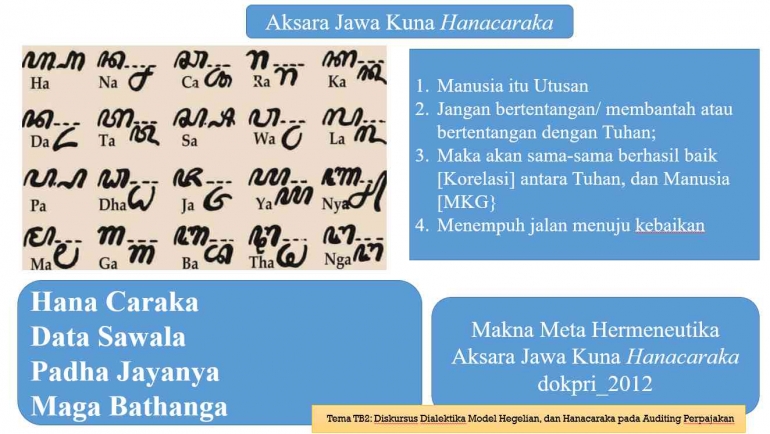

II. Dialektika Hanacaraka dalam Audit Perpajakan

A. What

Dialektika Hanacaraka adalah pendekatan berbasis filosofi Jawa yang mengutamakan harmoni, kerja sama, dan pembelajaran dalam menyelesaikan konflik. Dalam audit perpajakan, pendekatan ini menghubungkan nilai-nilai budaya lokal dengan mekanisme penyelesaian perbedaan antara WP dan auditor.

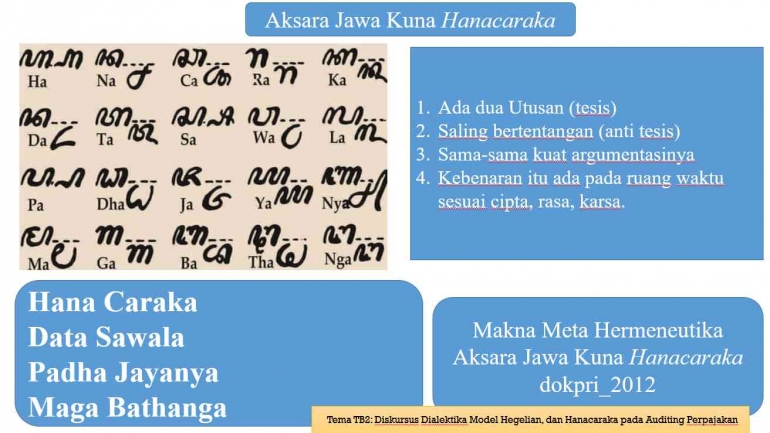

Apa yang Dimaksud dengan Dialektika Hanacaraka?

Hanacaraka adalah aksara tradisional Jawa yang memiliki nilai filosofis mendalam tentang tugas, konflik, resolusi, dan pembelajaran. Dalam konteks audit perpajakan, setiap fase aksara Hanacaraka mencerminkan tahapan penyelesaian sengketa:

- Ha-Na-Ca-Ra-Ka: Ada tugas antara WP dan auditor, yaitu menjalankan kewajiban perpajakan dengan baik dan memeriksa kepatuhan perpajakan.

- Da-Ta-Sa-Wa-La: Ada konflik atau ketidaksesuaian antara laporan pajak WP dengan peraturan perpajakan.

- Pa-Dha-Ja-Ya-Nya: Ada resolusi atau kesepakatan yang dihasilkan melalui dialog yang harmonis.

- Ma-Ga-Ba-Tha-Nga: Ada pembelajaran dari proses audit untuk memperbaiki pelaporan dan kepatuhan di masa depan.

Contoh Aplikasi dalam Audit Perpajakan

Misalnya, sebuah UKM melaporkan omzet yang lebih rendah dari kenyataan karena kurang memahami peraturan pajak. Auditor menemukan perbedaan ini dan berdiskusi dengan WP, bukan hanya untuk memperbaiki laporan pajak, tetapi juga memberikan edukasi tentang pengelolaan pajak yang lebih baik.

B. Why

Berbeda dengan Dialektika Hegelian yang berfokus pada logika konflik, Dialektika Hanacaraka membawa perspektif berbasis harmoni yang berakar pada nilai-nilai budaya lokal. Filosofi ini sangat relevan dalam konteks sosial dan budaya Indonesia, di mana hubungan antarindividu dan pendekatan dialog sering kali menjadi kunci keberhasilan penyelesaian masalah.

1. Menghormati Nilai-Nilai Budaya Lokal

Indonesia memiliki keragaman budaya yang kaya, termasuk dalam cara masyarakat menyelesaikan konflik. Pendekatan Hanacaraka mencerminkan filosofi Jawa yang menekankan:

- Harmoni dalam hubungan antarindividu: WP dan auditor dianggap sebagai mitra, bukan pihak yang berlawanan.

- Dialog berbasis kerja sama: Penyelesaian sengketa dilakukan dengan komunikasi yang menghargai perbedaan.

Dengan menggunakan pendekatan ini, auditor dapat membangun kepercayaan dengan WP, yang penting untuk menciptakan kepatuhan sukarela.

2. Mengatasi Ketegangan dalam Proses Audit

Proses audit sering kali dipandang sebagai sesuatu yang mengintimidasi oleh WP. Pendekatan Hanacaraka membantu mengurangi ketegangan dengan menggambarkan audit sebagai proses pembelajaran bersama. Setiap tahapan dalam Hanacaraka---dari Ha-Na-Ca-Ra-Ka hingga Ma-Ga-Ba-Tha-Nga---menggarisbawahi bahwa audit bukan hanya tentang menemukan kesalahan, tetapi juga tentang meningkatkan pemahaman.

3. Relevansi dalam Konteks UKM dan Masyarakat Lokal

Sebagian besar wajib pajak di Indonesia adalah pelaku UKM yang mungkin memiliki pengetahuan terbatas tentang perpajakan. Dengan pendekatan Hanacaraka, auditor dapat:

- Menjelaskan temuan secara sederhana dan mudah dipahami.

- Memberikan solusi yang berfokus pada pembinaan, bukan hanya penalti.

- Memupuk hubungan jangka panjang yang berbasis saling percaya.

4. Mengintegrasikan Prinsip Keberlanjutan

Pendekatan Hanacaraka juga mencakup refleksi untuk pembelajaran di masa depan. Tahapan terakhir, yaitu Ma-Ga-Ba-Tha-Nga, menekankan pentingnya pembelajaran berkelanjutan:

- WP belajar dari kesalahan dan meningkatkan kepatuhan mereka.

- Auditor mengevaluasi proses audit untuk meningkatkan metodologi mereka.

C. How

Dialektika Hanacaraka menggunakan tahapan berbasis filosofi Jawa: Ha-Na-Ca-Ra-Ka, Da-Ta-Sa-Wa-La, Pa-Dha-Ja-Ya-Nya, dan Ma-Ga-Ba-Tha-Nga. Pendekatan ini menekankan harmoni dan kerja sama dalam penyelesaian konflik.

1. Tahap Ha-Na-Ca-Ra-Ka (Identifikasi Tugas)

Tahap awal ini melibatkan identifikasi peran dan tanggung jawab masing-masing pihak.

- WP: Menyampaikan laporan pajak dengan benar dan melengkapi dokumen pendukung.

- Auditor: Memeriksa laporan pajak WP secara profesional dan objektif.

Langkah-Langkah:

- Auditor menjelaskan tujuan audit kepada WP, sehingga proses audit tidak dianggap sebagai ancaman, melainkan sebagai bentuk pembinaan.

- WP diberi kesempatan untuk menyampaikan laporan dan menjelaskan posisinya.

Contoh Praktis:

Auditor menjelaskan kepada UKM bahwa audit ini bertujuan untuk memastikan kepatuhan sekaligus membantu WP memahami aturan perpajakan yang berlaku.

2. Tahap Da-Ta-Sa-Wa-La (Menghadapi Konflik)

Tahap ini berfokus pada identifikasi dan pemahaman konflik dengan pendekatan dialog yang harmonis.

Langkah-Langkah:

- Auditor mengidentifikasi area ketidaksesuaian, tetapi menyampaikan temuan dengan pendekatan edukatif.

- WP diberi ruang untuk menjelaskan atau memberikan bukti tambahan yang mendukung klaimnya.

Contoh Praktis:

Jika auditor menemukan omzet yang dilaporkan lebih rendah, mereka menjelaskan temuannya kepada WP, sekaligus memberikan edukasi tentang pentingnya pelaporan yang akurat untuk menghindari sanksi di masa depan.

3. Tahap Pa-Dha-Ja-Ya-Nya (Pencapaian Harmoni)

Pada tahap ini, auditor dan WP bekerja sama untuk menemukan solusi yang dapat diterima bersama.

Langkah-Langkah:

- Diskusi difokuskan pada penyelesaian masalah, bukan pada pemberian sanksi semata.

- Auditor memberikan panduan kepada WP tentang langkah-langkah yang perlu diambil untuk memperbaiki laporan pajaknya.

Contoh Praktis:

Auditor membantu WP kecil menghitung ulang omzet dan menyusun pembetulan laporan pajak. Jika diperlukan, WP diberi panduan tentang tata cara pembayaran denda yang ringan.

4. Tahap Ma-Ga-Ba-Tha-Nga (Pembelajaran Berkelanjutan)

Tahap akhir ini bertujuan untuk memastikan bahwa audit tidak hanya menghasilkan resolusi, tetapi juga pembelajaran bagi WP dan auditor.

Langkah-Langkah:

- Auditor memberikan rekomendasi kepada WP untuk meningkatkan sistem pencatatan dan pelaporan pajak.

- WP diberi edukasi lanjutan tentang peraturan pajak terbaru.

Contoh Praktis:

Setelah audit, UKM mendapatkan pelatihan singkat tentang penggunaan software akuntansi sederhana untuk membantu mereka mencatat transaksi secara lebih akurat.

5. Alat Pendukung dalam Penerapan Dialektika Hanacaraka

- Pelatihan dan Edukasi: Materi edukasi untuk WP kecil yang sering mengalami kesalahan dalam pelaporan pajak.

- Pendekatan Personal: Diskusi langsung yang berbasis empati, dengan menghindari istilah teknis yang membingungkan.

- Pemetaan Budaya: Pemahaman tentang latar belakang sosial dan budaya WP untuk menciptakan hubungan yang lebih baik.

Contoh Kasus

Sebuah UKM melaporkan omzet yang lebih rendah dari kenyataan karena kurang memahami aturan pajak. Auditor memberikan edukasi, dan UKM tersebut memperbaiki laporan sekaligus memperbaiki sistem pencatatannya.

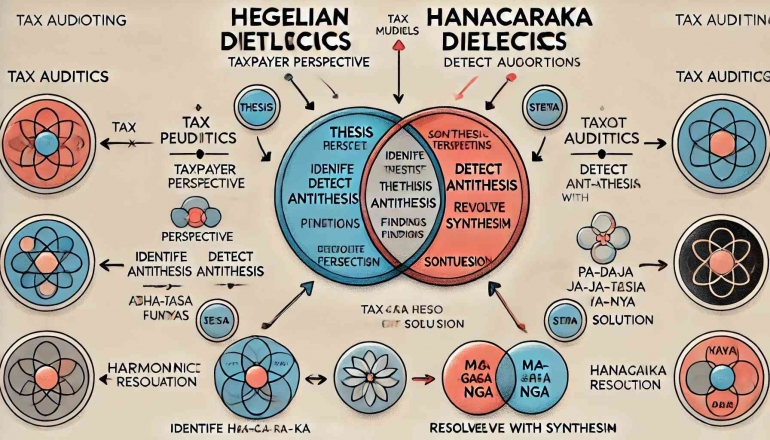

III. Visualisasi Model

I. Visualisasi Model Dialektika Hegelian dalam Audit Perpajakan

Model dialektika Hegelian dalam audit perpajakan divisualisasikan dalam bentuk diagram siklus tiga tahap, yang melibatkan tahapan Tesis, Antitesis, dan Sintesis. Diagram ini memiliki beberapa komponen visual utama yang dirancang untuk menggambarkan dinamika konflik hingga penyelesaian dalam audit.

1. Struktur Diagram Lingkaran

Struktur utama dari model ini adalah diagram lingkaran dengan tiga tahap yang saling terhubung. Elemen ini melambangkan sifat dinamis dan berulang dari proses audit perpajakan, di mana setiap resolusi dapat memicu siklus baru jika muncul konflik tambahan.

- Lingkaran Tesis (Biru): Melambangkan posisi awal WP, di mana mereka menyerahkan laporan pajak berdasarkan pemahaman mereka terhadap aturan perpajakan. Lingkaran ini diwarnai biru untuk menggambarkan kepercayaan diri WP terhadap kebenaran laporannya.

- Lingkaran Antitesis (Merah): Menunjukkan tahap konflik, di mana auditor menemukan perbedaan atau ketidaksesuaian dalam laporan WP. Warna merah digunakan untuk mencerminkan ketegangan dan urgensi dalam penyelesaian konflik.

- Lingkaran Sintesis (Hijau): Melambangkan solusi yang dicapai setelah dialog antara WP dan auditor. Hijau merepresentasikan harmoni dan keberhasilan dalam menyelesaikan konflik.

2. Elemen Penghubung

- Panah Melengkung: Panah melengkung yang menghubungkan setiap tahap melambangkan pergerakan logis dari satu tahap ke tahap berikutnya. Panah ini menunjukkan bahwa penyelesaian konflik adalah proses yang terstruktur, dengan arah yang jelas menuju solusi.

- Pola Melingkar: Pola ini menunjukkan bahwa proses dialektika tidak selalu berakhir pada satu siklus. Jika muncul temuan baru dalam proses audit, siklus dapat dimulai kembali.

3. Ikon dan Representasi Visual

- Dokumen (Tesis): Sebuah ikon dokumen mewakili data awal yang disampaikan WP. Ini menunjukkan laporan pajak yang menjadi dasar dari seluruh proses audit.

- Kaca Pembesar (Antitesis): Ikon ini menggambarkan auditor yang melakukan analisis mendalam terhadap laporan WP. Fokus pada detail menunjukkan peran auditor dalam mengidentifikasi ketidaksesuaian.

- Jabat Tangan (Sintesis): Ikon jabat tangan melambangkan kesepakatan dan solusi yang dicapai oleh kedua pihak.

4. Filosofi Visualisasi

- Simbol Lingkaran: Dalam konteks Hegelian, lingkaran melambangkan kesinambungan dan keseimbangan. Konflik (antitesis) dilihat sebagai langkah menuju penyelesaian yang lebih tinggi (sintesis).

- Skema Warna: Biru, merah, dan hijau dipilih untuk memberikan sinyal visual yang jelas tentang progresivitas proses---dari posisi awal, konflik, hingga resolusi.

5. Aplikasi Visualisasi dalam Audit

- Bimbingan Auditor: Auditor dapat menggunakan diagram ini untuk merencanakan dan mendokumentasikan tahapan audit. Setiap tahap dijelaskan secara visual, mempermudah tim untuk memahami status audit saat ini.

- Komunikasi dengan WP: Diagram ini membantu WP memahami logika di balik proses audit, mengurangi ketegangan dengan menunjukkan bahwa konflik adalah bagian normal dari proses.

II. Visualisasi Model Dialektika Hanacaraka dalam Audit Perpajakan

Model dialektika Hanacaraka divisualisasikan dalam bentuk diagram spiral empat lapisan, yang mewakili tahap-tahap proses audit berbasis filosofi aksara Jawa. Model ini menciptakan alur yang menggambarkan harmoni dan pembelajaran.

1. Struktur Spiral

Spiral digunakan untuk menggambarkan progresivitas tanpa akhir, yang menunjukkan bahwa proses audit bukan hanya tentang menyelesaikan konflik, tetapi juga tentang pembelajaran berkelanjutan.

- Lapisan 1 (Ha-Na-Ca-Ra-Ka): Melambangkan tugas awal yang dilakukan WP dan auditor. Warna biru muda mencerminkan suasana komunikasi yang terbuka.

- Lapisan 2 (Da-Ta-Sa-Wa-La): Menunjukkan konflik yang muncul selama audit. Warna kuning digunakan untuk menekankan kehati-hatian dan fokus dalam menyelesaikan masalah.

- Lapisan 3 (Pa-Dha-Ja-Ya-Nya): Representasi resolusi melalui kolaborasi. Warna hijau menekankan harmoni yang tercapai.

- Lapisan 4 (Ma-Ga-Ba-Tha-Nga): Tahap refleksi dan pembelajaran. Warna oranye mencerminkan optimisme untuk perbaikan di masa depan.

2. Simbol Aksara Jawa

Setiap lapisan spiral dilengkapi dengan simbol aksara Jawa, yang melambangkan nilai budaya lokal dalam proses audit:

- Ha-Na-Ca-Ra-Ka: "Ada tugas." Simbol ini menegaskan kewajiban awal WP dan auditor dalam memulai proses audit.

- Da-Ta-Sa-Wa-La: "Ada konflik." Simbol ini menggambarkan dinamika konflik yang merupakan bagian tak terpisahkan dari audit.

- Pa-Dha-Ja-Ya-Nya: "Ada resolusi." Simbol ini merepresentasikan upaya bersama untuk mencapai kesepakatan.

- Ma-Ga-Ba-Tha-Nga: "Ada pembelajaran." Simbol ini menekankan pentingnya refleksi pasca-audit.

3. Elemen Ikon dan Warna

- Dokumen dan Panah (Ha-Na-Ca-Ra-Ka): Representasi dokumen menunjukkan tugas awal WP, sementara panah menunjukkan alur kerja.

- Kaca Pembesar (Da-Ta-Sa-Wa-La): Melambangkan analisis auditor dan fokus pada detail ketidaksesuaian.

- Jabat Tangan (Pa-Dha-Ja-Ya-Nya): Menunjukkan resolusi berbasis kerja sama.

- Buku Terbuka (Ma-Ga-Ba-Tha-Nga): Simbol pembelajaran, yang menunjukkan bahwa audit bukan hanya alat pengawasan, tetapi juga sarana edukasi.

4. Filosofi Visualisasi

- Bentuk Spiral: Representasi bahwa setiap siklus audit membawa pembelajaran baru dan meningkatkan pemahaman WP tentang pajak.

- Skema Warna Gradual: Warna yang berubah dari biru muda ke oranye mencerminkan perjalanan dari tugas awal hingga refleksi akhir.

- Simbol Budaya: Penempatan aksara Jawa menekankan pentingnya pendekatan lokal dalam menciptakan hubungan yang harmonis dengan WP.

5. Aplikasi Visualisasi dalam Audit

- Edukasi WP: Model ini dapat digunakan untuk mengedukasi WP, terutama UKM, tentang pentingnya memahami proses audit.

- Proses Pembinaan: Diagram ini membantu auditor menjelaskan bahwa audit adalah bagian dari pembinaan jangka panjang, bukan hanya penegakan aturan.

III. Perbandingan Visualisasi

AspekDialektika HegelianDialektika Hanacaraka

Bentuk VisualisasiDiagram lingkaran (siklus)Diagram spiral (bertahap)TahapanTiga (Tesis, Antitesis, Sintesis)Empat (Ha-Na-Ca-Ra-Ka, dst.)Simbol Budaya LokalTidak adaAda (aksara Jawa)Cocok untukAudit berbasis data kompleksAudit edukatif dan relasional

IV. Manfaat Visualisasi dalam Audit Perpajakan

- Meningkatkan Pemahaman WP: Visualisasi membantu WP memahami proses audit sebagai sesuatu yang terstruktur dan berorientasi pada solusi.

- Alat Komunikasi Efektif: Diagram sederhana, dengan ikon dan warna yang jelas, mempermudah komunikasi antara auditor dan WP.

- Membangun Hubungan: Model Hanacaraka menciptakan suasana audit yang lebih inklusif dan bersahabat.

- Efisiensi Proses: Auditor dapat menggunakan visualisasi ini untuk merencanakan dan mengelola proses audit dengan lebih baik.

I. Perspektif Logis vs. Perspektif Budaya dalam Audit Perpajakan

1. Dialektika Hegelian: Menyediakan Kerangka Logis untuk Penyelesaian Konflik Berbasis Data dan Regulasi

Dalam Dialektika Hegelian, konflik dipandang sebagai proses yang tidak dapat dihindari dalam kehidupan sosial dan ekonomi, termasuk dalam konteks perpajakan. Model ini menekankan pada pencapaian sintesis melalui pertentangan antara dua elemen yang berlawanan, yaitu tesis (pendapat atau keadaan awal) dan antitesis (konflik atau ketidaksesuaian yang muncul).

- Logika dan Regulasi dalam Audit Perpajakan: Dalam konteks audit perpajakan, pendekatan Hegelian menyediakan kerangka yang sangat rasional dan terstruktur. Auditor dan wajib pajak (WP) dapat menganalisis data laporan pajak dengan basis peraturan dan ketentuan yang ada. Hal ini menciptakan objektivitas dalam menyelesaikan konflik atau perbedaan antara laporan WP dan hasil pemeriksaan yang dilakukan oleh auditor.

- Penggunaan Data dan Analisis: Model Hegelian mendorong penggunaan data dan angka secara mendalam dalam menyelesaikan konflik, yang memberikan kepastian hukum bagi WP dan juga membantu mencegah manipulasi data yang dapat merugikan negara.

- Penyelesaian Konflik Berbasis Data: Dalam audit pajak, analisis yang dilakukan oleh auditor menggunakan data dan peraturan yang ada merupakan hal yang krusial. Pendekatan Hegelian menawarkan logika yang jelas dan objektif, yang sangat penting terutama dalam kasus-kasus dengan kompleksitas tinggi, seperti audit pajak pada perusahaan besar.

2. Dialektika Hanacaraka: Menambahkan Dimensi Budaya dan Sosial dalam Proses Audit

Berbeda dengan Dialektika Hegelian yang lebih berfokus pada aspek rasional dan logis, Dialektika Hanacaraka mengusung nilai-nilai budaya yang melekat dalam masyarakat Indonesia. Filosofi ini berbasis pada prinsip harmoni dan relasi sosial, yang sangat relevan dalam membangun hubungan jangka panjang antara auditor dan WP.

- Budaya dan Hubungan dalam Audit Perpajakan: Pendekatan Hanacaraka lebih mementingkan pembinaan hubungan yang baik antara auditor dan WP. Dalam banyak kasus, WP kecil atau individu sering merasa terintimidasi oleh proses audit yang berlangsung terlalu formal dan kaku. Dengan pendekatan ini, proses audit lebih dapat dilihat sebagai upaya bersama untuk memahami dan mengatasi perbedaan secara manusiawi, bukan sebagai perselisihan semata.

- Pembinaan Kepatuhan Pajak melalui Edukasi: Pendekatan Hanacaraka sangat mengutamakan edukasi dalam upaya meningkatkan kepatuhan pajak. Misalnya, UKM atau individu yang mungkin tidak memahami sepenuhnya tentang kewajiban perpajakan mereka akan diberikan pemahaman yang lebih baik, serta sarana pembelajaran agar mereka lebih sadar akan kewajiban pajaknya di masa depan.

- Membangun Kepercayaan dalam Proses Audit: Sebuah proses audit yang melibatkan elemen budaya dapat membantu dalam membangun kepercayaan antara auditor dan WP. Kepercayaan ini sangat penting untuk mengurangi ketegangan dan menciptakan lingkungan kerja yang kolaboratif, bukan kompetitif.

3. Peran Masing-masing Pendekatan dalam Membangun Lingkungan Perpajakan yang Lebih Baik

Kedua pendekatan ini memberikan kontribusi yang sangat berbeda namun saling melengkapi dalam menciptakan sistem audit yang efektif dan manusiawi. Di satu sisi, Hegelian memberikan landasan rasional dan teknis yang sangat dibutuhkan dalam kasus-kasus audit pajak yang rumit dan berbasis data. Di sisi lain, Hanacaraka memberikan perspektif lebih manusiawi, yang melibatkan aspek sosial dan budaya dalam proses komunikasi dan edukasi WP.

II. Menyediakan Kerangka untuk Semua Jenis WP

1. Perusahaan Besar dan Multinasional: Pendekatan Hegelian

Dalam perusahaan besar dan multinasional, audit perpajakan lebih cenderung berbasis pada analisis data yang mendalam, karena perusahaan-perusahaan ini sering kali memiliki sistem pencatatan pajak yang sangat kompleks. Pendekatan Hegelian yang menekankan pada data dan analisis berbasis peraturan memberikan kerangka yang tepat untuk mengatasi konflik atau ketidaksesuaian antara laporan yang disampaikan WP dan aturan pajak yang berlaku.

- Audit berbasis Regulasi: Perusahaan besar biasanya memiliki departemen pajak yang sangat terorganisir dan memahami peraturan perpajakan secara mendalam. Oleh karena itu, mereka cenderung menginginkan pendekatan yang berbasis pada analisis data yang kuat dan tidak terbawa perasaan.

- Kesimpulan Logis: Dengan menggunakan model Hegelian, auditor dapat menarik kesimpulan logis yang dihasilkan dari data yang ada dan membuat rekomendasi yang jelas dan objektif. Hal ini penting untuk menjaga kredibilitas sistem perpajakan di mata perusahaan besar yang lebih berorientasi pada kepastian hukum.

- Memastikan Kepatuhan Terhadap Peraturan: Dengan model Hegelian, auditor dapat memastikan bahwa laporan pajak WP sejalan dengan aturan pajak yang berlaku, tanpa mempertimbangkan faktor-faktor emosional atau sosial.

2. UKM dan Individu: Pendekatan Hanacaraka

Di sisi lain, untuk UKM dan individu, pendekatan Hanacaraka lebih cocok. Banyak dari mereka tidak memiliki pemahaman yang mendalam tentang sistem perpajakan dan sering kali merasa takut atau terintimidasi ketika berhadapan dengan proses audit yang sangat formal dan kaku.

- Pendekatan Harmonis dan Edukatif: Dengan menggunakan pendekatan Hanacaraka, auditor dapat menjelaskan proses audit dengan cara yang lebih ramah dan mendidik. Hal ini memberi kesempatan kepada WP kecil untuk lebih memahami sistem perpajakan dan meningkatkan kepatuhan pajak mereka di masa mendatang.

- Pembinaan Hubungan yang Jangka Panjang: Alih-alih hanya menekankan pada penegakan hukum, pendekatan Hanacaraka memberi peluang untuk membangun kepercayaan dan komunikasi yang lebih baik antara auditor dan WP. Kepercayaan ini akan membantu menciptakan lingkungan yang lebih sehat dan produktif dalam hal kepatuhan pajak.

- Penurunan Ketegangan dalam Proses Audit: Pendekatan ini dapat mengurangi ketegangan yang sering kali terjadi antara auditor dan WP yang tidak memahami proses audit secara mendalam. Edukasi dan komunikasi yang lebih terbuka dapat membuat WP merasa dihargai dan lebih percaya diri dalam memenuhi kewajiban perpajakan mereka.

III. Mendukung Transformasi Sistem Perpajakan melalui Gabungan Kedua Model

1. Audit yang Berbasis Data dengan Penghormatan terhadap Konteks Sosial dan Budaya

Kombinasi antara model Hegelian dan Hanacaraka dapat memberikan solusi terbaik dalam menciptakan sistem perpajakan yang lebih manusiawi namun tetap berbasis pada data yang akurat dan sesuai peraturan. Hegelian akan menyediakan kerangka data yang jelas dan objektif, sementara Hanacaraka akan menjaga elemen kemanusiaan dan edukasi dalam proses audit.

- Memanfaatkan Teknologi untuk Mendukung Data: Dalam era digitalisasi, teknologi seperti sistem SIKP (Sistem Informasi dan Komunikasi Pajak) dan big data analytics dapat digunakan untuk mengelola dan menganalisis data pajak WP secara lebih efisien.

- Membangun Lingkungan Sosial yang Harmonis: Walaupun teknologi menjadi kunci dalam menganalisis data, aspek komunikasi sosial dan budaya yang diterapkan dalam pendekatan Hanacaraka juga sangat penting untuk memastikan bahwa WP merasa dihargai dan dilibatkan dalam proses.

2. Sistem Penyelesaian Sengketa Pajak yang Lebih Manusiawi dan Efektif

Kombinasi model ini juga dapat mendukung penyelesaian sengketa pajak yang lebih manusiawi dan efektif. Sering kali, sengketa pajak muncul karena ketidaksepahaman antara auditor dan WP. Dengan pendekatan berbasis logika yang jelas (Hegelian) dan pemahaman sosial (Hanacaraka), proses penyelesaian sengketa dapat dilakukan secara lebih terbuka dan menyeluruh.

- Pendekatan Dual: Dalam penyelesaian sengketa, auditor dapat menggunakan data dan analisis dari Hegelian untuk menggali akar masalah dan mengusulkan solusi berbasis hukum. Pada saat yang sama, pendekatan Hanacaraka dapat membantu dalam menjembatani komunikasi dan memperbaiki hubungan antara auditor dan WP.

- Penyelesaian Konflik yang Tidak Hanya Berdasarkan Hukum: Penyelesaian sengketa tidak hanya mengandalkan aturan yang ada, tetapi juga pada upaya bersama untuk membangun hubungan yang lebih baik antara kedua belah pihak.

IV. Sinergi antara Dialektika Hegelian dan Hanacaraka dalam Proses Audit

1. Menggunakan Kedua Model Secara Bersamaan

- Dialektika Hegelian digunakan dalam tahap analisis berbasis data yang obyektif dan berorientasi pada kepastian hukum. Proses audit yang dilakukan dengan pendekatan ini cenderung logis dan terukur.

- Dialektika Hanacaraka digunakan untuk membangun hubungan harmonis antara auditor dan WP, serta untuk mendidik dan mengedukasi WP agar mereka lebih memahami kewajiban perpajakan dan meningkatkan kepatuhan di masa depan.

2. Pendekatan Teknologi dan Budaya dalam Implementasi

- Teknologi seperti SIKP atau sistem berbasis cloud digunakan untuk mendukung analisis data yang dilakukan oleh auditor.

- Dialog personal dan pendekatan berbasis budaya akan menciptakan suasana yang lebih terbuka dan transparan, memungkinkan auditor untuk menjelaskan proses audit dan memberikan edukasi kepada WP.

Gabungan kedua model ini memberikan keseimbangan yang diperlukan dalam menciptakan sistem audit perpajakan yang lebih baik, yang tidak hanya efisien dan berbasis data, tetapi juga humanis dan membina hubungan jangka panjang dengan WP.

1. Implementasi Praktis dalam Berbagai Konteks

- Audit pada UMKM:

- Tantangan: UMKM seringkali memiliki catatan keuangan yang kurang lengkap dan pemahaman yang terbatas tentang peraturan perpajakan.

- Pendekatan: Auditor perlu lebih sabar dan fleksibel dalam memberikan edukasi. Pendekatan yang personal dan berbasis komunitas dapat lebih efektif.

- Contoh: Mengadakan workshop pajak secara berkala, memberikan konsultasi gratis, atau menggunakan bahasa yang mudah dipahami.

- Audit pada perusahaan multinasional:

- Tantangan: Struktur bisnis yang kompleks, transaksi lintas batas, dan perbedaan peraturan di berbagai negara.

- Pendekatan: Kombinasi analisis data yang mendalam dengan pemahaman terhadap konteks bisnis global. Penting untuk melibatkan tim audit yang memiliki keahlian lintas budaya.

- Contoh: Menggunakan alat analisis data yang canggih untuk mengidentifikasi risiko transfer pricing, sambil tetap memperhatikan aspek budaya dalam negosiasi dengan manajemen perusahaan.

- Audit pada sektor publik:

- Tantangan: Tingkat transparansi yang tinggi, regulasi yang ketat, dan kepentingan publik yang besar.

- Pendekatan: Fokus pada akuntabilitas dan kepatuhan terhadap peraturan. Auditor perlu memiliki pemahaman yang mendalam tentang kebijakan publik dan tata kelola pemerintahan yang baik.

- Contoh: Melakukan audit kinerja untuk mengevaluasi efektivitas program pemerintah, selain audit kepatuhan terhadap peraturan perpajakan.

2. Peran Teknologi dalam Mendukung Implementasi

- Analisis data: Teknologi seperti big data analytics dan artificial intelligence dapat membantu auditor dalam mengidentifikasi pola, anomali, dan risiko secara lebih cepat dan akurat.

- Otomatisasi proses: Tugas-tugas rutin seperti pengumpulan data dan perhitungan pajak dapat diotomatisasi, sehingga auditor dapat lebih fokus pada analisis dan interpretasi hasil.

- Komunikasi: Platform digital dapat memfasilitasi komunikasi antara auditor dan wajib pajak, seperti melalui portal pajak online atau aplikasi seluler.

3. Pengembangan Kapasitas Auditor

- Pelatihan teknis: Auditor perlu terus meningkatkan pengetahuan dan keterampilan teknis mereka, terutama di bidang analisis data, perpajakan internasional, dan teknologi informasi.

- Pelatihan soft skills: Selain keterampilan teknis, auditor juga perlu memiliki kemampuan komunikasi yang baik, kemampuan bernegosiasi, dan kemampuan untuk membangun hubungan interpersonal.

- Rotasi tugas: Memberikan kesempatan kepada auditor untuk melakukan rotasi tugas ke berbagai jenis industri dan wilayah geografis dapat memperluas perspektif mereka dan meningkatkan kemampuan adaptasi.

4. Tantangan dan Hambatan

- Resistensi terhadap perubahan: Tidak semua auditor dan wajib pajak akan terbuka terhadap pendekatan baru.

- Kurangnya sumber daya: Implementasi pendekatan yang lebih holistik membutuhkan investasi yang signifikan dalam hal waktu, tenaga, dan teknologi.

- Perbedaan interpretasi: Terkadang, terdapat perbedaan interpretasi antara auditor dan wajib pajak mengenai penerapan peraturan perpajakan.

5. Masa Depan Audit Perpajakan

- Audit yang lebih proaktif: Auditor akan bergeser dari peran sebagai polisi pajak menjadi mitra yang membantu wajib pajak dalam memenuhi kewajiban perpajakannya.

- Fokus pada risiko: Audit akan lebih berfokus pada identifikasi dan mitigasi risiko, daripada sekadar pemeriksaan formalitas.

- Kolaborasi lintas batas: Audit akan semakin melibatkan kerja sama antara otoritas pajak dari berbagai negara.

1. Evolusi Audit Perpajakan

- Pergeseran paradigma: Dari pendekatan tradisional yang bersifat compliance-based (berfokus pada kepatuhan) menuju pendekatan berbasis risiko yang lebih proaktif.

- Pengaruh teknologi: Penggunaan komputerisasi, software akuntansi, dan sistem informasi manajemen perpajakan (SIMP) telah mengubah secara signifikan cara auditor bekerja.

- Globalisasi: Meningkatnya kompleksitas transaksi lintas batas dan perbedaan peraturan perpajakan antar negara.

- Regulasi yang dinamis: Perubahan terus-menerus dalam peraturan perpajakan menuntut auditor untuk selalu mengikuti perkembangan terbaru.

2. Kerangka Konseptual

- Dialektika Hegelian dan Hanacaraka: Kedua konsep ini memberikan perspektif yang berbeda dalam memahami proses audit. Dialektika Hegelian menekankan pada logika dan rasionalitas, sedangkan Dialektika Hanacaraka lebih fokus pada aspek sosial dan budaya.

- Teori Agen: Teori ini menjelaskan hubungan antara auditor (sebagai agen), wajib pajak (sebagai principal), dan pemangku kepentingan lainnya. Konflik kepentingan potensial dan mekanisme pengendalian menjadi fokus utama.

- Etika Profesi: Prinsip-prinsip etika seperti integritas, objektivitas, kerahasiaan, dan kompetensi menjadi landasan bagi auditor dalam menjalankan tugasnya.

3. Implementasi Praktis

- Studi kasus: Analisis mendalam terhadap berbagai kasus audit, termasuk kasus yang melibatkan perusahaan multinasional, UMKM, dan sektor publik.

- Tantangan: Mengidentifikasi tantangan yang umum dihadapi oleh auditor, seperti kurangnya dokumentasi, tekanan waktu, dan resistensi dari wajib pajak.

- Peluang: Mengidentifikasi peluang untuk meningkatkan kualitas audit, seperti penggunaan teknologi baru, pengembangan kompetensi auditor, dan kolaborasi dengan pihak lain.

4. Peran Teknologi

- Kecerdasan Buatan (AI): Penggunaan AI dalam analisis data, deteksi fraud, dan prediksi risiko. Contohnya, penggunaan algoritma machine learning untuk mengidentifikasi transaksi yang tidak biasa.

- Blockchain: Potensi blockchain dalam meningkatkan transparansi dan keamanan dalam transaksi perpajakan, terutama untuk transaksi lintas batas.

- Cloud Computing: Manfaat cloud computing dalam meningkatkan efisiensi dan fleksibilitas proses audit, serta memungkinkan akses ke data dan aplikasi dari mana saja.

- Analisis Data Besar: Penggunaan big data analytics untuk mengidentifikasi pola dan tren yang tidak terlihat sebelumnya dalam data perpajakan.

5. Pengembangan Kapasitas Auditor

- Kompetensi teknis: Penguasaan software akuntansi, sistem informasi, dan alat analisis data.

- Kompetensi sosial: Kemampuan berkomunikasi, bernegosiasi, dan membangun hubungan dengan klien.

- Kompetensi bisnis: Pemahaman tentang lingkungan bisnis, strategi bisnis, dan risiko bisnis.

- Kompetensi etika: Pemahaman yang mendalam tentang kode etik profesi dan kemampuan untuk mengambil keputusan etis.

6. Dampak terhadap Wajib Pajak

- Pengalaman wajib pajak: Bagaimana perubahan dalam proses audit mempengaruhi persepsi wajib pajak terhadap otoritas pajak.

- Kepatuhan sukarela: Bagaimana pendekatan audit yang lebih kolaboratif dapat meningkatkan kepatuhan sukarela.

- Biaya kepatuhan: Dampak perubahan dalam proses audit terhadap biaya kepatuhan yang harus ditanggung oleh wajib pajak.

7. Masa Depan Audit Perpajakan

- Tren global: Perkembangan menuju audit yang lebih berbasis risiko, penggunaan teknologi yang semakin canggih, dan peningkatan kerja sama internasional.

- Peran pemerintah: Peran pemerintah dalam merumuskan kebijakan perpajakan, mengatur industri audit, dan mengembangkan infrastruktur teknologi.

- Tantangan dan peluang: Tantangan seperti perubahan iklim, disrupsi teknologi, dan ketidakpastian ekonomi akan memberikan dampak signifikan terhadap audit perpajakan.

1. Pendahuluan: Konteks Audit Perpajakan di Indonesia

Audit perpajakan memiliki peranan penting dalam mengontrol sistem perpajakan sebuah negara. Di Indonesia, di mana sistem perpajakan dihadapkan dengan tantangan keragaman budaya, karakteristik WP, dan kompleksitas regulasi, sistem audit yang efisien dan berbasis pada prinsip keadilan sangat dibutuhkan. Untuk itu, penerapan berbagai pendekatan dalam audit perpajakan yang dapat mengakomodasi kebutuhan praktis dan sosial, menjadi sangat penting. Dalam hal ini, model Dialektika Hegelian dan Hanacaraka dipandang sebagai dua kerangka yang sangat relevan untuk membangun sistem audit yang tidak hanya efektif dan efisien, tetapi juga mampu membangun hubungan yang harmonis antara auditor dan wajib pajak.

2. Dialektika Hegelian dalam Audit Perpajakan

Model Dialektika Hegelian membawa perspektif logika dan data dalam penyelesaian konflik yang terjadi selama audit perpajakan. Melalui prinsip dasar tesis, antitesis, dan sintesis, model ini menawarkan proses yang berbasis pada kepastian hukum dan keputusan yang terukur. Ketika auditor dan wajib pajak (WP) memiliki pandangan yang berbeda mengenai kewajiban perpajakan atau penyimpangan yang ditemukan, model ini menawarkan kerangka untuk menganalisis konflik tersebut dengan mengutamakan analisis data yang objektif, aturan yang ada, dan sintesis yang memungkinkan solusi yang paling tepat.

- Kepastian hukum adalah salah satu nilai utama dalam pendekatan Hegelian, yang tidak memungkinkan adanya bias emosional dalam keputusan audit. Model ini sangat berguna untuk mengatasi perusahaan besar, yang memiliki transaksi pajak yang rumit dan membutuhkan analisis berbasis data yang jelas.

- Dalam sistem perpajakan modern, di mana banyak data transaksi yang harus diproses, teknologi dan perangkat analitik dapat memainkan peran utama dalam mendukung model Hegelian, memungkinkan auditor untuk mengidentifikasi ketidaksesuaian dalam laporan perpajakan dengan cara yang lebih cepat dan akurat.

3. Dialektika Hanacaraka: Pendekatan Berbasis Budaya dalam Audit Perpajakan

Sementara Dialektika Hegelian menekankan pada logika dan data, Dialektika Hanacaraka membawa aspek yang lebih sosial dan budaya ke dalam proses audit perpajakan. Hanacaraka mengedepankan pentingnya komunikasi interpersonal, harmoni, dan pendidikan dalam membangun hubungan jangka panjang yang baik antara auditor dan wajib pajak. Pendekatan ini sangat relevan dalam konteks budaya Indonesia, yang sangat menjunjung tinggi nilai gotong royong, kejujuran, dan keterbukaan.

- Pendekatan berbasis budaya ini menganggap bahwa tidak semua wajib pajak memiliki pengetahuan yang mendalam mengenai kewajiban perpajakan mereka. Oleh karena itu, pendekatan Hanacaraka lebih fokus pada edukasi dan pembinaan WP agar mereka memahami pentingnya kewajiban perpajakan mereka dengan lebih baik.

- Relasi yang harmonis antara auditor dan wajib pajak juga merupakan tujuan utama dari model ini. Hal ini sangat penting, terutama dalam menciptakan suasana audit yang lebih terbuka dan mengurangi ketegangan atau konflik yang bisa muncul selama proses audit.

- Bagi usaha kecil dan menengah (UKM) atau individu, model ini memberikan kesempatan untuk melakukan dialog dengan auditor dan memperbaiki kesalahan pajak secara lebih bijaksana, tanpa merasa terancam atau tertekan.

4. Sinergi antara Model Dialektika Hegelian dan Hanacaraka

Meskipun kedua model ini memiliki fokus yang sangat berbeda, mereka saling melengkapi dan dapat digunakan secara bersamaan untuk menciptakan sistem audit perpajakan yang lebih komprehensif dan holistik. Dengan menggabungkan prinsip-prinsip dari kedua model ini, proses audit menjadi lebih seimbang antara analisis berbasis data dan pendekatan berbasis hubungan sosial.

- Pendekatan Hegelian akan memastikan bahwa data dan regulasi yang ada menjadi dasar dalam analisis, sedangkan pendekatan Hanacaraka akan menciptakan komunikasi yang lebih manusiawi, edukatif, dan berbasis pada nilai-nilai sosial. Sinergi ini sangat berguna dalam menghadapi beragam jenis wajib pajak, mulai dari perusahaan besar hingga individu atau UKM, yang memiliki karakteristik berbeda-beda.

- Dalam dunia yang semakin terhubung dengan teknologi, penerapan teknologi canggih dalam sistem perpajakan, seperti penggunaan SIKP (Sistem Informasi dan Komunikasi Pajak) dan big data analytics, memberikan kemudahan dalam melakukan analisis data yang lebih cepat, namun tetap harus diimbangi dengan pendekatan yang lebih berbasis pada hubungan sosial yang baik, yang dapat dilakukan melalui dialog personal dan komunikasi yang terbuka.

- Proses audit yang lebih transparan dan berbasis pada pendidikan dapat menciptakan kepatuhan pajak yang lebih tinggi, di mana WP memahami kewajiban mereka dan melaksanakan kewajiban tersebut dengan penuh kesadaran. Sementara itu, pendekatan yang berbasis data dan peraturan tetap menjaga integritas dan objektivitas sistem audit.

5. Implikasi Praktis Penggabungan Kedua Model dalam Sistem Audit Perpajakan

Penggabungan kedua model ini membawa berbagai manfaat praktis yang sangat signifikan dalam implementasi audit perpajakan:

- Efisiensi dalam Penyelesaian Sengketa Pajak: Kombinasi antara pendekatan berbasis data (Hegelian) dan pendekatan berbasis hubungan sosial (Hanacaraka) dapat membantu menciptakan solusi yang cepat dan adil dalam menyelesaikan sengketa perpajakan. Ketika terjadi perbedaan pandangan antara auditor dan WP, pendekatan Hegelian dapat memberikan analisis berbasis data yang obyektif, sedangkan pendekatan Hanacaraka memungkinkan untuk membangun kesepahaman dan mencari penyelesaian secara damai.

- Meningkatkan Kepatuhan Pajak: Dengan pendekatan Hanacaraka yang lebih fokus pada edukasi dan komunikasi, wajib pajak akan lebih memahami kewajiban mereka dan merasa dihargai dalam proses audit. Hal ini dapat meningkatkan tingkat kepatuhan pajak, terutama bagi WP yang tidak sengaja melakukan kesalahan dalam pelaporan pajak mereka.

- Membina Hubungan yang Lebih Baik: Melalui pendekatan Hanacaraka, audit perpajakan dapat berfungsi tidak hanya sebagai alat kontrol, tetapi juga sebagai sarana untuk membangun hubungan yang lebih baik antara pemerintah dan wajib pajak, serta menciptakan budaya perpajakan yang lebih positif.

- Penerapan Teknologi dalam Audit Perpajakan: Penerapan teknologi seperti big data analytics dan cloud computing dalam audit perpajakan sangat mendukung model Hegelian, namun juga bisa dikombinasikan dengan pendekatan sosial budaya melalui platform edukasi perpajakan yang lebih personal dan langsung.

6. Tantangan dan Hambatan dalam Mengimplementasikan Kedua Model

Meski keduanya menawarkan potensi yang sangat besar dalam meningkatkan kualitas audit perpajakan, implementasi kedua model ini tidak tanpa tantangan:

- Perbedaan Antara Sektor Besar dan UKM: Model Hegelian mungkin lebih cocok untuk perusahaan besar yang memiliki tim pajak dan sistem yang lebih terorganisir, sedangkan model Hanacaraka lebih relevan untuk usaha kecil dan menengah yang mungkin lebih membutuhkan pembinaan dan pendidikan terkait perpajakan.

- Keterbatasan Sumber Daya: Implementasi sistem yang menggabungkan pendekatan berbasis teknologi dan sosial membutuhkan sumber daya yang cukup besar, baik dari segi pelatihan auditor, pengembangan sistem teknologi, maupun pendidikan kepada wajib pajak.

- Perbedaan Pemahaman Budaya: Di Indonesia, meskipun pendekatan berbasis budaya sangat penting, tidak semua auditor atau WP dapat dengan mudah memahami dan mengimplementasikan nilai-nilai sosial dan budaya secara efektif.

Daftar Pustaka

Budi, A. (2019). Audit Perpajakan: Pendekatan dan Teknik dalam Praktek Audit Pajak di Indonesia. Jakarta: Penerbit Universitas Indonesia.

Hegel, G. W. F. (2000). Science of Logic. Translated by A. V. Miller. London: George Allen & Unwin.

Hery, S. (2018). Dasar-Dasar Perpajakan dan Audit Perpajakan di Indonesia. Yogyakarta: Andi Offset.

Kuntjoro, S., & Hadi, M. (2017). Implementasi Dialektika dalam Praktik Audit: Perspektif Hegelian dan Budaya Indonesia. Jakarta: Gramedia Pustaka Utama.

Pancasila, H. (2020). Filsafat Hukum dan Dialektika Sosial: Pengaruhnya dalam Praktik Audit Perpajakan. Surabaya: Alfabeta.

Soeharto, P. (2022). Budaya Hanacaraka dalam Praktek Audit di Indonesia. Bandung: Pustaka Media.

Sihombing, J., & Siregar, T. (2019). Teori dan Praktik Audit Perpajakan: Pendekatan Hegelian dan Budaya Lokal. Medan: Penerbit USU Press.

Smelser, N. J., & Baltes, P. B. (2001). International Encyclopedia of the Social & Behavioral Sciences. Oxford: Pergamon Press.

Wibowo, H. (2018). Pengantar Audit Pajak: Teori dan Aplikasinya di Indonesia. Malang: Bayu Media.

Widodo, W. (2016). Perpajakan Indonesia: Regulasi, Praktik, dan Auditing. Semarang: Penerbit Salemba Empat.

Follow Instagram @kompasianacom juga Tiktok @kompasiana biar nggak ketinggalan event seru komunitas dan tips dapat cuan dari Kompasiana. Baca juga cerita inspiratif langsung dari smartphone kamu dengan bergabung di WhatsApp Channel Kompasiana di SINI