Memiliki hunian sendiri bukan sekadar impian, tetapi merupakan kebutuhan primer setiap individu. Hunian menjadi tempat berlindung dari panas dan hujan, tempat menikmati makanan dan hiburan, tempat berkumpul dengan keluarga, tempat belajar dan menyelesaikan pekerjaan, sampai tempat beristirahat. Karakteristik hunian yang cocok akan sangat bergantung pada kebutuhan dan kegiatan masing-masing sehingga setiap individu memiliki hunian idaman yang berbeda pula.

Usaha memiliki idaman jangan ditunda-tunda karena harganya terus meningkat seiring waktu dan peningkatannya lebih cepat dibandingkan kenaikan nilai uang selama menabung. Terlebih lagi jika Anda mengincar rumah tapak, ketersediaan di lokasi yang Anda inginkan tentunya terbatas. Dalam kondisi seperti ini, Anda akan dihadapkan pada dilema memilih cara pembayaran antara tunai atau KPR.

Menurut rekan-rekan yang membayar pembelian hunian secara tunai, metode ini lebih menguntungkan. Tidak ada biaya KPR, bunga, dan biaya pelepasan hak tanggungan yang harus dibayar sehingga keuntungan yang diterima atas kenaikan harga rumah bisa dirasakan secara maksimal sejak hari pertama pembelian. Begitu rumah dibayar lunas, kita bisa langsung memegang sertifikatnya dan seketika itu pula kita bisa mengagunkan atau menjual rumah tersebut.

Akan tetapi, perlu diperhatikan bahwa memiliki simpanan yang cukup untuk membeli rumah bukan berarti metode pembayaran tunai pas untuk Anda. Perhatikan pula kebutuhan lain yang penting dan mendesak serta cadangan dana darurat jika sewaktu-waktu Anda kehilangan pekerjaan atau mengalami hal lain yang tak diinginkan. Enam tahun lalu, seorang rekan saya nekat menghabiskan seluruh simpanan miliknya untuk membeli rumah baru secara tunai seharga Rp600 juta.Â

Ternyata, dia memiliki setumpuk kebutuhan mendesak : membeli furnitur rumah seharga Rp130 juta, membayar biaya persalinan istri senilai Rp15 juta, dan membayar uang masuk sekolah anak pertama senilai Rp10 juta. Dengan kosongnya simpanan, dia terpaksa mengagunkan rumahnya dengan bunga yang lebih tinggi dibandingkan terhadap bunga KPR.

Jika tidak memiliki uang tunai yang cukup, Anda terpaksa membayar pembelian rumah melalui KPR. Akan tetapi, jalan ini tetap baik dan menguntungkan karena memiliki sejumlah keunggulan.

Pertama, Anda tidak akan kehilangan seluruh simpanan Anda sekaligus karena Anda hanya perlu membayar sejumlah uang muka. Anda masih bisa menggunakan simpanan untuk memenuhi berbagai kebutuhan lainnya.

Kedua, bank tidak akan bersikap asal dalam menyetujui atau menolak setiap pengajuan kredit. Bank akan memeriksa dan memverifikasi setiap dokumen kepemilikan yang ada serta menilai apakah harga yang diajukan wajar atau melebihi batas kewajaran.

Ketiga, Anda masih bisa memutar sisa uang yang Anda miliki untuk diusahakan di bidang lain sehingga keuntungannya bisa menutup jumlah bunga yang harus dibayar, bahkan mungkin keseluruhan angsuran.

Keempat, meskipun kelihatannya bunga KPR itu tinggi, fakta menunjukkan bahwa bunga KPR masih terbilang kecil dibandingkan kenaikan harga rumah itu sendiri. Misalnya, empat tahun lalu seorang rekan membeli rumah dengan harga Rp170 juta melalui skema KPR selama sepuluh tahun. Jika dihitung, beliau harus membayar total Rp350 juta sampai lunas atau lebih dari harga dua rumah tersebut.Â

Akan tetapi, belum KPR-nya lunas, sekarang harga pasar rumah itu sudah di atas Rp380 juta. Lebih gilanya lagi, ada rekan lain yang membeli rumah dua tahun lalu dengan harga Rp200 juta melalui skema KPR selama sepuluh tahun dan total-total beliau harus membayar Rp450 juta sampai lunas. Sekarang, rumah tersebut sudah ditawar orang hingga angka Rp1 milyar, dalam dua tahun rekan saya ini bisa mendapatkan keuntungan lebih dari seratus persen. Bayangkan jika dia harus menabung dan Rp200 juta tersebut baru dimilikinya sekarang, itu baru seperlima dari harga rumahnya.

Kelima, Anda bisa menentukan sendiri kapan Anda sanggup melunasi rumah tersebut, mulai dari lima sampai tiga puluh tahun.

Meskipun KPR memiliki beberapa keunggulan, ada kerugian pula yang harus diperhatikan sehingga Anda tidak perlu mengajukan KPR jika memang dana Anda berlebih untuk memiliki sebuah rumah.

Pertama, selama masa KPR, Anda tidak memegang sertifikat rumah sehingga Anda tidak bisa menjual atau mengagunkan rumah. Jika uang Anda berlebih dan Anda adalah tipikal kutu loncat yang oke-oke saja harus terus berpindah rumah asalkan rumah lama ditawar orang lain dengan keuntungan yang tinggi, lebih baik Anda membayar rumah secara tunai. Ingat, uang sendiri, bukan hasil KTA.

Kedua, KPR membebankan Anda biaya tambahan yang tidak perlu dibayar oleh mereka yang membeli rumah secara tunai. Contohnya adalah biaya administrasi pengajuan kredit dan biaya pelepasan hak tanggungan, besarnya tidak sedikit.

Ketiga, jika Anda juga berniat berinvestasi, belilah satu rumah secara tunai dibandingkan membeli beberapa rumah sekaligus dengan cara menjadikan uang milik Anda sebagai uang mukanya. Mungkin sekarang Anda sanggup membayar cicilannya, tetapi suatu saat nanti? Anda tidak perlu serakah untuk menikmati pendapatan aktif dari skema penyewaan, menikmati kenaikan harga dari tempat tinggal sendiri juga sudah cukup.Â

Ada seorang rekan yang memiliki uang seratus juta dan membeli sepuluh rumah sekaligus dengan menjadikan uangnya sebagai uang muka, padahal uang tersebut sebenarnya sudah cukup untuk membeli satu rumah secara tunai keras. Apa yang terjadi ketika bisnisnya gulung tikar dan beliau kehilangan pekerjaan? Beliau ingin menjual sembilan rumahnya, tetapi tidak bisa. Bagaimana cara melakukan over kredit sembilan rumah sekaligus? Tentu sulit.

Membeli rumah dengan metode KPR atau tunai? Membayar tunai keras tentu lebih menguntungkan, tetapi metode ini tak mungkin dilakukan jika uang Anda tidak cukup. Di kondisi seperti ini, belilah hunian dengan metode KPR sehingga harganya tak semakin naik dan Anda masih sanggup membayarnya.

- Ajukanlah kredit kepada bank yang bisa dipercaya dan memiliki reputasi baik.

- Berikan dokumen yang diperlukan dengan lengkap.

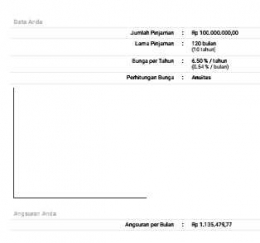

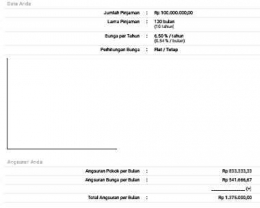

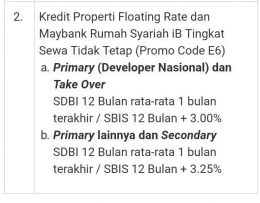

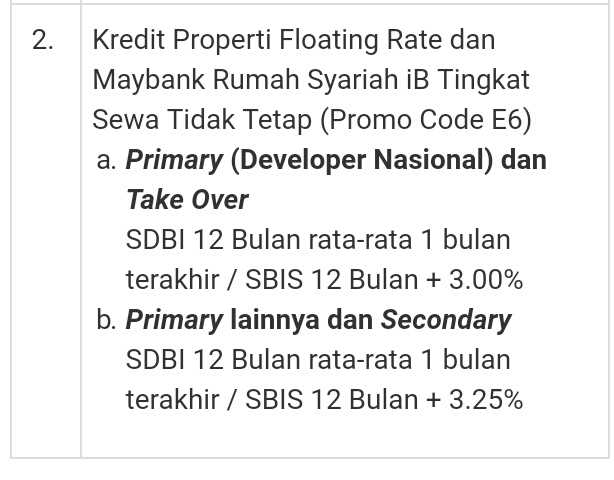

- Jangan asal membandingkan tingkat suku bunga. Suku bunga yang lebih rendah bisa jadi lebih mahal jika bank menggunakan sistem bunga tetap dan suku bunga yang lebih tinggi bisa jadi lebih murah jika bank menggunakan sistem anuitas. Perhitungannya akan saya sajikan di bawah daftar ini menggunakan program milik SimulasiKredit.com.

- Meskipun bunganya lebih murah untuk tingkat suku bunga yang sama, di awal kredit, sistem anuitas mengalokasikan sebagian besar angsuran untuk membayar bunga, bukan pokok kredit. Ketika Anda mendadak memiliki rezeki lebih dan berniat melunasi kredit, Anda harus mengeluarkan uang dalam jumlah lebih besar dibandingkan pada skema sistem bunga tetap.

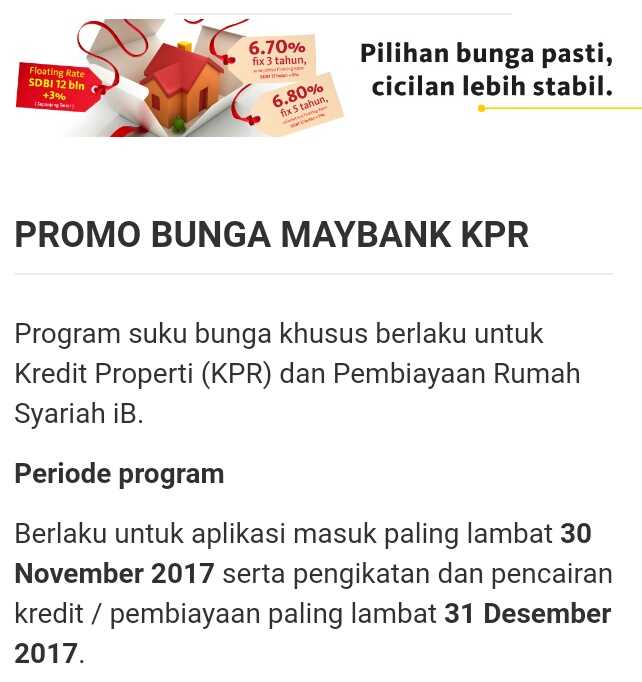

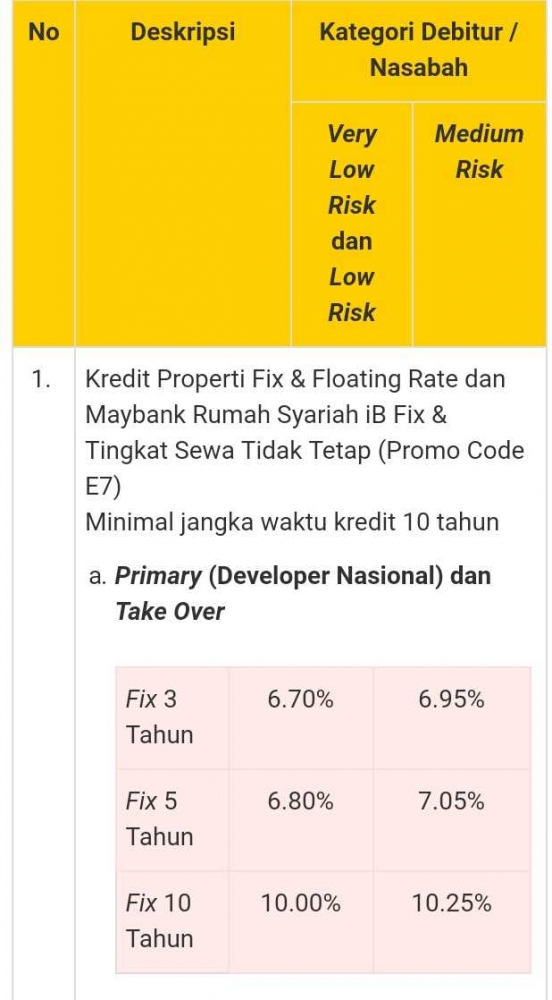

- Pada umumnya, bank-bank dengan tingkat popularitas lebih tinggi dan permodalan lebih besar akan memberikan bunga lebih kompetitif dibandingkan bank-bank kecil dengan tingkat popularitas rendah.

- Pastikan nilai angsuran Anda tidak memberatkan, disarankan maksimal sepertiga dari pendapatan bersih bulanan Anda.

- Semakin kecil uang muka yang Anda keluarkan, bunga yang kelak Anda bayar akan lebih besar dan berlaku sebaliknya.

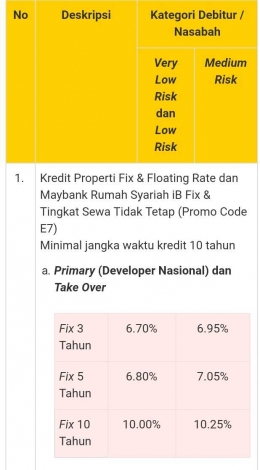

- Jangan berharap bunga yang diberikan kepada Anda akan sangat kompetitif jika profil risiko dan kredit Anda kurang baik.

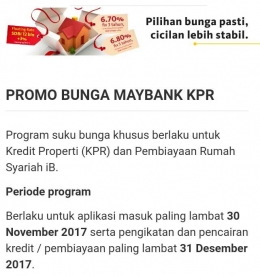

- Pilihlah bank yang bisa memberikan suku bunga tetap sepanjang cicilan atau memberlakukan akad Murabahah dengan menentukan marjin keuntungan yang bersifat pasti di awal. Hal ini penting sehingga angsuran Anda tidak tiba-tiba melonjak ketika terjadi perubahan kondisi ekonomi.

Baca konten-konten menarik Kompasiana langsung dari smartphone kamu. Follow channel WhatsApp Kompasiana sekarang di sini: https://whatsapp.com/channel/0029VaYjYaL4Spk7WflFYJ2H