Moneter Mandiri dan Aliran Dana

Dalam pertemuan yang diselenggarakan ISEI (Ikatan Sarjana Ekonomi Indonesia) pada 9 Juli 2015, Presiden Jokowi mengingatkan soal intervensi pasar yang dilakukan Bank Indonesia. Kutipan beritanya : “Presiden Joko Widodo (Jokowi) menganggap Bank Indonesia tidak perlu terus menerus melakukan intervensi untuk menstabilkan kurs rupiah. Bagi Jokowi, melemahnya kurs rupiah lebih baik dimanfaatkan untuk menarik investasi sebanyak-banyaknya." Soal kurs, kalau intervensi terus, bisa menghabiskan uang gubernur BI. Maka kalau saya, dengan investasi, dorong uang agar bisa masuk.

Pernyataan Presiden rasanya benar namun jika diteliti dengan prinsip ekonomi dan pengalaman yang lalu pernyataan tersebut tidak akurat. Benar bahwa dengan investasi asing uang akan mengalir masuk melalui skema Foreign Direct Investment (FDI) atau Foreign Portfolio Investment (FPI). Bahwa kemudian akan terjadi stabilisasi atau penguatan kurs rupiah, perlu terlebih dahulu dimengerti pemahaman dan faktanya.

Masalah pengendalian kurs tukar merupakan fungsi Bank Indonesia sejalan dengan pencapaian target inflasi. Sementara pemerintah, tentunya akan mengendalikan anggaran dan belanja (fiskal) serta melalui regulasi menciptakan iklim usaha; sehingga menarik bagi pemilik modal melakukan investasi baik dengan melibatkan diri dalam kepemilikan dan pengendalian usaha (FDI) atau tanpa terlibat pada pengendalian dan kepemilikan (FPI).

Dengan fungsi serta kewenangan yang ada pada Bank Indonesia (BI), sebaiknya soal intervensi kurs tukar, tidak perlu disebut-sebut agar BI dapat menunjukkan kemandiriannya. Pula, sejak 14 Agustus 1997, Indonesia telah menganut free floating exchange rate. BI pasti paham apa yang yang selayaknya dilakukan untuk menjaga Rupiah (IDR) melalui mekanisme operasi pasar terbuka.

Relasi Aliran Dana, Impor, Utang dan Kurs Tukar

Kegiatan FPI terjadi pada pasar uang dan pasar saham. Pemodal (langsung atau melalui agennya) akan menanam atau menarik modalnya dengan melihat situasi dan resiko yang terkait kondisi ekonomi, politik, dan keamanan; serta ekspektasi imbalan yang akan diterima. Pada pasar saham, tentunya yang akan berpengaruh adalah kinerja perusahaan dan proyeksinya pada masa mendatang. Pada pasar uang secara sederhana juga akan menimbang imbalan dalam waktu panjang (long term) atau singkat (short term). Dengan demikian FPI akan lebih volatile (rentan) terhadap situasi dan kondisi dalam negeri serta sentimen lain yang terkait langsung atau tidak beserta imbasannya.

Dalam FDI, karena pemilik modal terlibat dalam kepemilikan dan pengendalian usaha, tentu pertimbangannya akan lebih berhati-hati; dana tidak serta merta mengalir secara penuh tetapi berdasarkan tahapan-tahapan kegiatan pembangunan atau pengembangan dari investasi tersebut. Yang perlu dipahami, dalam kegiatan FDI umumnya akan terkait dengan barang modal; dan dengan alasan dan pertimbangan tertentu, akan dipenuhi melalui impor. Sehingga wajar jika kenaikan FDI akan menyebabkan kenaikan nilai impor; berbeda dengan FPI yang tidak berpengaruh pada impor barang.

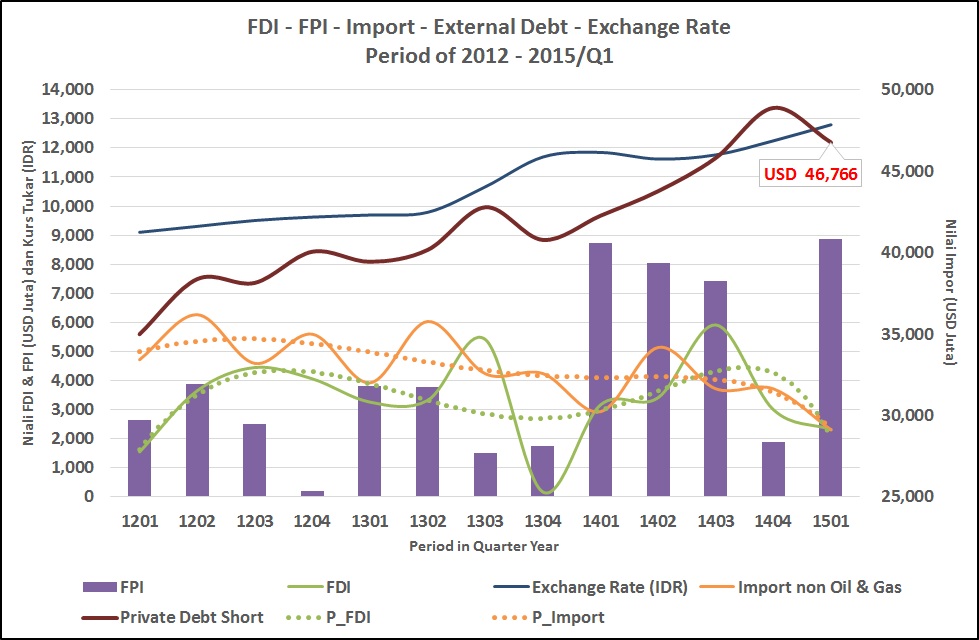

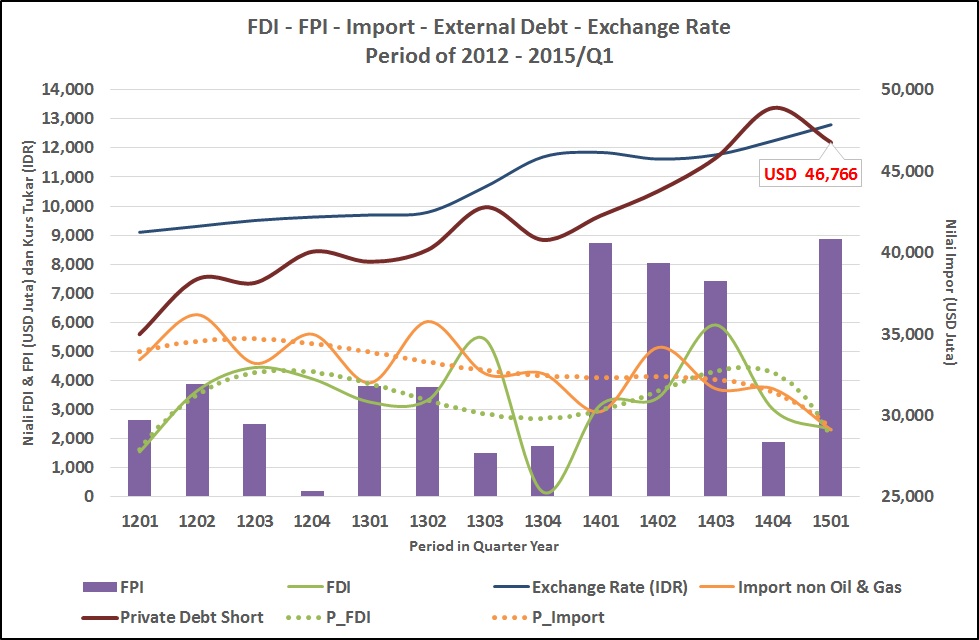

Pada grafik berikut ini diberikan gambaran tentang aliran FDI, FPI, impor, utang swasta dan kurs tukar (USD – IDR) beserta relasinya.

Berdasarkan grafik di atas dapat dilihat dan disimpulkan hal berikut.