PENDAHULUAN

Perkembangan teknologi dan globalisasi yang saat ini terjadi memberikan dampak terhadap peningkatan transaksi internasional atau yang sering disebut cross border transaction (transaksi lintas batas) baik dari segi jumlah frekuensi ataupun volumenya. Dari beberapa literatur perpajakan internasional diketahui bahwa ada beberapa skema penghindaran pajak yang sering dilakukan oleh perusahaan multinasional yaitu transfer pricing, pemanfaatan negara tax heaven, thin capitalization, treaty shopping dan controlled foreign corporation. Pajak merupakan pendapatan negara yang nilainya sangat besar untuk dipakai demi kepentingan pemerintah dan kesejahteraan masyarakat. Penghindaran pajak adalah perbuatan legal dalam ruang lingkup perpajakan dengan memanfaatkan celah peraturan dan tidak melanggar ketentuan perpajakan. Fenomena yang umum terjadi adalah mengurangi beban pajak yang harus dibayar melalui berbagai strategi penghindaran pajak yang sah.

Terkait praktik penghindaran pajak melalui skema CFC , upaya penghindaran pajak dilakukan dengan cara menunda pengakuan penghasilan dari modal yang bersumber dari luar negeri (khususnya di negara tax haven) untuk dikenakan pajak di dalam negeri.

Dalam perspektif hukum pajak ternyata pengendalian badan usaha asing (controlled foreign corporation) dapat dipandang sebagai suatu bentuk perlawanan pajak secara aktif yang dilakukan oleh wajib pajak yaitu pengendalian badan usaha asing (controlled foreign corporation) sebagai suatu penghindaran pajak (tax avoidance) dan pengendalian badan usaha asing (controlled foreign corporation) sebagai suatu pengelakan pajak (tax evasion). Upaya untuk mengatasi praktek pengendalian badan usaha asing (controlled foreign corporation) di Indonesia tersebut diatur dalam pasal 18 ayat (2) Undang -- undang No.36 Tahun 2008 mengenai pajak penghasilan yang disebut dalam perpajakan internasional sebagai Controlled Foreign Corporation Rule (CFC Rule) atau Ketentuan CFC.

CFC memberikan induk multinational corporation memiliki kemampuan untuk mengendalikan anak perusahaannya yang tersebar di seluruh dunia, baik pengendalian dari segi management perusahaan maupun dari segi financial. Pengendalian Badan Usaha Asing (Controlled Foreign Corporation) ini seringkali dilakukan oleh induk multinational corporation terhadap penghasilan pasif yang diperoleh anak perusahaannya yang berupa dividen yaitu dengan cara menahan atau menunda pembagian dividen tersebut agar tidak dibagikan kepada induk perusahaannya (Febula, 2011).

Dalam konteks perpajakan, Controlled Foreign Corporation (CFC) atau Perusahaan Terkendali Luar Negeri memang mengacu pada perusahaan yang didirikan di luar negeri dan dikendalikan oleh Wajib Pajak Dalam Negeri (WPDN). Hal ini dikarenakan aturan CFC bertujuan untuk mencegah penghindaran pajak oleh WPDN dengan cara memindahkan penghasilan ke negara-negara dengan tarif pajak yang rendah atau tidak sama sekali (tax haven). Penghindaran pajak ini dapat dilakukan dengan cara mendirikan CFC di negara-negara tersebut dan tidak mendistribusikan laba CFC kepada WPDN. Penghasilan CFC pada dasarnya dianggap telah diterima oleh WPDN pada saat akrual atau saat terutang. Hal ini berarti bahwa WPDN harus melaporkan dan membayar pajak atas penghasilan CFC tersebut, meskipun penghasilan tersebut belum benar-benar diterima oleh WPDN. Hal ini dijelaskan juga menurut (Rahayu, 2017) bahwa salah satu bentuk penghindaran pajak yang dilakukan adalah melalui skema Control Foreign Corporation (CFC), yaitu upaya penghindaran pajak yang dilakukan dengan cara menunda pengakuan penghasilan dari modal yang bersumber dari luar negeri (khususnya di negara tax haven) untuk dikenakan pajak di dalam negeri.

Berdasarkan analisis yang telah dilakukan, praktik penghindaran pajak melalui CFC dilakukan dengan mendirikan entitas di luar negeri, dimana wajib pajak dalam negeri memiliki pengendalian. Hal ini yang melatarbelakangi upaya WPDN untuk meminimalkan jumlah pajak yang dibayarnya atas investasi yang dilakukan di luar negeri dengan menahan laba yang seharusnya dibagikan kepada para pemegang sahamnya. Dengan memanfaatkan adanya hubungan istimewa dan kepemilikan mayoritas sahamnya, badan usaha di luar negeri tersebut dapat dikendalikan sehingga dividen tersebut tidak dibagikan atau ditangguhkan.

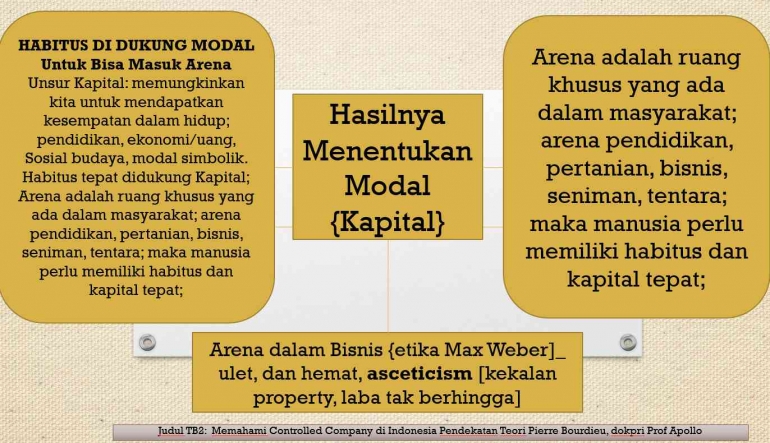

Pembahasan tentang CFC ini menggunakan pendekatan teori Pierre Bourdieu. Teori Pierre Bourdieu menawarkan lensa yang menarik untuk menganalisis peluang dan tantangan perpajakan CFC di Indonesia. Bourdieu berfokus pada konsep habitus, modal, dan medan untuk memahami bagaimana aktor-aktor (dalam hal ini, perusahaan multinasional, otoritas pajak, dan pemangku kepentingan lainnya) bernavigasi dalam lanskap perpajakan CFC.

Berdasarkan uraian di atas, fokus dalam tulisan ini adalah menganalisis peluang dan tantangan tentang perpajakan Controlled Foreign Corporation (CFC) di Indonesia melalui pendekatan teori Pierre Bourdieu. Hal ini dikarenakan WPDN di Indonesia belum sepenuhnya transparan dalam melaporkan penghasilan dan transaksinya dengan entitas CFC. Hal ini menyulitkan DJP untuk melacak dan memverifikasi kewajiban pajak WPDN terkait CFC.

TINJAUAN PUSTAKA

PAJAK

- Menurut KUP (Ketentuan Umum Perpajakan) Pasal 1 ayat (1) pajak merupakan kontribusi wajib bagi negara yang terutang baik orang pribadi maupun badan yang bersifat memaksa berdasarkan undang-undang dengan tidak mendapatkan imbalan secara langsung, digunakan untuk keperluan negara bagi sebesar-besarnya kemakmuran rakyat. Namun bagi perusahaan pajak dipandang sebagai beban yang akan mengurangi laba bersih sehingga pihak perusahaan seringkali menggunakan berbagai cara agar pembayaran pajak dapat dilakukan seminimal mungkin.

- Sebagaimana diketahui pajak merupakan salah satu sumber penerimaan negara yang sangat penting dalam menopang keberlanjutan pembangunan suatu negara khusunya Indonesia. Hal ini tercermin dalam Anggaran Pendapatan dan Belanja Negara (APBN) tahun 2024 dimana pajak menjadi penyumbang terbesar pendapatan negara yaitu Rp2.309,9 T dari Rp2.802,3 T atau 82% dari total pendapatan negara (Kemenkeu, 2024). Direktorat Jenderal Pajak telah melakukan berbagai upaya strategis untuk memaksimalkan pemungutan pajak. Salah satu kendala yang dapat menghambat efektivitas pemungutan pajak adalah kepatuhan pajak (Tax Compliance). Kepatuhan wajib pajak harus diterapkan pada setiap wajip pajak orang pribadi untuk membayar dan melaporkan pajak tepat waktu.

- Dari definisi tersebut dapat disimpulkan bahwa pajak memiliki beberapa unsur-unsur:

- Iuran dari rakyat kepada negara Yang berhak memungut pajak hanyalah negara. Iuran tersebut berupa uang (bukan barang).

- Berdasarkan undang-undang Pajak dipungut berdasarkan atau dengan kekuatan undang-undang serta aturan pelaksanaanya.

- Tanpa jasa timbal atau kontraprestasi dari negara yang secara langsung dapat ditunjuk. Dalam pembayarannya pajak tidak dapat ditunjukkan adanya kontaprestasi individual oleh pemerintah

- Digunakan untuk membiayai rumah tangga negara, yakni pengeluaranpengeluaran yang bermanfaat bagi masyarakat luas.

PENGHINDARAN PAJAK

Penghindaran pajak adalah upaya yang dilakukan oleh Wajib Pajak Dalam Negeri (WPDN) untuk meminimalkan beban pajak yang harus dibayarkan dengan tetap berada dalam batas-batas hukum. Menurut (Dyreng: 2008) dalam Khalidah Azizah (2016), tax avoidance adalah kegiatan yang memberi efek terhadap kewajiban pajak, seperti kegiatan diperbolehkan pajak atau kegiatan khusus lain untuk mengurangi besaran pajak. Praktek tax avoidance memanfaatkan kelemahan hukum pajak namun tentu tidak melanggar hukum. Sedangkan Menurut Lyons dalam Vidiyanna (2017) "Tax avoidance is a term used to describe the legal arrangements of tax payer's affairs so as to reduce his tax liability". Hal ini dijelaskan juga oleh Priantara dan Herdiyanto (2015) bahwa tax avoidance adalah usaha-usaha yang masih termasuk di dalam konteks peraturan-peraturan pajak yang berlaku dengan memanfaatkan celah hukum untuk memperkecil jumlah pajak yang terhutang dari tahun sekarang ke tahun-tahun yang akan datang sehingga dapat membantu memperbaiki cashflow perusahaan.

Penghindaran pajak adalah suatu usaha meringankan beban pajak dengan tidak melanggar undang-undang yang ada. Penghindaran pajak dilakukan oleh perusahaan karena perusahaan menginginkan laba dalam jumlah yang besar. Kegiatan penghindaran pajak ini sebenarnya dilakukan oleh perusahaan bukan untuk menggelapkan pajak, melainkan hanya untuk meminimalisasi beban pembayaran pajak (Fionasari et al., 2020).

Sehingga adanya Tax avoidance secara hukum pajak tidak terlarang meskipun seringkali mendapatkan sorotan yang kurang baik dari kantor pajak karena dianggap memiliki konotasi negatif ataupun anggapan kurang nasionalis. Berdasarkan definisi di atas dapat disimpulkan bahwa tax avoidance adalah rekayasa tax affairs yang masih tetap berada dalam bingkai ketentuan perpajakan. Biasanya tax avoidance dilakukan dengan memanfaatkan kelemahan-kelemahan hukum pajak dan tidak melanggar hukum perpajakan

Ciri-ciri penghindaran pajak:

- Dilakukan dengan sengaja dan terencana oleh WPDN.

- Memanfaatkan celah hukum atau kelemahan sistem perpajakan yang ada.

- Tidak melanggar peraturan perpajakan yang berlaku.

Contoh praktik penghindaran pajak:

- Memindahkan laba ke negara lain dengan tarif pajak yang lebih rendah.

- Membentuk perusahaan di negara haven untuk menghindari pajak.

- Memanipulasi harga dalam transaksi antar entitas terkait.

- Mengurangi biaya yang dapat dikurangkan dari penghasilan kena pajak.

Perbedaan penghindaran pajak dengan penggelapan pajak:

- Penghindaran pajak: Tetap berada dalam batas-batas hukum, tidak melanggar peraturan perpajakan.

- Penggelapan pajak: Melanggar peraturan perpajakan, seperti tidak melaporkan penghasilan, tidak membayar pajak, atau menggunakan faktur pajak palsu.

Dampak negatif penghindaran pajak:

- Merugikan negara: Negara kehilangan potensi penerimaan pajak yang signifikan.

- Menimbulkan ketidakadilan: Wajib pajak yang patuh membayar pajak dirugikan karena harus menanggung beban pajak yang lebih besar.

- Menciptakan persaingan tidak sehat: Perusahaan yang menggunakan praktik penghindaran pajak memiliki keuntungan yang tidak seimbang dibandingkan perusahaan yang tidak menggunakannya.

Upaya pemerintah untuk mengatasi penghindaran pajak:

- Menyempurnakan peraturan perpajakan: Menutup celah hukum dan kelemahan sistem perpajakan yang dapat dimanfaatkan untuk penghindaran pajak.

- Memperkuat penegakan hukum: Meningkatkan sumber daya dan kemampuan Direktorat Jenderal Pajak (DJP) dalam mendeteksi dan menindaklanjuti praktik penghindaran pajak.

- Meningkatkan kerjasama internasional: Bertukar informasi perpajakan dengan negara lain untuk mencegah praktik penghindaran pajak lintas negara.

CONTROLLED FOREIGN CORPORATION (CFC)

Indonesia telah memiliki CFC rules yang terdapat pada pasal 18 ayat (2) Undang -- Undang Pajak Penghasilan. Ketentuan tersebut mengatur tentang kewenangan Menteri Keuangan dalam menentukan saat diperolehnya dividen oleh Wajib Pajak Dalam Negeri atas penyertaan modal pada entitas di luar negeri, kecuali yang menjual saham di bursa efek. Kewenangan tersebut diwujudkan dengan diterbitkan Peraturan Menteri Keuangan. Dalam perkembangannya, dalam upaya menangkal praktik penghindaran pajak melalui skeme Control Foreign Corporation (CFC), pemerintah Indonesia telah tiga kali menerbitkan Keputusan Menteri Keuangan sebagai berikut: (1) Keputusan Menteri Keuangan Nomor: KMK No.650/KMK.04/1994, tanggal 29 Desember 1994 tentang tentang Penetapan Saat Diperolehnya Dividen Atas Penyertaan Modal Pada Badan Usaha di Luar Negeri yang Sahamnya Tidak Diperdagangkan di Bursa Efek. Dalam keputusan Menteri Keuangan tersebut diatur bahwa untuk keperluan penghitungan Pajak Penghasilaln, saat diperolehnya dividen oleh wajib pajak dalam negeri atas penyertaan modal pada badan usaha di luar negeri yang sahamnya tidak diperdagangkan di bursa efek ditetapkan pada bulan keempat setelah berakhirnya batas waktu kewajiban penyampaian surat pemberitahuan tahunan Pajak Penghasilan badan usaha di luar negeri tersebut untuk tahun yang bersangkutan. Apabila tidak ada ketentuan batas waktu penyampaian surat pemberitahuan tahunan pajak penghasilan atau tidak ada kewajiban menyampaikan surat pemberitahuan tahunan pajak penghasilan, maka saat diperolehnya dividen ditetapkan pada bulan ketujuh setelah tahun pajak berakhir. Ketentuan sebagaimana diatur dalam Keputusan Menteri Keuangan tersebut menyimpang dari ketentuan yang umum berlaku bahwa penghasilan luar negeri berupa pasive income (dalam hal ini dividen) akan digabung dengan penghasilan dari dalam negeri untuk dikenakan pajak di Indonesia dalam tahun diterimanya pasive income tersebut, dalam hal ini berlaku cash basis.

Pemerintah Indonesia menerapkan kebijakan Controlled Foreign Corporation (CFC) sebagai langkah penting dalam memerangi praktik penghindaran pajak oleh perusahaan multinasional. Aturan ini dirancang untuk memastikan bahwa perusahaan multinasional yang dikendalikan oleh Wajib Pajak Dalam Negeri (WPDN) tetap berkontribusi pada kas negara dengan membayar pajak atas penghasilannya, di mana pun penghasilan tersebut diperoleh.

TEORI PIERRE BPURDIEU

Pierre Bourdieu, seorang sosiolog, antropolog, dan filsuf ternama asal Prancis, meninggalkan warisan intelektual yang kaya melalui berbagai teorinya yang kompleks dan saling terkait. Inti pemikirannya berpusat pada hubungan dialektis antara struktur sosial dan praktik individu. Bourdieu menggambarkan masyarakat sebagai ruang sosial, di mana individu menempati posisi berdasarkan modal yang mereka miliki. Modal ini tidak hanya merujuk pada kekayaan finansial, tetapi juga meliputi modal budaya, modal sosial dan modal simbolik. Posisi individu dalam ruang sosial ini memengaruhi habitus mereka, yaitu sistem disposisi mental dan praktik yang terinternalisasi yang dibentuk oleh pengalaman dan kondisi sosial mereka. Habitus ini, pada gilirannya, memengaruhi cara individu berpikir, berperilaku, dan berinteraksi dengan dunia di sekitar mereka. Berikut merupakan konsep-konsep fundamental dalam teori Pierre Bourdieu:

- Hibutus yaitu sistem disposisi mental dan praktik yang terinternalisasi yang dibentuk oleh pengalaman dan kondisi sosial individu. Habitus adalah sikap, mentalitas, dan pandangan seorang tentang dunianya. Melalui habitus seseorang menilai, memutuskan dan mengevaluasi realitas yang dihadapinya. Habitus berada dalam individu (internal) sedangkan arena berada di luar (external) individu yang saling berdialektika mempertaruhkan modal ekonomi, sosial budaya dan simbolik.

- Ruang sosial yaitu representasi metaforis dari struktur sosial, di mana individu menempati posisi berdasarkan modal yang mereka miliki.

- Modal seperti Kekayaan finansial, modal budaya, modal sosial, dan modal simbolik yang dimiliki individu.

- Medan atau Arena yaitu Bidang kehidupan sosial dengan aturan dan logika internalnya sendiri, di mana individu bersaing memperebutkan modal.

- Kekerasan Simbolik yaitu Penggunaan modal simbolik untuk mendominasi dan mengendalikan orang lain, seringkali secara halus dan tidak disadari.

PENERAPAN TEORI BOURDIEU

Teori Bourdieu telah diterapkan dalam berbagai bidang, termasuk:

- Pendidikan: Memahami ketimpangan pendidikan dan bagaimana modal budaya dan sosial memengaruhi akses dan kesuksesan pendidikan.

- Seni dan Budaya: Menganalisis nilai dan selera budaya, serta bagaimana mereka terkait dengan struktur sosial.

- Kekuasaan dan Dominasi: Memahami bagaimana kelompok dominan menggunakan modal mereka untuk mempertahankan kekuasaan dan meminggirkan kelompok lain.

- Kelas Sosial: Menganalisis stratifikasi sosial dan bagaimana kelas sosial memengaruhi kehidupan individu.

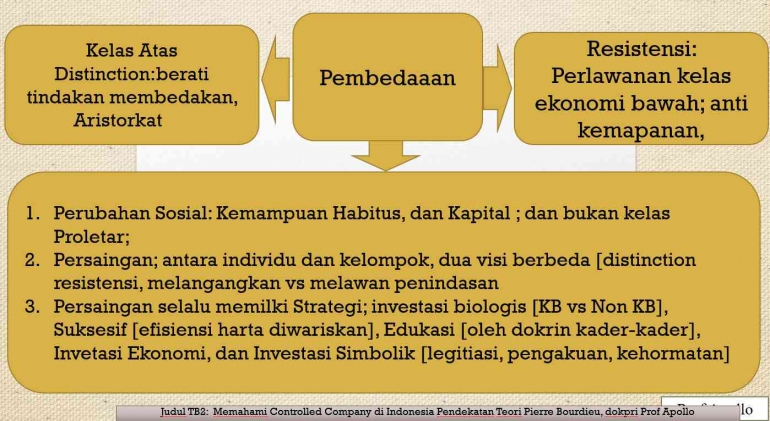

Ada dua hal keunikan yang dimiliki teori Bourdieu antara dikotomi individu dan masyarakat. Selain itu dikotomi antara agen dan struktur, serta kebebasan-determinisme. Pertama, teori kunci mengenai habitus, arena dan modal dapat dipakai untuk mengidentifikasi dominasi kekuasaan yang diasumsikan selalu ada dalam masyarakat dengan melacak akumulasi kepemilikan modal dalam masyarakat. Kedua, pendekatan yang khas ini menjadi pijakan utama bagi Bourdieu dalam menjelaskan beragam fenomena, atau lebih tepatnya digunakan untuk membongkar dan menganalisis praktik kuasa yang berada dalam berbagai arena politik, budaya dan sebagainya. Menurut Boourdie dominasi yang diasumsikan itu tidak hanya mengenai ekonomi saja melainkan adanya dominasi etnik, budaya politik, dan gender di berbagai arena. Arena diartikan sebagai wilayah yang dinamis yang terdapat pertarunganpertarungan untuk mendapat posisi tertentu. Sedangkan modal dalam pandangan Bourdieu, bukan hanya merujuk pada kepemilikan modal ekonomi semata, melainkan meliputi modal sosial, modal simbolik, modal budaya dan modal ekonomi (Bourdieu, 1984).

Dalam konteks perpajakan, Sistem perpajakan dapat dilihat sebagai medan (arena) dengan aturan dan logika internalnya sendiri. Di dalam medan ini, individu dan kelompok bersaing untuk memaksimalkan modal mereka dan mencapai tujuan mereka. Strategi yang digunakan individu untuk menavigasi medan perpajakan dapat berkisar dari kepatuhan penuh hingga penghindaran pajak yang ilegal. Bourdieu menunjukkan bagaimana negara menggunakan kekerasan simbolik, melalui mekanisme seperti hukum pajak dan birokrasi yang kompleks, untuk mendominasi dan mengendalikan pembayar pajak. Aturan dan regulasi yang rumit, kurangnya transparansi, dan sanksi yang ketat dapat menciptakan rasa tidak berdaya dan kepatuhan di antara individu, bahkan ketika sistem perpajakan dianggap tidak adil atau tidak adil. Oleh karena itu, mengacu dari teori ini implikasi untuk kebijakan pemerintdah melalui perumusan kebijakan perpajakan yang lebih efektif menurut teori Bourdieu yaitu:

a. Mempersempit Kesenjangan Pajak: Kebijakan pajak progresif yang mendistribusikan beban pajak secara lebih merata di antara kelas sosial dan kelompok berpenghasilan tinggi dapat membantu mengurangi ketimpangan

b. Meningkatkan Kesadaran dan Akses: Meningkatkan edukasi dan akses informasi perpajakan, terutama bagi individu dari kelompok marjinal, dapat membantu meningkatkan kepatuhan dan mengurangi ketidakadilan.

c. Menyederhanakan Sistem Pajak: Menyederhanakan peraturan dan prosedur perpajakan dapat membuatnya lebih mudah dipahami dan dinavigasi, terutama bagi mereka yang memiliki modal budaya dan sosial yang rendah.

d. Meningkatkan Akuntabilitas dan Transparansi: Meningkatkan akuntabilitas dan transparansi dalam administrasi pajak dapat membantu membangun kepercayaan dan mengurangi insentif untuk penghindaran pajak.

HASIL DAN PEMBAHASAN

Peluang dan Tantangan Perpajakan Controlled Foreign Corporation di Indonesia Pendekatan Teori Pierre Bourdieu

CFC Rules sebagaimana diatur dalam Keputusan Menteri Keuangan nomor: KMK No.650/KMK.04/1994, tanggal 29 Desember 1994dan aturan turunannya tersebut mengandung beberapa kelemahan, antara lain: Penetapan negara-negara tax haven berdasarkan list mengandung kelemahan apabila tidak sering diperbaharui, karena perkembangan di lapangan sangat cepat. Untuk mengantisiapasi hal ini banyak negara yang menentukan negara tax haven berdasarkan kriteria-kriteria tertentu, seperti berdasarkan kriteria besarnya tarif pajak yang berlaku di negara tersebut.

Berdasrkan hasil analisis yang telah dilakukan melalui sumber-sumber yang relevan, peluang perpajakan CFC di Indonesia di antaranya adalah sebagai berikut:

Meningkatkan keadilan pajak: Aturan CFC dapat membantu memastikan bahwa perusahaan multinasional membayar pajak atas penghasilan mereka secara adil, terlepas dari di mana penghasilan tersebut diperoleh. Hal ini dapat meningkatkan keadilan bagi wajib pajak domestik dan membantu mempersempit basis pajak yang terkikis.

Meningkatkan pendapatan pajak: CFC berpotensi meningkatkan pendapatan pajak bagi pemerintah Indonesia. Hal ini dapat digunakan untuk membiayai program-program publik yang penting, seperti pendidikan, kesehatan, dan infrastruktur.

Mendorong investasi domestik: Aturan CFC yang diterapkan secara efektif dapat mendorong perusahaan multinasional untuk berinvestasi di dalam negeri daripada di negara-negara dengan tarif pajak yang lebih rendah. Hal ini dapat menciptakan lapangan kerja dan meningkatkan pertumbuhan ekonomi.

Sedangkan tantangan perpajakan CFC di Indonesia di antaranya adalah sebagai berikut:

Kompleksitas: Aturan CFC bisa kompleks dan sulit untuk dipahami dan dipatuhi. Hal ini dapat menimbulkan ketidakpastian hukum bagi perusahaan multinasional dan meningkatkan biaya kepatuhan.

Kurangnya transparansi: Kurangnya transparansi dalam struktur kepemilikan perusahaan multinasional dapat menyulitkan otoritas pajak untuk mengidentifikasi CFC dan menegakkan aturan CFC secara efektif.

Persaingan internasional: Indonesia harus bersaing dengan negara lain dalam menarik investasi asing. Aturan CFC yang terlalu ketat dapat membuat Indonesia kurang menarik bagi perusahaan multinasional.

Kapasitas kelembagaan: Otoritas pajak di Indonesia mungkin tidak memiliki sumber daya dan keahlian yang diperlukan untuk menegakkan aturan CFC secara efektif.

Kelemahan lain yang terdapat dalam ketentuan pasal l8 ayat (2) sebagai CFC Rules Indonesia adalah dalam hal kontrol. Indonesia menggunakan pendekatan hukum, yaitu kepemilikan pada CFC adalah sebesar lebih dari 50% secara sendiri atau bersama-sama dengan Wajib Pajak Dalam Negeri lainnya. Dalam hal ini definisi kontrol yang diterapkan Indonesia hanya terbatas pada kepemilikan saham secara langsung terhadap badan usaha di luar negeri tersebut. Tidak ada aturan lain yang mengatur bahwa kepemilikan tidak langsung juga termasuk dalam pengertian tersebut. Keterbatasan CFC Rules yang dimiliki Indonesia ini menyebabkan pengenaannya hanya dapat dilakukan pada lapisan pertama saja. Sementara terhadap kepemilikan pada lapisan kedua dan lapisanlapisan selanjutnya ketentuan CFC Rules tidak dapat diterapkan. Hal ini dikarenakan tidak diaturnya kepemilikan tidak langsung, misalnya kepemilikan cucu perusahaan melalui anak perusahaan. Dengan mengacu pada ketentuan di atas, maka wajib pajak masih dapat melakukan penghindaran pajak dengan cara melakukan penguasaan CFC melalui entitas lain. Ketentuan CFC Rules Indonesia hanya menyangkut pasive income saja, sementara active income tidak tercakup dalam ketentuan tersebut.

Rekomendasi dalam Rencana Aksi BEPS 3 bertujuan untuk membantu otoritas pajak di suatu negara agar mampu untuk menetapkan aturan CFC yang cukup kuat untuk dilawan praktik penghindaran pajak berupa penangguhan pajak pembayaran menggunakan CFC. Rekomendasinya yang disusun oleh OECD disusun menjadi enam bagian:

- The definition of CFC, including the definition of control

- Disarankan untuk menyertakan transparan badan usaha dan Bentuk Usaha Tetap (BUT). Bukan hanya mengatur kontrol secara hukum tetapi juga kendali secara ekonomi. Dan yang paling penting adalah Aturan CFC harus mencakup langsung dan tidak langsung kontrol

- Exemption and threshold

- OECD merekomendasikan pengecualian dan ambang batas dapat dilakukan dengan tiga cara menetapkan jumlah kepemilikan minimum sehingga wajib pajak secara bersama-sama dianggap mempunyai hak milik atas CFC dibatasi pada jumlah tertentu partisipasi, hanya berlaku jika CFC diketahui didirikan dengan motif penghindaran pajak, dan menentukan bahwa peraturan CFC hanya berlaku untuk CFC

- di negara-negara yang memiliki tarif pajak lebih rendah dari pajak

- tarif di mana perusahaan induk berada

- Definition of CFC income

- OECD merekomendasikan agar pendapatan CFC menjadi

- didefinisikan dengan jelas dalam aturan CFC agar tidak menimbulkan

- multi tafsir dan konsisten dengan

- kebijakan domestik.

- Computing CFC income

- OECD merekomendasikan agar pendapatan CFC menjadi

- dihitung berdasarkan yang berlaku

- ketentuan negara tempat induknya

- perusahaan berada. Hal ini juga dianjurkan

- hilangnya CFC hanya dapat diimbangi dengan pendapatan

- dari CFC yang sama atau dari CFC lain

- tinggal di negara yang sama.

- Attribution of earnings

- OECD merekomendasikan atribusi tersebut seharusnya

- terikat pada ambang kendali minimum, jumlah

- pendapatan yang diatribusikan kepada masing-masing pemegang saham dihitung

- mengacu pada proporsi kepemilikan dan

- periode kepemilikan sebenarnya, yurisdiksi bisa

- menentukan kapan penghasilan harus dimasukkan dalam pajak

- pengembalian pembayar, dan aturan CFC harus menerapkan pajak

- tingkat yurisdiksi induk.

- Elimination of double taxation

- Pertimbangan utama dalam menetapkan aturan CFC adalah

- untuk menghindari pajak berganda di antara yurisdiksi

- terlibat. OECD merekomendasikan

- penghapusan pajak berganda dapat dilakukan dengan cara

- termasuk ketentuan mengenai pajak luar negeri

- pengecualian atau kredit pajak.

Analisis Modal Bourdieu

Modal ekonomi: Perusahaan multinasional dengan modal ekonomi yang besar mungkin lebih mampu menghindari atau mematuhi aturan CFC daripada perusahaan yang lebih kecil.

Modal sosial: Perusahaan multinasional dengan jaringan modal sosial yang kuat mungkin lebih mampu melobi pembuat kebijakan atau mendapatkan dispensasi dari aturan CFC.

Modal budaya: Pengetahuan dan pemahaman tentang aturan CFC dan norma perpajakan internasional dapat menjadi sumber daya yang berharga bagi perusahaan multinasional.

Pierre Bourdieu: A Theoretical Lens for Understanding Social Phenomena

Pierre Bourdieu adalah seorang sosiolog Perancis terkenal yang memberikan kontribusi signifikan dalam bidang teori sosial, studi budaya, dan pendidikan. Karyanya mempunyai dampak besar pada berbagai disiplin ilmu, termasuk antropologi, ekonomi, ilmu politik, dan filsafat.

Kerangka teoritis Bourdieu dicirikan oleh penekanannya pada keterkaitan struktur sosial, agensi individu, dan praktik budaya. Ia berpendapat bahwa realitas sosial tidak hanya ditentukan oleh kekuatan eksternal namun juga dibentuk oleh kebiasaan individu, serangkaian disposisi dan praktik yang mendarah daging yang memandu tindakan dan persepsi mereka.

Konsep Kunci dalam Teori Bourdieu:

Habitus: Suatu sistem disposisi dan praktik yang mendarah daging yang membentuk pemikiran, persepsi, dan tindakan individu. Habitus diperoleh melalui sosialisasi dan dipengaruhi oleh faktor-faktor seperti kelas sosial, gender, dan pendidikan.

Modal Sosial: Jaringan hubungan dan koneksi sosial yang dimiliki seseorang. Modal sosial dapat memberikan akses terhadap sumber daya dan peluang, serta dapat mempengaruhi posisi dan lintasan sosial seseorang.

Modal Budaya: Akumulasi pengetahuan, keterampilan, dan aset budaya yang dihargai oleh masyarakat tertentu. Modal budaya dapat digunakan untuk memperoleh keuntungan sosial dan mempertahankan posisi sosial seseorang.

Bidang Sosial: Ruang hubungan sosial yang terstruktur di mana individu dan kelompok bersaing untuk mendapatkan kekuasaan, status, dan sumber daya. Bidang sosial dibentuk oleh perjuangan simbolik dan dinamika kekuasaan.

Kekuatan Simbolik: Kemampuan untuk mempengaruhi dan mengendalikan orang lain melalui simbol, bahasa, dan representasi budaya. Kekuasaan simbolik dapat digunakan untuk menjaga ketertiban sosial dan melegitimasi posisi seseorang dalam masyarakat.

Penerapan Teori Bourdieu:

Kerangka teori Bourdieu telah diterapkan pada berbagai fenomena sosial, antara lain:

Pendidikan: Menjelaskan kesenjangan pendidikan dan peran modal budaya dalam mereproduksi stratifikasi sosial.

Seni dan Budaya: Menganalisis produksi, konsumsi, dan distribusi barang budaya serta peran modal budaya dalam membentuk selera dan preferensi budaya.

Kekuasaan dan Dominasi: Memahami mekanisme di mana kekuasaan dijalankan dan dipertahankan dalam masyarakat, termasuk peran kekerasan simbolik.

Kelas Sosial dan Ketimpangan: Menelaah hubungan antara kelas sosial, kebiasaan, dan mobilitas sosial.

Perubahan Sosial: Memahami proses perubahan sosial dan peran lembaga individu dan tindakan kolektif.

Warisan Bourdieu:

Karya Pierre Bourdieu telah meninggalkan warisan abadi dalam ilmu-ilmu sosial. Kerangka teoritisnya telah memberikan wawasan berharga mengenai kompleksitas kehidupan sosial, dan konsepnya terus digunakan oleh para peneliti untuk menganalisis berbagai fenomena sosial. Penekanan Bourdieu pada interaksi antara struktur dan agensi, pentingnya modal budaya, dan peran kekuatan simbolik menjadikannya salah satu sosiolog paling berpengaruh di abad ke-20.

KESIMPULAN

Berdasarkan pembahasan di atas dapat disimpulkan bahwa:

- Penerapan aturan CFC di Indonesia memiliki potensi yang besar untuk meningkatkan penerimaan pajak, mendorong kepatuhan pajak, menciptakan persaingan yang adil, dan memperkuat kerjasama internasional. Perpajakan CFC merupakan instrumen penting dalam upaya pemerintah Indonesia untuk meningkatkan keadilan pajak dan mencegah penghindaran pajak oleh perusahaan multinasional. Meskipun terdapat tantangan dalam implementasinya, pemerintah terus melakukan upaya untuk menyempurnakan aturan CFC dan meningkatkan efektivitas pelaksanaannya. Penerapan CFC yang efektif diharapkan dapat meningkatkan pendapatan pajak, mendorong investasi domestik, dan mendukung pertumbuhan ekonomi nasional.

- Ada dua hal keunikan yang dimiliki teori Bourdieu antara dikotomi individu dan masyarakat. Selain itu dikotomi antara agen dan struktur, serta kebebasan-determinisme. Pertama, teori kunci mengenai habitus, arena dan modal dapat dipakai untuk mengidentifikasi dominasi kekuasaan yang diasumsikan selalu ada dalam masyarakat dengan melacak akumulasi kepemilikan modal dalam masyarakat. Kedua, pendekatan yang khas ini menjadi pijakan utama bagi Bourdieu dalam menjelaskan beragam fenomena, atau lebih tepatnya digunakan untuk membongkar dan menganalisis praktik kuasa yang berada dalam berbagai arena politik, budaya dan sebagainya.

- Di Indonesia, aturan CFC didasarkan pada teori penghasilan dan teori tempat kedudukan. Tantangan penerapan CFC di Indonesia di antaranya adalah kurangnya penegakan hukum, kurangnya transparansi karena WPDN di Indonesia belum sepenuhnya transparan dalam melaporkan penghasilan dan transaksinya dengan entitas CFC. Hal ini menyulitkan DJP untuk melacak dan memverifikasi kewajiban pajak WPDN terkait CFC, perbedaan aturan perpajakan antar negara. Perbedaan aturan perpajakan antara Indonesia dan negara lain tempat CFC berada dapat menciptakan celah hukum dan peluang bagi WPDN untuk memanipulasi kewajiban pajaknya.

- Penerapan aturan Controlled Foreign Corporation (CFC) di Indonesia menghadirkan peluang bagi pemerintah untuk meningkatkan penerimaan pajak dan menciptakan sistem perpajakan yang lebih adil. Hal ini dikarenakan Aturan CFC dapat membantu pemerintah menangkap laba yang ditangguhkan oleh Wajib Pajak Dalam Negeri (WPDN) di entitas CFC di negara haven. Hal ini akan meningkatkan penerimaan pajak dari WPDN yang sebelumnya menghindari pajak. Selain itu, CFC juga mampu mendorong kepatuhan wajib pajak. Penerapan aturan CFC dapat meningkatkan kesadaran WPDN tentang kewajiban pajak mereka atas penghasilan dari entitas CFC sehingga perlu dilakukan penerapan aturan CFC dapat mendorong kerjasama internasional dalam pertukaran informasi pajak. Hal ini akan membantu pemerintah dalam melacak dan menindaklanjuti praktik penghindaran pajak melalui CFC.

DAFTAR PUSTAKA

Nugraha, R. A. Z., Nurrahman, A., Saputri, A., Juliani, D., & Achmadi, C. R. (2024). Pengaruh Pengetahuan Perpajakan, Pemanfaatan Teknologi, Sanksi Pajak, dan Tingkat Pendidikan Terhadap Kepatuhan Wajib Pajak UMKM. Journal of Islamic Economics and Finance, 2(2), 80-93.

Aji, A. W., & Kartikaningrum, D. (2024). FAKTOR-FAKTOR YANG MEMPENGARUHI PENGHINDARAN PAJAK. Jurnal Akuntansi dan Manajemen, 35(1), 1-16.

Fionasari, D., Putri, A. A., & Sanjaya, D. P. (2020). Analisis Faktor-Faktor Yang Mempengaruhi Penghindaran Pajak Pada Perusahaan Pertambangan Di Bursa Efek Indonesia (Bei) Tahun 2016-2018. Jurnal Iakp, 1(1).

Wantona, S., Kinseng, R. A., & Sjaf, S. (2018). The Political Practice of Identity in the Dynamics of Local Politics Gayo Society. Sodality: Jurnal Sosiologi Pedesaan, 6(1).

Bourdieu P. 2010. Arena Produksi Kultural Sebuah Kajian Sosiologi Budaya (Terj Yudi Santosa). Bantul (ID): Kreasi Wacana.

Sari, N. R. P., & Rahayu, N. (2018). Analysis Of Controlled Foreign Company (Cfc) Rules In Indonesia To Prevent Tax Avoidance Practises.

Follow Instagram @kompasianacom juga Tiktok @kompasiana biar nggak ketinggalan event seru komunitas dan tips dapat cuan dari Kompasiana. Baca juga cerita inspiratif langsung dari smartphone kamu dengan bergabung di WhatsApp Channel Kompasiana di SINI