A. Fenomena Pajak Berganda Internasional

Baker (2014) mendefinisikan pajak berganda sebagai pemberlakuan pajak pada penghasilan (atau modal) yang sama dari wajib pajak yang sama dalam periode yang sama di dua yurisdiksi yang berbeda (Baker, 2014). Senada dengan Baker (2014), Arnold (2016) mendefinisikan pajak berganda internasional sebagai pemberlakuan pajak penghasilan oleh dua atau lebih negara berdaulat pada item penghasilan yang sama (termasuk keuntungan modal / capital gains) dari orang yang dikenai pajak yang sama untuk periode yang sama (Arnold, 2016).

Berdasarkan definisi yang dijelaskan oleh Baker dan Arnold, dapat digaris bawahi bahwa substansi dari definisi pajak berganda adalah pemajakan yang dilakukan lebih dari satu kali pada satu objek pajak yang sama. Hal tersebut mengimplikasikan bahwa pajak berganda merupakan bentuk amplifikasi atas ketidakadilan di dalam kerangka kepastian hukum.

Oleh karenanya, dapat dikatakan bahwa peraturan perpajakan internasional lahir untuk mengakomodasi masalah perpajakan lintas negara yang disebabkan oleh perbedaan regulasi guna mewujudkan keadilan dan kepastian hukum. Masalah tersebut penting untuk diatasi sebab pemajakan berganda memberikan dampak negatif. Adapun dampak negatif yang dihasilkan dari pajak berganda yaitu seperti meningkatnya beban keuangan, menurunkan tingkat investasi, dan menciptakan inefisiensi dalam sistem perpajakan (Arnold, 2016).

Dalam mengelaborasi hakikat perpajakan internasional, Arnold (2016) menjelaskan bahwa perpajakan internasional mencakup semua masalah perpajakan yang timbul berdasarkan undang - undang pajak penghasilan suatu negara yang mencakup beberapa elemen asing (foreign element). Secara praktikal, elemen asing tersebut dapat dicontohkan sebagai perdagangan barang dan jasa lintas - negara, kegiatan manufaktur lintas - negara, produksi dan pengembangan sumber daya oleh perusahaan multinasional, investasi lintas - negara oleh individu atau dana investasi, dan individu yang bekerja di luar negara tempat mereka tinggal.

Selanjutnya, Arnold (2016) juga menjelaskan bahwa perpajakan internasional memiliki dua dimensi dalam kerangka implementasinya. Adapun kerangka implementasi yang dimaksud tersebut yaitu: (1) pengenaan pajak terhadap orang pribadi (resident individuals) dan badan hukum (legal entities) atas penghasilan yang timbul di luar negeri; dan (2) perpajakan terhadap bukan penduduk (nonresidents) atas penghasilan dalam negeri (penghasilan yang timbul atau bersumber di dalam negeri). Kedua dimensi tersebut memberikan pemahaman secara kontekstual bahwa kegiatan elemen asing yang dilakukan oleh orang pribadi (resident individuals),badan hukum (legal entities), dan/atau bukan penduduk (nonresidents) akan memicu terjadinya fenomena pajak internasional, yakni fenomena pengenaan pajak berganda internasional.

Jika suatu negara mengenakan pajak kepada penduduknya atas pendapatan yang bersumber dari seluruh dunia dan negara lain mengenakan pajak atas sebagian pendapatan tersebut karena berasal dari sumber di negara tersebut, maka pendapatan tersebut telah dikenakan pajak berganda.

Norma internasional yang berlaku dalam pajak berganda internasional adalah bahwa negara sumber (negara dimana pendapatan tersebut berasal) mempunyai hak pertama untuk mengenakan pajak atas pendapatan tersebut. Dengan demikian, negara tempat tinggal (residence country) mempunyai hak kedua untuk mengenakan pajak atas pendapatan tersebut (Arnold, 2016). Dalam konteks perdagangan internasional, adanya beberapa sistem pajak di antara negara - negara umumnya mengakibatkan pemberlakuan pajak atau pengenaan pajak terhadap satu penghasilan di dua negara yang berbeda (Pham et al., 2019). Fenomena ini terjadi karena sebagian besar negara menerapkan hak pemajakan mereka berdasarkan prinsip prinsip berikut:

- Mereka yang diidentifikasi sebagai penduduk (residents) suatu negara harus memenuhi kewajiban pajak mereka di negara tersebut untuk semua penghasilan mereka tanpa memandang sumber penghasilan (memegang asas world wide income); dan

- Mereka yang diidentifikasi sebagai bukan penduduk (non - residents) suatu negara harus memenuhi kewajiban pajak mereka untuk semua penghasilan yang timbul di dalamnya. Metode identifikasi penduduk dan sumber penghasilan bervariasi di seluruh negara, dan dalam beberapa situasi, suatu entitas bisnis atau individu dapat menjadi penduduk dua atau lebih negara.

Kedua prinsip tersebut melahirkan fenomena pajak berganda dalam beragam jenis. Arnold (2016) menjelaskan bahwa pajak berganda internasional dapat timbul dalam tiga jenis. Tiga jenis pajak berganda internasional berikut timbul dari klaim yang tumpang tindih (overlapping claim) oleh dua negara atau lebih untuk mengenakan pajak atas penghasilan yang sama:

- 1. Klaim sumber - sumber (Source - source claims): Dua negara menyatakan bahwa hak untuk mengenakan pajak atas penghasilan yang sama dari wajib pajak karena keduanya mengklaim bahwa penghasilan tersebut bersumber di negaranya.

- 2. Klaim residens - residens (Residence - residence claims): Dua negara menyatakan bahwa hak untuk mengenakan pajak atas penghasilan yang sama dari seorang wajib pajak karena keduanya mengklaim bahwa wajib pajak tersebut adalah penduduk negaranya. Seorang wajib pajak yang berkedudukan di dua negara biasanya disebut sebagai “wajib pajak berkedudukan ganda”.

- 3. Klaim sumber tempat tinggal (Residence - source claim): Suatu negara berhak mengenakan pajak atas penghasilan yang bersumber dari luar negeri seorang wajib pajak karena wajib pajak tersebut merupakan penduduk negara tersebut, dan negara lain berhak mengenakan pajak atas penghasilan yang sama karena penghasilan tersebut timbul atau bersumber di negara tersebut.

Untuk mengatasi fenomena pajak berganda internasional, Pemerintah Indonesia terus melakukan perbaikan peraturan perpajakan, baik dengan cara menjajaki kerjasama dengan negara - negara mitra maupun melakukan perbaikan internal dalam konteks perundang - undangan. Perbaikan ini berguna untuk memberikan legal standing yang komprehensif dalam mengatasi penghindaran pajak berganda yang terjadi di Indonesia.

Indonesia sendiri sudah memiliki tax treaty (perjanjian perpajakan) dengan 71 negara mitra pajak. Perjanjian perpajakan ini memberikan kepastian berupa payung hukum yang bersifat lex specialis untuk mengeliminasi pengenaan pajak berganda. Perjanjian perpajakan yang dilakukan Indonesia juga merupakan sebuah bentuk dukungan untuk meningkatkan arus perdagangan dan memperbaiki iklim investasi yang ada. Sesuai dengan substansi dari perjanjian perpajakan, pemerintah mengatur lebih lanjut mengenai tata cara penerapan persetujuan penghindaran pajak berganda melalui Peraturan Direktur Jenderal pajak Nomor PER-25/PJ/2018.

Pada marwahnya, PER-25/PJ/2018 bermaksud untuk memberikan penyederhanaan dan kemudahan administrasi perpajakan, memberikan kepastian hukum, dan untuk mencegah penyalahgunaan persetujuan penghindaran pajak berganda. Poin menarik dalam PER-25/PJ/2018 adalah PER-25/PJ/2018 memberikan kemudahan untuk mengidentifikasi subjek pajak. Kemudahan yang dimaksud tersebut dalam bentuk Surat Keterangan Domisili Wajib Pajak Luar Negeri (SKD WPLN).

Dalam pasal 4, dijelaskan bahwa Wajib Pajak Luar Negeri wajib memberikan SKD WPLN dalam bentuk formulir Directorate General of Taxes (DGT) Form yang diisi oleh WPLN dan disahkan oleh pejabat berwenang di negara yurisdiksi. Adapun Direktorat Jenderal Pajak juga memberikan kemudahan dengan memperbolehkan penggantian atas "pengesahan" formulir DGT dengan memberikan Certificate of Residence (COR) sebagai bentuk pengesahan. Penggunaan Formulir DGT ini tentu dapat memudahkan interpretasi atas pengenaan pajak yang akan dilakukan.

Merujuk pada konsep penghindaran pajak berganda, fenomena yang muncul dalam pajak berganda internasional justru adalah double non - taxation atau non - pengenaan pajak secara berganda, bukan double taxation seperti yang dimaksudkan. Double non - taxation merujuk pada transaksi atau aktivitas ekonomi yang tidak dikenakan pajak pada yurisdiksi manapun yang disebabkan karena adanya perjanjian pajak berganda. Hal ini terjadi karena terdapat perbedaan local tax regulation atau regulasi pajak lokal yang ada pada setiap negara, dan diakomodasi lebih lanjut dalam perjanjian perpajakan internasional.

Perbedaan - perbedaan pada peraturan pajak ini dapat dimanfaatkan oleh wajib pajak untuk memaksimalkan keuntungan yang mereka miliki dengan cara mengecilkan beban pajak mereka, dengan demikian fenomena double non - taxation lahir. Bagian menarik di dalam konteks double non - taxation yaitu bahwa double non - taxation dapat berupa hal yang legal di kedua negara yurisdiksi yang dimaksud untuk dilakukan. Hal tersebut terjadi karena memang terdapat celah hukum / loophole dalam peraturan perpajakan yang dapat dimanfaatkan untuk melakukan double non - taxation. Adapun fenomena double non - taxation dapat dicontohkan secara sederhana sebagai berikut:

"Agung Agung Agung Limited merupakan wajib pajak badan pada yurisdiksi negara X, sedangkan Firstianto Firstianto Firstianto Limited, yang merupakan anak usaha dari Agung Agung Agung Limited, adalah wajib pajak badan pada yurisdiksi negara Y. Setiap tahun, Firstianto Firstianto Firstianto Limited harus membayar bunga, membayar royalti, dan membayar hak cipta ke Agung Agung Agung Limited sebagai bentuk transaksi usaha. Transaksi usaha ini merupakan transaksi usaha yang wajar dan normal dalam kegiatan bisnis secara umum.

Dengan asumsi satu tahun masa pajak, diketahui bahwa Firstianto Firstianto Firstianto Limited ternyata mengalami kerugian sehingga Firstianto Firstianto Firstianto Limited tidak dikenakan pajak penghasilan badan pada yurisdiksi negara Y. Hal tersebut wajar karena apabila tidak ada laba yang dapat dikenakan pajak, maka Firstianto Firstianto Firstianto Limited tidak membayar pajak.

Adapun Agung Agung Agung Limited yang merupakan wajib pajak badan pada yurisdiksi negara X membukukan laba fantastis namun secara 'kebetulan', tarif pajak badan usaha pada yurisdiksi negara X adalah 0%. Dengan demikian, Agung Agung Agung Limited dan Firstianto Firstianto Firstianto Limited memanfaatkan double non - taxation untuk mengurangi beban pajaknya dan memaksimalkan keuntungannya."

Berdasarkan contoh sederhana di atas, terlihat secara jelas bahwa segala aktivitas dan transaksi bisnis berupa pembayaran bunga, pembayaran royalti, dan pembayaran hak cipta yang dilakukan satu perusahaan ke perusahaan lainnya adalah kegiatan transaksi bisnis yang sah dan legal, tanpa melanggar undang - undang apapun. Namun contoh yang diberikan di atas memperlihatkan bentuk sederhana mengenai betapa mudahnya double non - taxation terjadi dan betapa sulitnya double taxation dilakukan. Praktik double non - taxation tersebut dilakukan dengan perencanaan pajak oleh wajib pajak yang tentunya memiliki skala operasi pada tingkat global, sehingga dapat "mengatur" transaksi dan aktivitas ekonomi tersebut.

Pada hakikatnya, dengan agresivitas perencanaan pajak yang dilakukan oleh wajib pajak yang memiliki skala kapasitas operasi secara global, mereka dapat "secara legal" menikmati atau mengakses manfaat pajak yang tidak ditujukan untuk mereka. Hal ini terjadi karena sebagian besar wajib pajak tersebut tidak bertempat tinggal di negara mana pun yang menjadi bagian dari konvensi perpajakan atau bertempat tinggat di negara yang memiliki karakteristik khusus sebagai "surga pajak".

Salah satu perencanaan pajak yang dapat dilakukan guna menikmati "fitur" double non - taxation adalah transfer pricing. Pembahasan mengenai transfer pricing akan dielaborasi lebih lanjut pada tema fenomena rendahnya tax ratio Indonesia di bawah. Kerugian dari lahirnya double non - taxation ini tentu terletak pada berkurangnya penerimaan pajak negara. Adapun implikasi praktis yang terjadi karena berkurangnya penerimaan pajak negara adalah berkurangnya nilai untuk membiayai penyediaan barang dan jasa publik dan pembangunan - pembangunan kesejahteraan umum lainnya. Hal tersebut tentu bersifat destruktif terhadap pembangunan ekonomi nasional.

B. Fenomena Rendahnya Tax Ratio Indonesia

Pendapatan pajak didefinisikan sebagai pendapatan yang dipungut dari pajak atas penghasilan dan laba, iuran jaminan sosial, pajak yang dipungut atas barang dan jasa, pajak gaji, pajak atas kepemilikan dan pengalihan properti, dan pajak lainnya (OECD, 2023). Berdasarkan data yang dikeluarkan oleh Badan Pusat Statistik (2022), diketahui bahwa jumlah realisasi penerimaan negara dari penerimaan pajak sebesar 78,99 persen. Adapun realisasi penerimaan negara dari penerimaan bukan pajak dan hibah adalah 20,97 persen dan 0,04 persen (Badan Pusat Statistik, 2022).

Dengan melihat besarnya persentase serta signifikansinya penerimaan pajak sebagai sumber utama penerimaan negara, tentu kualitas penerimaan pajak harus lebih ditingkatkan. Salah satu instrumen untuk mengukur seberapa efektif penerimaan pajak adalah dengan menghitung perbandingan antara penerimaan pajak dengan Produk Domestik Bruto (PDB). Produk Domestik Bruto adalah jumlah nilai tambah yang didapatkan dari seluruh unit ekonomi akhir (barang dan jasa akhir) dalam suatu negara. Perhitungan matematis perbandingan antara penerimaan pajak dengan Produk Domestik Bruto diistilahkan sebagai tax ratio.

Dalam konteks makroekonomi, tax ratio berperan penting sebagai indikator kondisi ekonomi, arah ekonomi, dan dampak kebijakan pemerintah dari waktu ke waktu (Zamani, 2020). Kondisi ekonomi menggambarkan bagaimana status ekonomi yang terjadi saat ini, sedangkan arah ekonomi menggambarkan proyeksi status ekonomi ke depannya.

Adapun dampak kebijakan pemerintah dari waktu ke waktu memberikan gambaran konvergens mengenai tinjauan secara historis dan proyeksi ke depan terhadap implikasi ekonomi yang dihasilkan. Berdasarkan kalkulasi matematis dari definisi tax ratio, terlihat bahwa tax ratio yang tinggi merepresentasikan dependensi yang tinggi pula pada aspek perpajakan dan keterlibatan lebih besar pemerintah dalam urusan publik.

Dengan demikian, tingginya tax ratio memberikan gambaran informasi bahwa penerimaan perpajakan bersifat optimal dan pemerintah menggunakan pajak secara baik demi kepentingan publik. Hal tersebut juga berlaku sebaliknya.

Apabila tax ratio rendah, maka hal ini merepresentasikan dependensi yang rendah pada aspek perpajakan dan keterlibatan pemerintah yang kecil dalam urusan publik. Implikasi dari rendahnya tax ratio adalah dapat memberikan alarm bahwa negara memiliki kekuatan struktur perpajakan yang rendah, kapasitas yang rendah untuk mengumpulkan pajak, dan masalah ekonomi lainnya yang mungkin timbul karena kedua poin sebelumnya. Ketika suatu negara memiliki rasio pajak yang stabil, pendapatan pajak meningkat sejalan dengan pertumbuhan ekonomi.

Penurunan tax ratio mengindikasikan bahwa pengumpulan pendapatan penerimaan pajak telah tertinggal di belakang pertumbuhan ekonomi (yang diukur menggunakan Produk Domestik Bruto). Tax ratio juga dapat digunakan untuk mengukur dan mengevaluasi seberapa baik pemerintah untuk mengontrol sumber daya ekonomi negaranya.

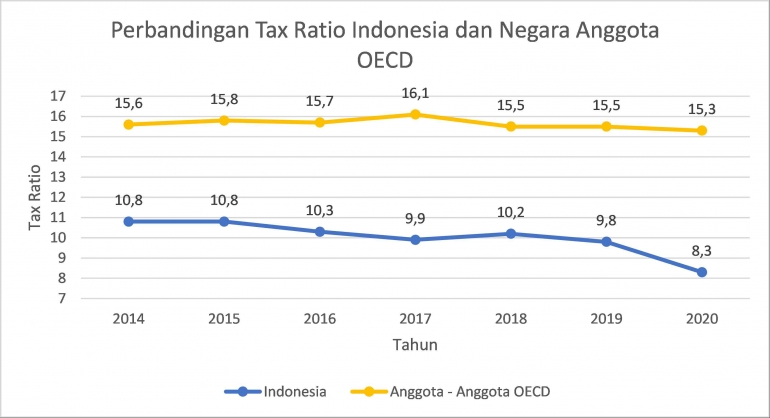

Dalam kasus atau fenomena di Indonesia, rendahnya kemampuan Indonesia untuk memaksimalkan pengumpulan penerimaan pajak tercermin dari rendahnya tax ratio Indonesia (World Bank, 2020). Berdasarkan data yang dikeluarkan oleh World Bank pada tahun 2014 sampai dengan tahun 2020, diketahui tax ratio Indonesia selalu di bawah 11 persen, bahkan secara rata - rata hanya 10,01 persen.

Rendahnya nilai tersebut ditambah parah dengan tendensi yang terus menurun. Berdasarkan gambar, terlihat jelas bahwa tendensi dari tax ratio Indonesia justru memiliki tren yang cenderung menurun. Pada tahun 2014 hingga tahun 2017, diketahui tax ratio Indonesia turun sebesar -8,3 persen dari 10,8 menjadi hanya 9,9. Meskipun pada tahun 2018 nilai tax ratio Indonesia naik sebesar 3 persen menjadi 10,2 pada tahun 2019, namun terus terjadi penurunan hingga tahun 2020. Berdasarkan kalkulasinya secara historis sejak tahun 2014 hingga tahun 2020, tax ratio Indonesia sudah turun sebesar -23,1 persen.

Rendahnya tax ratio dan penurunan yang signifikan pada tax ratio ini semakin terlihat buruk apabila dibandingkan dengan negara - negara OECD yang memiliki tax ratio selalu di atas 15 persen dalam rentang tahun tersebut. Berdasarkan data World Bank, terlihat bahwa tax ratio negara - negara anggota OECD berada dalam posisi yang sangat stabil. Kenaikan basis point hanya berkisar pada kurang lebih 0,5 saja. Hal ini menunjukan bahwa penerimaan perpajakan negara - negara OECD sudah mencapai titik optimalnya.

Dengan merujuk pada perbandingan tax ratio antara Indonesia dengan negara - negara anggota OECD, terlihat jelas bahwa kemampuan Indonesia dalam mengumpulkan penerimaan negara dalam bentuk pajak masih tertinggal dan terbelakang dibandingkan dengan negara - negara OECD.

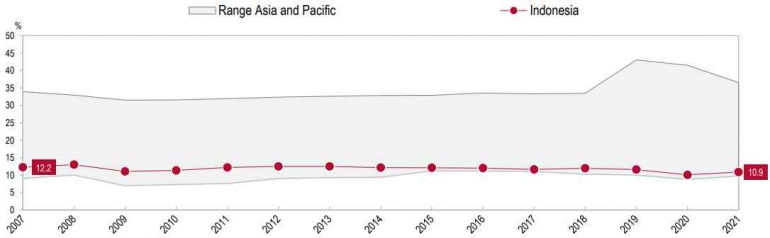

Melalui refleksi kekuatan pengumpulan penerimaan pajak, Indonesia masih harus melangkah lebih jauh untuk mengejar ketertinggalan tersebut. Apabila perbandingan antara tax ratio Indonesia dengan tax ratio negara - negara anggota OECD dirasa kurang "apple to apple", maka berikut analisis lebih lanjut secara komparatif dengan negara - negara di Asia Pasifik. Untuk memberikan gambaran lebih komprehensif mengenai betapa rendahnya tax ratio Indonesia, berikut data yang menunjukan perbandingan secara historis antara tax ratio Indonesia dengan tax ratio negara - negara yang ada di Asia Pasifik (dalam rentang).

Berdasarkan data historis tersebut, terlihat jelas bahwa Indonesia selalu menempati posisi di bawah nilai rata - rata dalam scope historis apabila dikomparasikan dengan negara - negara di Asia Pasifik. Adapun pada tahun 2019, negara-negara Asia Pasifik mengalami kenaikan nilai rata-rata dalam tax ratio.

Terlihat jelas pada tahun 2019 terdapat kenaikan tax ratio negara - negara Asia Pasifik secara rata - rata, nilai tax ratio negara - negara di Asia Pasifik menyentuh hingga 40 persen. Sedangkan pada tahun yang sama, Indonesia tidak mengalami perubahan banyak dan bahkan cenderung menurun ketika negara - negara Asia Pasik mengalami peningkatan secara rata - rata.

Secara kuantitatif, berdasarkan data OECD tersebut, dapat dikatakan bahwa Indonesia tidak pernah melebihi tax ratio sebesar 13 persen. Cerminan tersebut menegaskan sekaligus mengkonfirmasi bahwa Indonesia harus meningkatkan kemampuannya dalam mengumpulkan pajak dengan memperhatikan aspek penghindaran pajak.

Salah satu bentuk penghindaran pajak yang dapat dilakukan perusahaan dengan memanfaatkan double non-taxation sebagaimana yang telah dijelaskan dan dicontohkan pada bagian sebelumnya adalah transfer pricing. Adapun transfer pricing merupakan transaksi antara pihak berelasi yang berlokasi usaha yang memiliki tingkat pajak bervariasi.

Variasi dalam tingkat pajak ini memberikan peluang untuk terlibat dalam penghindaran pajak (Taylor & Richardson, 2012). Senada dengan definisi yang disampaikan oleh Taylor dan Richardson, adapun Mukunoki & Okoshi (2021) mendefinisikan transfer pricing sebagai salah satu cara untuk menggeser laba lintas negara - negara untuk memanipulasi harga dari perdagangan intra - perusahaan (Mukunoki & Okoshi, 2021).

Berdasarkan definisi yang disampaikan oleh para ahli tersebut, dapat dikatakan bahwa transfer pricing, sebagaimana istilahnya, merupakan bentuk harga transfer. Pada dasarnya, perusahaan multinasional dapat membuat struktur dan pembayaran harga serta perdagangan intra - perusahaan untuk memfasilitasi penghindaran pajak. Struktur dan pembayaran harga serta perdagangan yang dilakukan dalam intra - perusahaan ini dilakukan terutama dengan cara menetapkan "harga transfer" antar perusahaan artifisial secara strategis.

Hal tersebut diistilahkan sebagai transfer pricing. The Organization of Economic Cooperation and Development (OECD) dan negara - negara G20 menyusun kerangka inklusif pada Base Erosion and Profit Shifting (BEPS) yang salah satu aksinya adalah mengatur mengenai transfer pricing. Aksi 8 - 10 membahas panduan transfer pricing untuk memastikan bahwa hasil transfer pricing lebih selaras dengan penciptaan nilai dari perusahaan grup multinasional. Dalam hal ini, Aksi 8 - 10 memperjelas dan memperkuat standar yang ada, termasuk panduan penerapan prinsip arm's length principle dan pendekatan untuk menentukan harga yang tepat atas aset - aset tak berwujud yang sulit dinilai dalam prinsip arm's length principle.

Berdasarkan laporan yang dikeluarkan oleh Tax Justice Network (2023), nilai dari laba yang "digeser" keluar (shifted profit outwards) dari Indonesia yaitu sebesar US$ 10.946 juta atau ekuivalen dengan Rp 169,6 triliun. Adapun nilai kerugian pajak tahunan yang disebabkan oleh penyalahgunaan pajak perusahaan mencapai US$ 2.736,5 juta atau ekuivalen dengan Rp 42,4 triliun.

Jika dikomparasikan dengan nilai Produk Domestik Bruto Indonesia, kerugian pajak tahunan yang disebabkan oleh penyalahgunaan pajak perusahaan mencapai 0,3 persen dari Produk Domestik Bruto. Fenomena atas nilai - nilai yang sangat luar biasa besar tersebut tentu melegitimasi serta menggambarkan secara konkret bahwa memang tax ratio Indonesia "cocok" pada tingkat nilai saat ini. Oleh karenanya, Indonesia memiliki pekerjaan rumah yang luar biasa besar untuk mengatasi masalah ini.

Pada prinsipnya, untuk meningkatkan nilai tax ratio, tentu optimalisasi atas penerimaan perpajakan harus ditingkatkan. Adapun optimalisasi penerimaan pajak dapat dilakukan dengan:

- Menyederhanakan administrasi perpajakan, baik untuk wajib pajak orang pribadi maupun wajib pajak badan. Dengan kemudahan administrasi, wajib pajak dapat dengan mudah untuk menjadi wajib pajak yang patuh terhadap perpajakan. Hal ini akan berimplikasi secara langsung terhadap penerimaan perpajakan;

- Mengevaluasi kebijakan perpajakan dengan membandingkan cost and benefit pada objek - objek pajak tertentu yang mungkin sudah tidak relevan. Pemerintah perlu melakukan studi mengenai objek - objek pajak yang mungkin sudah tidak relevan. Dengan membandingkan cost and benefit pada objek - objek pajak tertentu yang tidak relevan, maka optimalisasi penerimaan perpajakan dapat ditingkatkan;

- Melakukan peningkatan partisipasi publik mengenai pentingnya pembayaran pajak agar meningkatkan tingkat kepatuhan wajib pajak. Partisipasi publik tentu sangat dibutuhkan guna meningkatkan kepatuhan wajib pajak agar dapat mencapai titik optimum penerimaan negara;

- Mengevaluasi kebijakan perpajakan yang berkaitan dengan ekonomi digital dan turunannya. Dengan semakin pesatnya perkembangan digitalisasi, tentu muncul masalah - masalah perpajakan berupa loophole yang berkaitan dengan aktivitas ekonomi digital. Adapun turunan dari ekonomi digital yang juga kemungkinan besar akan memberikan masalah perlu dikaji kembali kebijakan perpajakannya; dan

- Mengevaluasi kebijakan pengenaan Pajak Pertambahan Nilai pada barang dan jasa yang memiliki dampak yang tidak signifikan pada perekonomian namun memberikan dampak yang signifikan pada penerimaan negara. Evaluasi ini dimaksudkan agar penerimaan negara dapat lebih optimal dengan cara mengeliminasi barang dan jasa bebas Pajak Pertambahan Nilai namun tidak memberikan dampak yang signifikan pada perekonomian.

Dengan melakukan optimalisasi penerimaan pajak, maka akan terjadi perbaikan pada tax ratio dan pada hilirnya akan berimplikasi pada kesejahteraan masyarakat.

Daftar Pustaka

Arnold, Brian J. (2016). International Tax Primer 3rd Edition. Kluwer Law International BV. The Netherlands.

Baker, Paul L. (2014). An Analysis of Double Taxation Treaties and their Effect on Foreign Direct Investment, International Journal of the Economics of Business, 21:3, 341-377, DOI: 10.1080/13571516.2014.968454.

Mukunoki, H., & Okoshi, H. (2021). Tariff elimination versus tax avoidance: free trade agreements and transfer pricing. International Tax and Public Finance, 28(5), 1188–1210. https://doi.org/10.1007/s10797-021-09689-8.

OECD (2023), Tax revenue (indicator). doi: 10.1787/d98b8cf5-en (Accessed on 07 October 2023)

Pham, A. D., Pham, H., & Ly, K. C. (2019). Double Taxation Treaties as a Catalyst for Trade Developments: A Comparative Study of Vietnam’s Relations with ASEAN and EU Member States. Journal of Risk and Financial Management, 12(4), 172. https://doi.org/10.3390/jrfm12040172.

Tax Justice Network. (2023). The State of Tax Justice 2023. Available at https://taxjustice.net/wp-content/uploads/SOTJ/SOTJ23/English/State%20of%20Tax%20Justice%202023%20-%20Tax%20Justice%20Network%20-%20English.pdf (Accessed on 07 October 2023).

Taylor, G., & Richardson, G. (2012). International Corporate Tax Avoidance Practices: Evidence from Australian Firms. The International Journal of Accounting, 47(4), 469-496. https://doi.org/10.1016/j.intacc.2012.10.004.

World Bank. (2020). Tax revenue (% of GDP) - Indonesia, OECD members. International Monetary Fund, Government Finance Statistics Yearbook and Data Files, and World Bank and OECD GDP Estimates.

Zamani, Ahmad Z. (2020). Worldwide Tax Revenue Collection: Lessons from PrePandemic Era, Kajian Ekonomi dan Keuangan, 4:3, 183-194, http://dx.doi.org/10.31685/kek.V4i1.872.

Follow Instagram @kompasianacom juga Tiktok @kompasiana biar nggak ketinggalan event seru komunitas dan tips dapat cuan dari Kompasiana. Baca juga cerita inspiratif langsung dari smartphone kamu dengan bergabung di WhatsApp Channel Kompasiana di SINI