[caption id="" align="aligncenter" width="580" caption="Ilustrasi Kompas.com (Shutterstock)"][/caption]

Sejak menelurkan Peraturan Bank Indonesia No. 16/11 tahun 2014, BI selaku otoritas sentral keuangan membuktikan langkah antisipasinya atas kekhawatiran “ketahanan tubuh” sistem keuangan Indonesia yang tidak melulu kuat seperti sering diberitakan sejak krisis subprime mortgage Amerika tahun 2008. Embrio aturan anyar ini sebetulnya sudah lahir sejak 2003, saat Bank Indonesia membentuk Biro Stabilitas Sistem Keuangan dan Lembaga Penjamin Simpanan, dua badan yang bertanggung jawab menganalisis, mengukur, dan menentukan langkah pertahanan terhadap krisis keuangan yang kala itu rentan dipicu dari masalah-masalah mikro di bank, ekspektasi global, serta permainan spekulan di bursa investasi.

Berdasar rekomendasi International Monetary Fund (IMF) yang melahirkan BSSK pada 2003 itulah, BI melakukan penyempurnaan kerangka prudensial pada 2011, hingga akhirnya membentuk Otoritas Jasa Keuangan sebagai pengatur sektor mikro setahun setelahnya. Di sektor mikro ini, pekerjaan rumah BI dan OJK adalah banyak melakukan pemantauan (surveillance) atas perilaku-perilaku pemilik dana yang menjadi “darah sistem keuangan” negara.

Dalam kenyataannya, tidak hanya bank dan pasar investasi yang banyak berpengaruh terhadap stabilnya sistem keuangan. Rumah tangga, investasi individu, dan lembaga-lembaga keuangan mikro nonbank turut andil. Pertumbuhan ekonomi yang tinggi satu dekade terakhir membuktikan bahwa dana publik lebih banyak bergerak dalam sudut pandang konsumtif ketimbang masa-masa lalu. Banyaknya masalah kredit macet di lembaga-lembaga keuangan nonbank malah turut menarik perhatian Bank Indonesia.. Skema moneygame dan produk turunannya yang dianggap “lebih luwes” menarik minat banyak orang dari kalangan ekonomi tengah-ke-bawah untuk menjauhi lembaga-lembaga keuangan bank resmi yang terkenal kaku.

Di bawah atap kalangan ekonomi tengah dan ke bawah inilah uang bergerak dengan naluri mencari keuntungan, atau menambah kesempatan konsumsi. Banyak orang yang mudah menggunakan dananya secara bebas, tapi tidak menyadari dampak turunan tindakannya itu terhadap kestabilan sistem keuangan yang dipantau bank sentral. Demikian disampaikan Deputi Direktur Makroprudensial BI Ita Rulina saat berbicara di Kompasiana Nangkring Spesial Yogyakarta, 1 November lalu.

“Banyak juga orang yang tidak percaya dengan bank. Mereka menaruh uangnya di rumah, dititipkan ke saudara, atau ditanamkan di produk investasi yang tidak terdaftar OJK. Boleh sih, tapi kami (BI) jadi sulit memantau,” ujarnya. Padahal, lanjut Ita, stabil atau tidaknya (lebih parah: selamat/runtuhnya) sistem keuangan sebuah negara sangat bergantung pada perilaku para pemilik modal, besar maupun kecil. Dari empat pemilik modal utama (rumah tangga, perusahaan, pemerintah, pihak asing) semuanya ditentukan oleh keputusan individual menggunakan logika dan naluri mencari keuntungan.

Sektor rumah tangga sebagai pemilik utama modal potensial dapat melakukan banyak hal untuk membantu BI menjaga rasio kecukupan modal (capital adequacy ratio) banyak lembaga keuangan bank. Dalam ligkup lebih sempit lagi, perilaku tiap individu dapat mewujudkan itu semua. Ada beberapa kebiasaan sederhana yang dapat dilakukan siapa saja guna membantu BI dalam menjaga stabilitas sistem keuangan.

Pertama, cerdas memakai kartu kredit. Dalam kesempatan yang sama narasumber Ita Rulina menceritakan pengalaman mertuanya yang sempat “dikerjai” pihak bank lantaran tidak paham dengan skema tagihan kartu kredit. Ceritanya, tagihan bulanan untuk kartu kredit sang mertua terus membengkak padahal penggunaannya sangat minim. Setelah ditelisik, rupa-rupanya sang mertua lupa melaporkan penyesuaian pemakaiannya sehingga “biaya administrasi” yang ditagihkan tetap dihitung memakai batasan maksimum. Selain membayar tagihan tepat waktu, Ita menyarankan kepada para pengguna kartu kredit untuk melakukan perhitungan kebutuhan, dan penyesuaian kapasitas pinjaman agar bank sebagai penerbit fasilitas dapat memberi saran jika diperlukan.

Kebiasaan kedua bisa dilatih saat akan memutuskan pengambilan kredit. Baik itu kredit untuk (katakanlah) properti, perniagaan, atau konsumsi, calon kreditur sebaiknya memahami terlebih dahulu skema yang ditawarkan. Tidak dipungkiri ada banyak lembaga debitur yang tidak transparan menjelaskan syarat-prasyarat pinjaman, baik itu terkait bunga, batasan minimum-maksimum, agunan, ataupun jangka waktu peminjaman. Sektor rumah tangga yang meminjam terutama keperluan konsumsi perlu memahami skema agar tidak terjebak dalam posisi sulit membayar. Di sisi bunga, jenis kredit yang tidak mendesak baru dapat diambil saat besaran bunga menguntungkan kedua belah pihak.

Selain itu, sangat perlu mempelajari kondisi lembaga debitur secara keseluruhan. Baik itu bank atau lembaga keuangan mikro (mis. bank perkreditan), tiap-tiapnya memiliki risiko loss atau rugi. Meminjam dari bank yang kokoh dan terpercaya dalam jangka waktu tertentu lebih baik daripada bank-bank berpotensi masalah karena pengelolaan yang salah, isu kredit macet, pelayanan, dan sebagainya. Tersedotnya dana publik pada lembaga keuangan yang akhirnya bangkrut tentu memunculkan masalah baru pada keberlangsungan perbankan secara keseluruhan, termasuk mencederai kepercayaan di masyarakat.

Ketiga, pahami aturan baru. Seiring dengan aturan SSK, Bank Indonesia juga baru saja mengeluarkan peraturan pembatasan pembiayaan terhadap pendanaan (loan to deposit ratio) dan pembatasan besaran pinjaman (loan to value). Bank-bank yang mengelola kredit di dua sektor besar: properti dan kendaraan diwajibkan mengetatkan syarat pencairan kredit perumahan dan pemilikan kendaraan yang tegolong sektor konsumtif.

Latarnya, saat ini banyak pengembang terjebak dalam potensi penjualan yang rendah dengan kewajiban kredit yang tinggi. Dengan aturan baru ini, para pengembang perlu mengaji ulang rencana pemasarannya agar tingkat kredit yang mereka pinjam selaras dengan prospek penjualan unit rumah atau properti lainnya. Bagi individu calon pembeli rumah atau apartemen, aturan ini berguna untuk menandai para pengembang yang secara ekonomi relatif aman, dan mereka yang berpotensi macet di tengah jalan.

Keempat, konfirmasi berita atau informasi. Dalam sejarah panjang BI, ada banyak kasus kesialan ekonomi terjadi justru karena informasi yang asimetris. Publik cenderung mudah menyerap informasi sistem keuangan yang belum tentu sesuai fakta yang terjadi, sebagaimana pada 1997 ketika ribuan nasabah berbondong-bondong menukar dolarnya ke rupiah lantaran depresiasi besar-besaran.

Respon pubik terhadap informasi sektor keuangan sangat memengaruhi, sebagaimana hubungan berita politik dengan IHSG. Di rumah-rumah tangga, informasi yang berhubungan dengan naik/turunnya sistem keuangan biasanya berputar-putar di keputusan mengambil dana di bank, atau menabung; keputusan mencairkan logam mulia jadi uang kartal, atau keputusan menabung. Saat terdengar isu, baiknya konfirmasi berita atau tanyakan langsung ke otoritas keuangan daerah, atau kantor perwakilan Bank Indonesia. Baik juga jika tiap pemilik dana atau pelaku investasi rajin membuka laman-laman terkait setiap perubahan yang terjadi di sektor perdagangan kota, maupun desa.

Sebagai bagian dari edukasi keuangan, saat ini BI juga sudah menyediakan fasilitas berupa Sistem Informasi Petani dan Nelayan (SIPN) untuk menyebarkan berbagai kabar-kabar mikro seperti aturan peminjaman, peluang pendanaan, sampai harga input dan output yang menguntungkan perdagangan kecil.

Terakhir, beralih dari gaya konsumtif ke produktif. Bagian ini memang agak sulit karena sangat bergantung pada preferensi individu. Mau beli apa, berapa, dan untuk apa sangat dipengaruhi oleh pasar dan hal-hal lain di luar perhitungan ekonomi seperti gaya hidup, pergaulan, dan penafsiran informasi. Tapi bukan berarti tidak bisa. Untuk Usaha Mikro Kecil-Menengah (UMKM) saat ini banyak insentif keuangan yang diatur BI dengan semakin mudah, terlebih sektor kreatif seperti usaha digital, perfilman dan desain sebagaimana turut dikampanyekan kementerian Pariwisata lewat lomba-lomba, sayembara, dan fasilitas pendampingan. Gaya hidup konsumtif dapat dikikis dengan mulai menggeluti industri kreatif dalam koridor bisnis. Jika berkembang dan investasi terlibat, jaminan kestabilan keuangan sumbangan sektor mikro makin jelas terlihat.

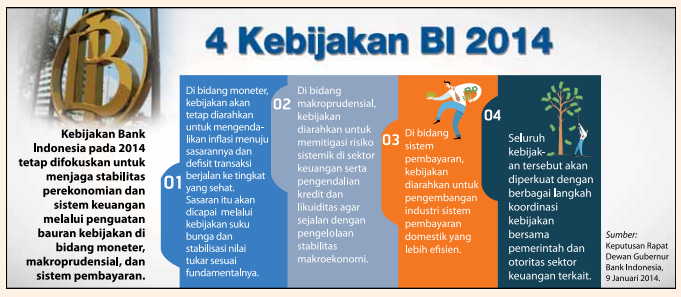

[caption id="attachment_355331" align="aligncenter" width="477" caption="Ilustrasi 4 Kebijakan BI 2014 di sektor keuangan. (Gerai BI edisi Februari 2014)"]

Upaya Bank Indonesia menjaga stabilitas sistem keuangan lahir dari inisiasi menambah pertahanan ekonomi baru setelah mikroprudensial yang di satu sisi rentan. Di mata publik, bahasa Stabilitas Sistem Keuangan diejawantahkan sebagai pemahaman sederhana “tiang harus selalu lebih besar dari pasak”. BI berjalan dengan enam langkah: monitoring sistem keuangan, identifikasi risiko, pemberian sinyal risiko, desain dan implementasi kebijakan, sampai evaluasi kebijakan. Di rumah tangga dan individu, kebiasaan-kebiasaan sederhana ini kiranya dapat membuat keselarasan baru yang melibatkan semua unsur pemilik modal bangsa.

Tabloid ekonomi kenamaan dunia The Economist lanjur memuji keuangan Indonesia sebagai “yang paling tahan” (Capital flow in Indonesia: fragile no more --22 Februari 2014), setelah dinilai terbukti mengatasi setiap gejolak ekonomi saat banyak negara tergopoh-gopoh mengambil kebijakan pertahanan. Jika BI dinilai berhasil melakukan langkah antisipatif yang baik seperti itu, maka unsur-unsur pemilik modal lain di negara ini, termasuk rumah tangga dan individu, tentu ikut berperan. Apalagi memasuki era informasi baru dan Pasar Bebas 2015, tiap rumah tangga dan individu punya peluang lebih besar untuk terlibat memantau, mengambil keputusan tepat.

*

Follow Instagram @kompasianacom juga Tiktok @kompasiana biar nggak ketinggalan event seru komunitas dan tips dapat cuan dari Kompasiana

Baca juga cerita inspiratif langsung dari smartphone kamu dengan bergabung di WhatsApp Channel Kompasiana di SINI